отчет о невозможности удержать ндфл 2020

Подготовка сведений о невозможности удержать НДФЛ за 2020 год в программах 1С (Часть 1)

При невозможности удержать у налогоплательщика исчисленную сумму НДФЛ налоговый агент обязан в срок не позднее 1 марта года, следующего за истекшим периодом, в котором возникли соответствующие обстоятельства, письменно сообщить налоговому органу по месту своего учета о невозможности удержать налог, о сумме дохода, с которого удержан налог, и сумме неудержанного налога.

Сведения о невозможности удержать налог представляются по форме 2-НДФЛ «Справка о доходах и суммах налога физического лица».

В этой статье мы расскажем, как подготовить сведения о невозможности удержать НДФЛ в программах «1С:Зарплата и управление персоналом 8» (ред. 3) и «1С:Зарплата и кадры государственного учреждения 8» (ред. 3).

Подготовка сведений о невозможности удержать НДФЛ в программе «1С:Зарплата и управление персоналом 8»

Для корректного формирования сведений необходимо, чтобы в программе были отражены все доходы, полученные физическими лицами за налоговый период, введены сведения о праве на налоговые вычеты и отражены фактически предоставленные вычеты, рассчитаны и учтены суммы исчисленного и удержанного и перечисленного налога.

Перед подготовкой сведений следует проверить корректность заполнения персональных данных физических лиц, в отношении которых будет подаваться отчетность. А именно: ФИО, дата рождения, гражданство, код вида документа, удостоверяющего личность, его серия и номер. Перед подготовкой отчетности также обязательно надо проверить актуальность релиза программы.

При подготовке сведений можно воспользоваться для анализа, например, отчетами Анализ НДФЛ по месяцам, Анализ НДФЛ по датам получения доходов, Анализ НДФЛ по документам-основаниям, Подробный анализ НДФЛ по сотруднику.

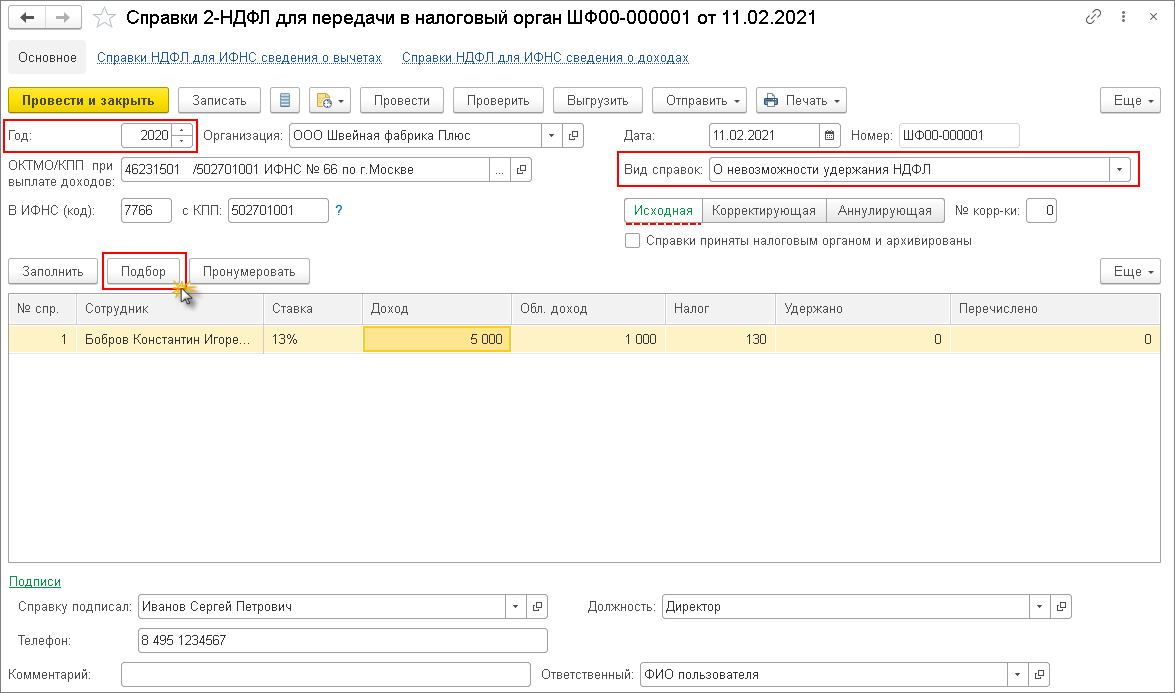

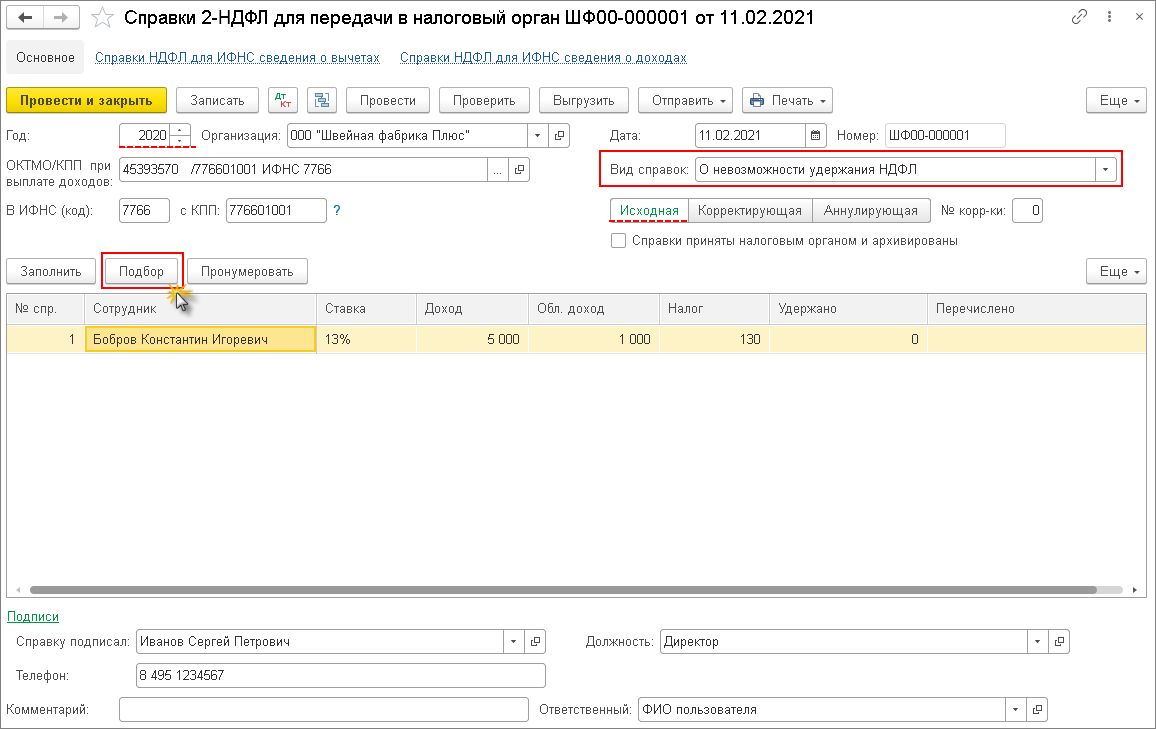

Для подготовки сведений по форме 2-НДФЛ о невозможности удержать НДФЛ используется документ Справки 2-НДФЛ для передачи в налоговый орган. Для подготовки отчетных сведений создайте новый документ по кнопке Создать.

Для сведений о невозможности удержания НДФЛ автоматическое заполнение в программе не предусмотрено, поэтому документ заполняется вручную.

В форме документа укажите в поле Год – год, за который подаются сведения, в поле Организация – организацию, от имени которой формируются сведения, в поле Дата – дату составления сведений, в поле ОКТМО/КПП при выплате доходов – код ОКТМО места нахождения организации и КПП организации либо обособленного подразделения организации, в поле В ИНФС (код) – четырехзначный код налогового органа, в котором организация или обособленное подразделение стоит на учете и куда предполагается представить отчетность, в поле Вид справок – О невозможности удержания НДФЛ, по ссылке Подписи необходимо указать ответственного за подпись сведений и его должность.

В соответствии с Порядком заполнения 2-НДФЛ при заполнении сведений в связи с невозможностью удержания налога следует указать только сумму фактически полученного дохода, с которой не был удержан налог, а также сумму налога, исчисленного, но не удержанного с этого дохода.

В табличной части документа укажите вручную физическое лицо или список лиц, по которым необходимо передать сведения о невозможности удержания налога по кнопке Подбор. В результате в табличную часть автоматически попадут те суммы доходов и налогов, которые относятся к указанному в шапке документа ОКАТО и КПП по физлицам. Для каждого физического лица формируется отдельная справка. Чтобы перейти непосредственно в сформированную справку 2-НДФЛ, щелкните двойным щелчком мыши по строке с нужным физическим лицом. В результате открывается форма документа 2-НДФЛ сотрудника. Форма состоит из закладок – 13%, 30%, 35%, 15%, 9%, 10%, 5%. Заголовки закладок обозначают ставку НДФЛ, в отношении которой указываются подробные данные – сведения о полученных доходах в организации, суммы налога, который был исчислен и не удержан. Данные справки корректируются вручную.

Подготовка сведений о невозможности удержать НДФЛ в программе «1С:Зарплата и кадры государственного учреждения 8»

Подготовка сведений о невозможности удержать НДФЛ в программах «1С:Зарплата и кадры государственного учреждения 8» и «1С:Зарплата и управление персоналом 8» производится аналогично.

2-НДФЛ при невозможности удержать налог: сроки, образец, штрафы

Все организации и ИП, выплачивающие доходы физическим лицам, обязаны удержать с этих доходов НДФЛ, поскольку согласно п. 1 и 2 ст. 226 Налогового кодекса РФ они признаются налоговыми агентами.

Но бывают ситуации, когда удержать налог с доходов нет возможности.

Например, при выдаче зарплаты в натуральной форме или возникновении дохода в виде материальной выгоды (прощение долга, вручение подарка дороже 4 тыс. рублей). НДФЛ может быть не удержан и в результате ошибки с расчетом.

О невозможности удержания налога и размере задолженности необходимо сообщить не позднее 1 марта следующего года (п. 5 ст. 226 НК РФ, письма Минфина РФ от 24.03.2017 № 03-04-06/17225, ФНС РФ от 30.03.2016 № БС-4-11/5443).

Сообщением о невозможности удержания налога является форма 2-НДФЛ с признаком «2».

С момента сообщения обязанность по уплате налога возлагается на физлицо, и организация перестает исполнять функции налогового агента (письмо ФНС РФ от 02.12.2010 № ШС-37-3/16768@).

Уплату налога должен произвести сам налогоплательщик при подаче в ИФНС по месту своего нахождения налоговой декларации по НДФЛ (письмо ФНС РФ от 22.08.2014 № СА-4-7/16692).

Поскольку срок сдачи приближается, мы решили подробнее рассказать о правилах заполнения справки 2-НДФЛ в случае невозможности удержать налог.

Неудержание НДФЛ в результате счетной ошибки

Если до конца года такой возможности уже нет (например, ошибку в расчетах выявили в декабре), о невозможности удержания налога надо сообщить физлицу и в свою налоговую (ст. 216, п. 5 ст. 226 НК РФ).

При этом оштрафовать за неудержание могут, только если при выплате дохода физлицу была возможность удержать налог. Если такой возможности не было (например, доход выплачен в натуральной форме), то привлечь к ответственности нельзя. Но если до конца года такая возможность появилась, а налоговый агент все равно налог не удержал, в этом случае ему также грозит штраф (ст. 123 НК РФ, п. 21 Постановления Пленума ВАС РФ от 30.07.2013 № 57).

Если НДФЛ не удержан с выплат уволенному сотруднику при окончательном расчете с ним и до конца года никаких выплат ему не было, организации также следует направить сообщение о невозможности удержать НДФЛ в инспекцию и этому сотруднику (ст. 216, п. 5 ст. 226 НК РФ).

Срок подачи 2-НДФЛ

В случае нарушения срока подачи справки инспекторы могут начислить штраф — 200 рублей за каждую справку.

Если последний день срока выпадет на выходной день, то последним днем представления справки 2-НДФЛ будет ближайший следующий рабочий день (п. 7 ст. 6.1 НК РФ).

Кому и как отправить сообщение о невозможности удержания

— в поле «Признак» указывается код 2 вместо обычного кода 1. Признак «2» означает, что справка 2-НДФЛ подается как сообщение для налоговой инспекции о том, что доход физлицу выплачен, но налог с него не удержан (п. 5 ст. 226 НК РФ);

— в разделе 3 – сумма дохода, с которого не удержан налог;

— в разделе 5 — сумма исчисленного, но не удержанного налога.

Форму нужно направить:

Сообщение налоговому органу направляют (п. 5 ст. 226, п. 2 ст. 230, п. 1 ст. 83 НК РФ):

После отправки в налоговый орган сообщения по форме 2-НДФЛ с признаком «2», по итогам года в общем порядке необходимо сдать справку 2-НДФЛ с признаком «1» (ст. 216, п. 2 ст. 230 НК РФ, пп. 1.1 п. 1 Приказа ФНС РФ от 30.10.2015 № ММВ-7-11/485@, раздел II Порядка заполнения справки 2-НДФЛ, письмо ФНС РФ от 30.03.2016 № БС-4-11/5443).

Если справку 2-НДФЛ будет сдавать правопреемник за реорганизованную организацию, то в соответствии с изменениями, внесенными Приказом ФНС РФ от 17.01.2018 № ММВ-7-11/19@, в поле «Признак» ему следует указать «4» (гл. II Порядка заполнения справки 2-НДФЛ).

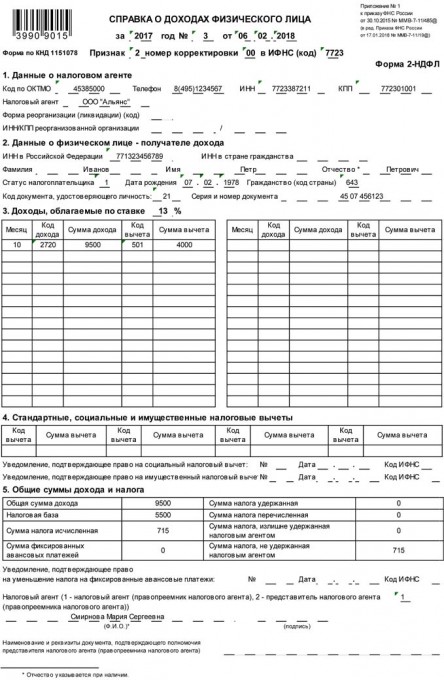

Пример заполнения справки 2-НДФЛ с признаком 2

Размер вычета – 4 000 рублей. Код вычета – 501. Налоговая база: 5 500 рублей (9 500 руб. – 4 000 руб.).

НДФЛ: 715 рублей (5 500 руб. х 13 процентов).

По этому же человеку надо сдать и справку 2-НДФЛ с признаком «1» (письмо ФНС РФ от 30.03.2016 № БС-4-11/5443).

Справка 2-НДФЛ будет выглядеть так:

Причем, даже если других доходов налоговый агент не выплачивал, ему нужно будет представить в инспекцию две одинаковые справки за одно и то же лицо, отличие будет лишь в признаке представления (письмо Минфина РФ от 27.10.2011 № 03-04-06/8-290).

Непредставление справки повлечет все тот же штраф в сумме 200 рублей.

Правда, есть судебные решения, в которых арбитры признают такие штрафы незаконными. Они указывают на то, что в дублировании информации нет никакого смысла (постановления ФАС Уральского округа от 24.09.2013 № Ф09-9209/13, от 10.09.2014 № Ф09-5625/14, от 23.05.2014 № Ф09-2820/14, ФАС Восточно-Сибирского округа от 09.04.2013 № А19-16467/2012), и добавляют, что согласно п. 7 ст. 3 НК РФ все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются в пользу налогоплательщика.

Но до таких разбирательств желательно не доводить. Лучше повторно отправить документ, заполнение которого не вызывает особых трудностей, чем решать такие вопросы в судебном порядке. Ведь в случае проигрыша помимо штрафа нужно будет заплатить и судебные издержки.

Санкции

Если компания или ИП вовремя проинформировали о невозможности удержать налог, пени начисляться не будут. Если не сообщать о факте неудержания, пени будут начисляться по ст. 75 НК РФ.

Кроме того, к административной ответственности могут привлечь должностных лиц организации (п. 1 ст. 126 НК РФ, примечание к ст. 2.4, 15.6 КоАП РФ).

Оштрафовать налогового агента могут и за подачу справки 2-НДФЛ с недостоверными сведениями (п. 1 ст. 126.1 НК РФ).

Прямо сейчас заберите у «Клерка» 4 000 рублей при подписке на « Клерк.Премиум» до 12 ноября.

Подробности и условия самой обсуждаемой акции «Клерка» здесь.

Как заполнить 2-НДФЛ при невозможности удержать налог

Все организации и ИП, выплачивающие доходы физическим лицам, обязаны удержать с этих доходов НДФЛ, поскольку согласно п. 1 и 2 ст. 226 Налогового кодекса РФ они признаются налоговыми агентами.

Но бывают ситуации, когда удержать налог с доходов нет возможности. Например, при выдаче зарплаты в натуральной форме или возникновении дохода в виде материальной выгоды (прощение долга, вручение подарка дороже 4 тыс. рублей). НДФЛ может быть не удержан и в результате ошибки с расчетом.

О невозможности удержания налога и размере задолженности необходимо сообщить не позднее 1 марта следующего года (п. 5 ст. 226 НК РФ, письма Минфина РФ от 24.03.2017 № 03-04-06/17225, ФНС РФ от 30.03.2016 № БС-4-11/5443).

Сообщением о невозможности удержания налога является форма 2-НДФЛ с признаком «2».

Уведомлять о невозможности удержания НДФЛ нужно по форме, утвержденной Приказом ФНС РФ от 02.10.2018 № ММВ-7-11/566@.

С момента сообщения обязанность по уплате налога возлагается на физлицо, и организация перестает исполнять функции налогового агента (письмо ФНС РФ от 02.12.2010 № ШС-37-3/16768@).

Уплату налога должен произвести сам налогоплательщик при подаче в ИФНС по месту своего нахождения налоговой декларации по НДФЛ (письмо ФНС РФ от 22.08.2014 № СА-4-7/16692).

Поскольку срок сдачи приближается, мы решили подробнее рассказать о правилах заполнения справки 2-НДФЛ в случае невозможности удержать налог.

Неудержание НДФЛ в результате счетной ошибки

Если до конца года такой возможности уже нет (например, ошибку в расчетах выявили в декабре), о невозможности удержания налога надо сообщить физлицу и в свою налоговую (ст. 216, п. 5 ст. 226 НК РФ).

При этом оштрафовать за неудержание могут, только если при выплате дохода физлицу была возможность удержать налог. Если такой возможности не было (например, доход выплачен в натуральной форме), то привлечь к ответственности нельзя. Но если до конца года такая возможность появилась, а налоговый агент все равно налог не удержал, в этом случае ему также грозит штраф (ст. 123 НК РФ, п. 21 Постановления Пленума ВАС РФ от 30.07.2013 № 57).

Если НДФЛ не удержан с выплат уволенному сотруднику при окончательном расчете с ним и до конца года никаких выплат ему не было, организации также следует направить сообщение о невозможности удержать НДФЛ в инспекцию и этому сотруднику (ст. 216, п. 5 ст. 226 НК РФ).

Срок подачи 2-НДФЛ

В случае нарушения срока подачи справки инспекторы могут начислить штраф — 200 рублей за каждую справку.

Кому и как отправить сообщение о невозможности удержания

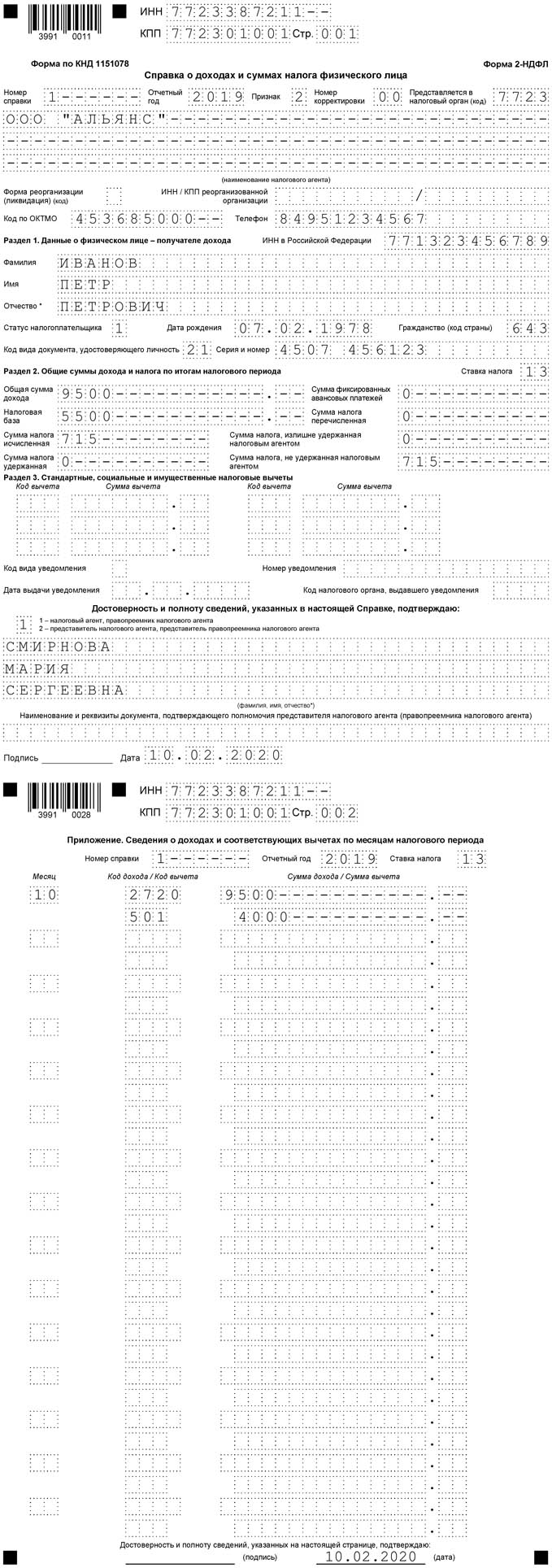

— в поле «Признак» указывается код 2 вместо обычного кода 1. Признак «2» означает, что справка 2-НДФЛ подается как сообщение для налоговой инспекции о том, что доход физлицу выплачен, но налог с него не удержан (п. 5 ст. 226 НК РФ);

— в Приложении «Сведения о доходах и соответствующих вычетах по месяцам налогового периода» отражается сумма фактически выплаченного дохода, с которого не удержан налог, отдельной строкой по соответствующим кодам доходов;

в разделе 2 «Общие суммы дохода и налога по итогам налогового периода» указывается:

Сообщение налоговому органу направляют (п. 5 ст. 226, п. 2 ст. 230, п. 1 ст. 83 НК РФ):

После отправки в налоговый орган сообщения по форме 2-НДФЛ с признаком «2», по итогам года в общем порядке необходимо сдать справку 2-НДФЛ с признаком «1» (ст. 216, п. 2 ст. 230 НК РФ, пп. 1.1 п. 1 Приказа ФНС РФ от 30.10.2015 № ММВ-7-11/485@, раздел II Порядка заполнения справки 2-НДФЛ, письмо ФНС РФ от 30.03.2016 № БС-4-11/5443).

Если справку 2-НДФЛ будет сдавать правопреемник за реорганизованную организацию, то в соответствии с изменениями, внесенными Приказом ФНС РФ от 17.01.2018 № ММВ-7-11/19@, в поле «Признак» ему следует указать «4» (гл. II Порядка заполнения справки 2-НДФЛ).

Пример заполнения справки 2-НДФЛ с признаком 2

Размер вычета — 4 000 рублей. Код вычета — 501. Налоговая база: 5 500 рублей (9 500 руб. — 4 000 руб.).

НДФЛ: 715 рублей (5 500 руб. х 13 процентов).

По этому же человеку надо сдать и справку 2-НДФЛ с признаком «1» (письмо ФНС РФ от 30.03.2016 № БС-4-11/5443).

Справка 2-НДФЛ будет выглядеть так:

Причем, даже если других доходов налоговый агент не выплачивал, ему нужно будет представить в инспекцию две одинаковые справки за одно и то же лицо, отличие будет лишь в признаке представления (письмо Минфина РФ от 27.10.2011 № 03-04-06/8-290).

Непредставление справки повлечет все тот же штраф в сумме 200 рублей.

Правда, есть судебные решения, в которых арбитры признают такие штрафы незаконными. Они указывают на то, что в дублировании информации нет никакого смысла (постановления ФАС Уральского округа от 24.09.2013 № Ф09-9209/13, от 10.09.2014 № Ф09-5625/14, от 23.05.2014 № Ф09-2820/14, ФАС Восточно-Сибирского округа от 09.04.2013 № А19-16467/2012), и добавляют, что согласно п. 7 ст. 3 НК РФ все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются в пользу налогоплательщика.

Но до таких разбирательств желательно не доводить. Лучше повторно отправить документ, заполнение которого не вызывает особых трудностей, чем решать такие вопросы в судебном порядке. Ведь в случае проигрыша помимо штрафа нужно будет заплатить и судебные издержки.

Санкции

Если компания или ИП вовремя проинформировали о невозможности удержать налог, пени начисляться не будут. Если не сообщать о факте неудержания, пени будут начисляться по ст. 75 НК РФ.

Кроме того, к административной ответственности могут привлечь должностных лиц организации (п. 1 ст. 126 НК РФ, примечание к ст. 2.4, 15.6 КоАП РФ).

Оштрафовать налогового агента могут и за подачу справки 2-НДФЛ с недостоверными сведениями (п. 1 ст. 126.1 НК РФ).

Прямо сейчас заберите у «Клерка» 4 000 рублей при подписке на « Клерк.Премиум» до 12 ноября.

Подробности и условия самой обсуждаемой акции «Клерка» здесь.

Как сообщить в ИФНС о невозможности удержать НДФЛ

Бывают случаи, когда удержать налог нельзя. Например, такая ситуация возникнет, если покупатель получил от компании доход в натуральной форме виде подарка. Понятно, что в такой ситуации организация не может удержать налог из последующих выплат.

В общем случае компании и ИП, которые выплачивают доходы физлицам, должны исполнить обязанности налогового агента по НДФЛ — исчислить, удержать и перечислить налог в бюджет (п. 1 ст. 24, п. 1 ст. 226 НК РФ).

Однако на практике бывают случаи, когда удержать налог нельзя. Например, такая ситуация возникнет, если покупатель получил от компании доход в натуральной форме виде подарка. Понятно, что в такой ситуации организация не может удержать налог из последующих выплат.

Также работник компании может уволиться, получив материальную выгоду. Казалось, в ситуации с работником НДФЛ можно удержать из выплат, полагающихся сотруднику при увольнении. Однако необходимо помнить, что удерживаемая у сотрудника сумма НДФЛ не может превышать 50 % от суммы выплаты.

Если компания не может удержать налог, то по действующему законодательству она должна известить об этом налоговую инспекцию. Сделать это нужно в течение месяца после окончания календарного года, когда доход был получен физическим лицом (п. 5 ст. 226 НК РФ). Помимо налогового органа компании должна уведомить и самого налогоплательщика.

Сообщения следует направлять, используя форму 2-НДФЛ (п. 2 приказа ФНС России от 17.11.2010 №ММВ-7-3/611, п. 1 Порядка, утв. приказом ФНС России от 16.09.2011 № ММВ-7-3/576).

Если организация пренебрежет этой обязанностью, то она может быть оштрафована на 200 руб. за каждое не предоставленное в налоговую инспекцию сообщение и ей могут быть начислены пени (ст. 126 НК РФ, письмо ФНС России от 22.11.2013 №БС-4-11/20951). Должностное лицо компании может быть оштрафовано на сумму 300-500 руб. (ст. 15.6 КоАП РФ).

Важно помнить, что если после отправки сообщений о невозможности удержания налога в налоговую инспекцию и физическому лицу у организации появилась возможность удержать налог, то делать этого не нужно (п. 4 ст. 228 НК РФ, письма Минфина России от 17.11.2010 №03-04-08/8-258, ФНС России от 22.08.2014 № СА-4-7/16692).

Получите комплексное решение бухгалтерской отчетности: автоматически формируйте и отправляйте отчеты через интернет

Подготовка сведений о невозможности удержать НДФЛ за 2020 год в программах 1С (Часть 2)

При невозможности удержать у налогоплательщика исчисленную сумму НДФЛ налоговый агент обязан в срок не позднее 1 марта года, следующего за истекшим периодом, в котором возникли соответствующие обстоятельства, письменно сообщить налоговому органу по месту своего учета о невозможности удержать налог, о сумме дохода, с которого удержан налог, и сумме неудержанного налога.

Сведения о невозможности удержать налог представляются по форме 2-НДФЛ «Справка о доходах и суммах налога физического лица».

В этой статье мы расскажем, как подготовить сведения о невозможности удержать НДФЛ в программе «1С:Бухгалтерия 8».

Подготовка сведений о невозможности удержать НДФЛ в программе «1С:Бухгалтерия 8»

Для корректного формирования сведений необходимо, чтобы в программе были отражены все доходы, полученные физическими лицами за налоговый период, введены сведения о праве на налоговые вычеты и отражены фактически предоставленные вычеты, рассчитаны и учтены суммы исчисленного, удержанного и перечисленного налога.

Также перед подготовкой сведений следует проверить корректность заполнения персональных данных физических лиц, в отношении которых будет подаваться отчетность. А именно: ФИО, дата рождения, гражданство, код вида документа, удостоверяющего личность, его серия и номер. Персональные данные вводятся через справочник Сотрудники или справочник Физические лица. Для проверки, введены ли необходимые персональные данные сотрудников, можно воспользоваться отчетом Личные данные сотрудников. Перед подготовкой отчетности обязательно надо проверить актуальность релиза программы.

При подготовке сведений можно воспользоваться для анализа, например, отчетами Анализ НДФЛ по месяцам, Анализ НДФЛ по датам получения доходов, Анализ НДФЛ по документам-основаниям, Подробный анализ НДФЛ по сотруднику.

Для подготовки сведений по форме 2-НДФЛ о невозможности удержать НДФЛ используется документ Справки 2-НДФЛ для передачи в налоговый орган. Для подготовки отчетных сведений создайте новый документ по кнопке Создать.

Для сведений о невозможности удержания НДФЛ автоматическое заполнение в программе не предусмотрено, поэтому документ заполняется вручную.

2. Если предоставляются первичные формы справок, переключатель должен быть установлен в положение Исходная (установлен по умолчанию);

3. По ссылке Подписи (внизу формы) необходимо указать ответственного за подпись сведений и его должность. Сведения может подписать налоговый агент или его уполномоченный представитель, действующий на основании доверенности.

4. В соответствии с Порядком заполнения 2-НДФЛ при заполнении сведений в связи с невозможностью удержания налога следует указать только сумму фактически полученного дохода, с которой не был удержан налог, а также сумму налога, исчисленного, но не удержанного с этого дохода.