перечислен налог на прибыль с расчетного счета проводка

Какой бухгалтерской проводкой отразить, если начислен налог на прибыль?

Какие бухгалтерские счета участвуют в проводках?

Все операции по начислению налогов отображаются по кредиту счета 68. Для отображения начисления налога на прибыль к нему открывают специальный субсчет. При начислении прибыли с учетом норм ПБУ 18/02 (утв. приказом Минфина от 19.11.2002 № 114н) соблюдается приведение к общему значению искомой величины, рассчитываемой в налоговом и бухгалтерском учете. С целью увязки возникающих разниц (временных и постоянных) при расчете налога на прибыль используются различные бухгалтерские проводки.

Появление этих разниц обусловлено тем, что не все расходы в налоговом учете уменьшают налогооблагаемую прибыль, в то же время в бухучете они учитываются. Именно с целью последующей коррекции рассчитанной в бухучете прибыли и необходимо учитывать все возникающие разницы.

Подробнее о расхождениях между бухгалтерским и налоговым учетом см. здесь.

В зависимости от того, какую разницу получил налогоплательщик за отчетный период (вычитаемую или налогооблагаемую), применяются различные проводки.

Отражаем ОНА

Если при расчете в налоговом учете значение прибыли выше аналогичного показателя в бухучете, то возникает вычитаемая разница, а значит, имеет место отложенный налоговый актив.

ОНА — отложенный налоговый актив;

Свр — сумма временной разницы;

НС — налоговая ставка, которая равна 20% (17% уплачиваются в региональный бюджет, а 3% — в федеральный).

Для отражения в учете делается такая корреспонденция:

Дт 09 – Кт 68 — начисление ОНА.

С примерами, когда возникает ОНА и ОНО, можно ознакомиться в Типовой ситуации от КонсультантПлюс. Изучите материал, получив пробный доступ к системе бесплатно.

Отражаем ОНО

Если прибыль по бухучету больше налоговой, то возникает отложенное налоговое обязательство.

Отобразить в учете это можно такой корреспонденцией:

Дт 68 – Кт 77 — начисление ОНО.

При возникновении ситуации, когда временные разницы остаются по каким-то причинам непогашенными, для их списания делаются такие проводки:

Для досписания отложенного налогового актива проводки налога на прибыль — Дт 91 – Кт 09

Для списания отложенного налогового обязательства — Дт 77 – Кт 91.

Бухучет ПНР и ПНД

Постоянные налоговые расходы возникают в том случае, если по итогам за отчетный период значение прибыли в налоговом учете больше, чем в бухучете.

ПНР — постоянный налоговый расход;

Обратите внимание! ПНР и ПНД ранее назывались ПНО (постоянное налоговое обязательство) и ПНА (постоянный налоговый актив). В связи с внесением правок в ПБУ 18/02 поменяли свои названия.

Прп — постоянная разница (положительная);

НС — ставка налога, которая равна 20%.

Бухгалтерские проводки по налогу на прибыль в этом случае будут следующими:

Дт 99 – Кт 68 — начисление постоянного налогового расхода.

В той ситуации, когда прибыль меньше в налоговом, а не в бухучете, соответственно, и постоянная разница получается отрицательной. Возникает постоянный налоговый доход.

Налог на прибыль в бухгалтерских проводках отражается следующим образом:

Дт 99 – Кт 68 — начисление условного расхода по налогу.

Значение равно прибыли в бухучете, умноженной на ставку налога.

Возникший в результате проведения операции убыток, который также умножается на налоговую ставку, составляет условный доход, и отображается так:

Рассчитанная прибыль в налоговом учете, помноженная на ставку налога, составляет текущий налог на прибыль. Для его отображения делать корреспонденции не нужно.

В результате проведенных операций финрезультат по налогу на прибыль становится равен текущему значению налога.

Для малых предприятий проводки налога на прибыль выглядят так: Дт 99 – Кт 68.

Проверьте правильно ли вы учитываете постоянные налоговые расходы/доходы с помощью подсказок от КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Итоги

Применение ПБУ 18/02 часто вызывает вопросы. Но единожды четко разобравшись с рассмотренными выше понятиями ОНО, ОНА, ПНР и ПНД, вы с легкостью справитесь с приведением сальдо на счете 68 к сумме налога на прибыль, показанной в декларации.

Проводки по налогу на прибыль

Бухгалтерские проводки по налогу на прибыль — это отражение хозяйственных операций в учете организации методом двойной записи.

Основным нормативным документом, устанавливающим правила составления бухгалтерских записей по налогу на прибыль (ННП), является ПБУ 18/02 (приказ Минфина от 19.11.2002 № 114н). Некоммерческие организации и компании, которые освобождены от уплаты ННП, вправе не применять эти положения. А вот субъектам малого предпринимательства разрешили выбирать: отражать операции по общим правилам и использовать проводки по начислению налога на прибыль либо организовать упрощенный бухучет.

Бухучет ННП

Для отражения записей по налогам и сборам в Едином плане счетов предусмотрен отдельный бухсчет 68. Чтобы детализировать информацию по каждому виду фискального обременения, к этому счету открывают специальные субсчета. Например, 68.4 — расчеты с бюджетом по ННПО.

Счет 68 является активно-пассивным, то есть может иметь как дебетовое, так и кредитовое сальдо. Причем остаток по дебету на конец расчетного периода говорит о наличии переплаты в государственный бюджет. А кредитовый остаток, наоборот, говорит о наличии задолженности.

Операции отражают проводками:

Начислен налог на прибыль (проводка)

Уплачен налог на прибыль (проводка)

Отражен зачет переплаты прошлых лет (по решению Федеральной налоговой службы)

Отражен возврат переплаты по ННПО

Не стоит забывать, что в бухучете следует отражать авансы по налогу на прибыль, проводки будут те же: Дт 99 Кт 68 по субсчету «ННП».

Отражение налога на прибыль в бухгалтерском учете: пример

Возьмем вымышленное общество с ограниченной ответственностью «Весна» и рассмотрим на конкретном примере, какими записями оформляется начисление налога на прибыль, проводки в бухучете для ежеквартальных расчетов с бюджетом.

ООО «ВЕСНА» производит расчеты по ННП ежеквартально. Суммы начисленных платежей в 2019 году имеют следующие значения:

За 2019 г. (итого за год) — 1 000 000 рублей.

Данные соответствуют строке 180 декларации по ННП за 2019 г. Бухгалтер отразил следующие записи в бухгалтерском учете:

Начислен налог на прибыль за 1 квартал

Отражена уплата налога на прибыль (проводки)

Отражено начисление ННП за 1 полугодие 2019 г.

Перечислен налог на прибыль: проводка (аванс за 2 квартал)

Начислили ННП за 9 месяцев

Отражена оплата налога

Начислен налог по итогам года

(1 000 000 – 800 000)

Произведен итоговый расчет с бюджетом за 2019 г.

Если фирма сработала в убыток

Прибыльность — не единственный результат деятельности компании за отчетный период. Довольно часто предприятия срабатывают в убыток. То есть в отчетном периоде расходы экономического субъекта превышают сумму полученного дохода.

В таком случае аванс, уплаченный компанией за предшествующий отчетный квартал или месяц, может превысить сумму начисленного ННП за текущий период. Следовательно, необходимо скорректировать данные бухгалтерского учета. Рассмотрим на конкретном примере, как это отразить в учете.

ООО «ВЕСНА» начислила аванс за 1 квартал 2019 г. в сумме 250 000 рублей. По итогам 1 полугодия сумма платежа по ННП составила 200 000 рублей. Корректируем данные следующими бухгалтерскими записями:

Начислен аванс по ННП за 1 квартал 2019 г.

Отражена оплата авансового платежа в бюджет

Скорректирована сумма аванса за 1 полугодие 2019 г.

Напомним, как определить финансовый результат деятельности предприятия. Убыток или прибыль до налогообложения (проводка) определяется как разница между суммой оборотов по дебету и кредиту счета 99 в корреспонденции со счетами 90 (субсчет «Прибыль/убыток от продаж») и 91 (субсчет «Сальдо прочих доходов и расходов»). Если за отчетный период складывается кредитовый остаток, это говорит о том, что компания получила прибыль. Дебетовое сальдо на конец периода говорит о понесенных убытках.

Разницы в учете

Налоговый и бухгалтерский учет имеют разные нормы в части принятия доходов и расходов. Так, например, некоторые виды расходов (доходов) могут приниматься в одном из учетов полностью и единовременно, а в другом — частями на протяжении нескольких периодов или вовсе исключены. В итоге между данными НУ и БУ возникают разницы временные и постоянные.

Временные, или отложенные — это те разницы, которые по истечению определенного времени выравняются. Например, в БУ определенный вид затрат принимается в полном объеме и сразу, а в НУ частями, на протяжении нескольких отчетных периодов. А постоянные разницы — это те виды дохода (расхода), которые принимаются только в одном из учетов. Например, в БУ отражаются, а в НУ — нет.

Если данные НУ выше аналогичных значений БУ, то возникает отложенный или постоянный налоговый актив (ОНА или ПНА). Подробнее — в статье «Признание отложенного налогового актива: отражаем в учете и отчетности».

В обратной ситуации, когда суммы НУ ниже сумм БУ, возникает постоянное или отложенное налоговое обязательство (ПНО или ОНО).

О том, как правильно отражать такие разницы в учете, и об особенностях применения этого НПА мы рассказали в отдельном материале «Кто должен применять ПБУ 18/02».

Суть этих операций заключается в выравнивании данных двух учетов. В противном случае при составлении налоговой и финансовой отчетностей возникнут разногласия, а это недопустимо.

Как отразить в бухучете прибыль или убыток от продаж

Операции по обычным видам деятельности фиксируются на сч. 90 «Продажи». Здесь на отдельных субсчетах собираются показатели выручки, себестоимости, НДС, акцизов. Финрезультат от этой деятельности будет получен арифметическим путем, а бухпроводка выглядеть так:

В практическом пособии по составлению бухгалтерской отчетности от КонсультантПлюс детально показан порядок отражения нераспределенной прибыли в бухгалтерском балансе.

Как отразить в бухгалтерском учете финрезультат от прочих видов деятельности

Для отражения финрезультатов деятельности, не связанной с основным профилем компании, в бухучете используется сч. 91 «Прочие доходы и расходы». Здесь же собираются иные доходы и расходы, которые непосредственно не связаны с деятельностью предприятия.

Ежемесячно сальдо сч. 91 списывается на сч. 99. Если доходы превысят расходы, то бухзапись будет такой:

В обратной ситуации будет показан убыток:

Где в бухучете собирается информация о чистой прибыли в течение года

Для отражения финрезультатов деятельности предприятия в течение года используется сч. 99 «Прибыли и убытки». Именно на него списываются финрезультаты от продаж и от прочей деятельности. Кроме того, на сч. 99 попадают:

Что такое условный расход и доход по налогу на прибыль и как правильно отобразить его в бухучете, узнайте в КонсультантПлюс. Изучите материал, получив пробный доступ к системе К+ бесплатно.

ВНИМАНИЕ! С 2021 года ЕНВД утрачивает силу. Подробнее читайте здесь.

В результате анализа оборотов по счету за год можно понять, прибыльной была деятельность предприятия или нет. Если дебетовый оборот превысит оборот по кредиту сч. 99, то организация отработала с убытком, а если наоборот — то год завершился прибылью. Реформация баланса завершается записью, отражающей финрезультат всей деятельности организации за год:

Для лучшего понимания процесса формирования прибыли или убытка почитайте о том, какие счета являются активными.

Нераспределенная прибыль и ее расходование в бухучете

Нераспределенная прибыль (непокрытый убыток) отражается на одноименном сч. 84. Его дебетовое сальдо говорит о накопленном убытке, а кредитовое — о прибыли. По решению собственников предприятия могут производиться расходы за счет прибыли организации или может быть погашен убыток за счет каких-либо источников.

В практическом пособии по составлению бухгалтерской отчетности от КонсультантПлюс детально показан порядок отражения нераспределенной прибыли в бухгалтерском балансе. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Нераспределенная прибыль может быть направлена на следующие расходы:

Убыток по решению собственников может быть погашен:

Итоги

Результаты хоздеятельности предприятия собираются на нескольких счетах бухучета. Главное, что необходимо запомнить, — прибыль собирается по кредиту, а убыток по дебету. Это значит, что дебетовое сальдо на сч. 99 в течение года, а также накопленный остаток на сч. 84 говорят об убытке организации, а кредитовые остаточные показатели — о ее прибыли.

На каких счетах учитывается сумма налога на прибыль?

Налог на прибыль – какой счет применять для учета?

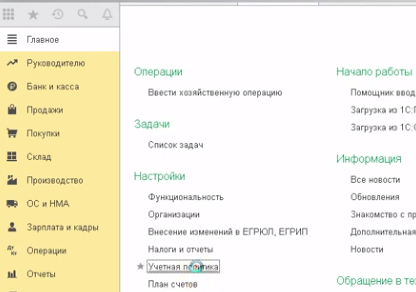

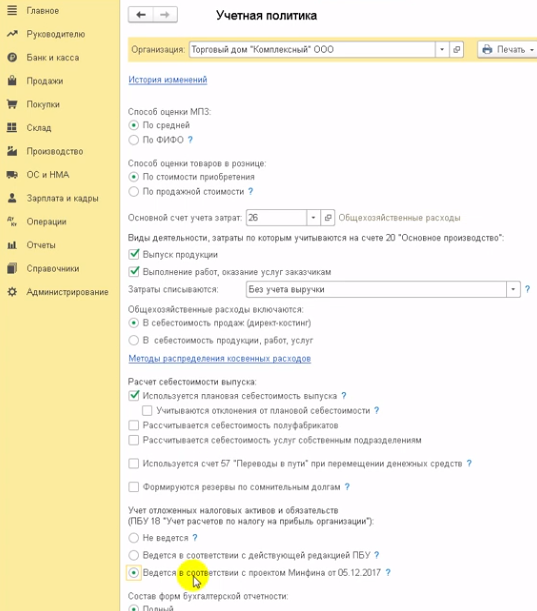

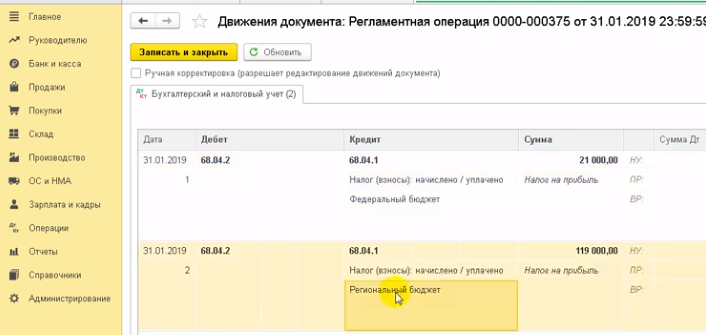

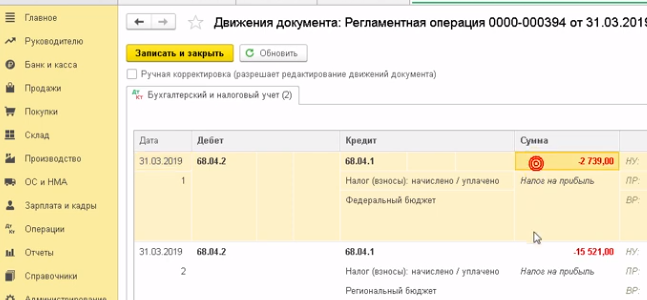

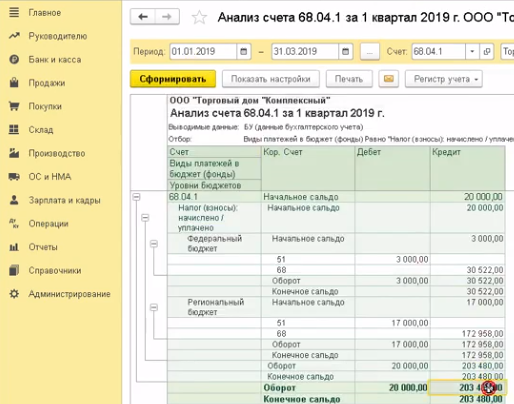

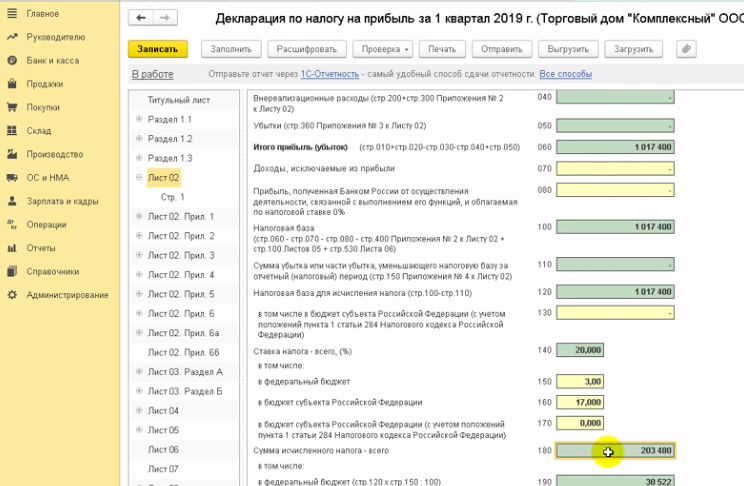

Для учета данного налога используют субсчет к счету 68. В бухгалтерской программе 1С ему присвоен номер 68.04, а к нему, в свою очередь, привязаны два субсчета: 68.04.1 «Расчеты с бюджетом» и 68.04.2 «Расчет налога на прибыль».

Если вы не применяете ПБУ 18/02, то вопрос, какой счет налога на прибыль использовать, решается легко: налог начисляют проводкой Дт 99 Кт 68.04.1, и сразу относят на субсчет учета расчетов с бюджетом.

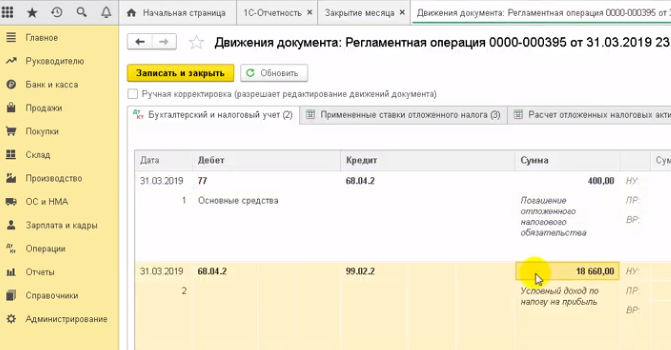

Если же компания применяет ПБУ 18/02, то формирование суммы налога на прибыль осуществляется в бухучете через систему бухгалтерских проводок с участием субсчета 68.04.2. В результате на субсчете 68.04.2 при начислении налога к уплате должна образоваться сумма, зафиксированная в декларации. Затем итоговую сумму субсчета 68.04.2 полностью закрывают на субсчет 68.04.1, где налог разделяется по бюджетам. На нем же учитываются дальнейшие расчеты с бюджетом по начисленной к уплате сумме.

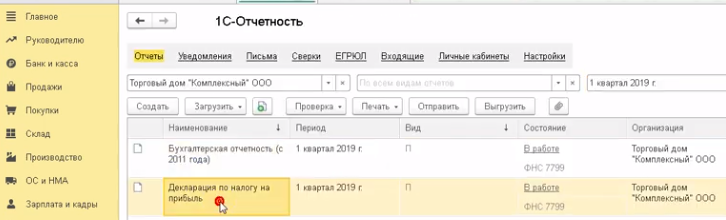

О том, на какие моменты необходимо обратить внимание при заполнении декларации, см. этот материал.

Учет налога на прибыль с применением ПБУ 18/02 и без

Когда фирма не применяет ПБУ 18/02, в ее учете доходы и расходы подразделяют на учитываемые и не учитываемые для осуществления расчета налога на прибыль, который в данном случае очень прост, как и проверка правильности его начисления: достаточно сверить бухгалтерские и налоговые регистры. Налог на прибыль при этом начисляют специальной записью.

Варианты проводок по начислению налога на прибыль и авансовых платежей, если организация не применяет ПБУ 18/02, вы можете посмотреть в КонсультантПлюс. Пробный полный доступ к правовой системе можно получить бесплатно.

Применение ПБУ 18/02 позволяет проследить всю схему формирования налога с учетом разниц между бухучетом и налоговым учетом.

Важно! Рекомендация от «КонсультантПлюс»

При применении ПБУ 18/02 отдельную проводку по начислению налога на прибыль в учете делать не надо. Сумма текущего налога на прибыль складывается из следующих составляющих.

Алгоритм начисления налога смотрите в К+.

Таким образом, ответ на вопрос, какой счет налога на прибыль используется для его учета, зависит от конкретной ситуации. В любом случае, для этих целей применяется дебет счета 68.

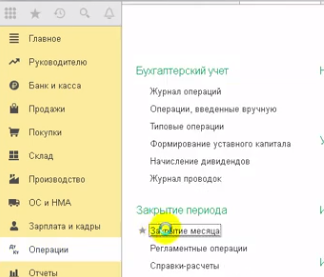

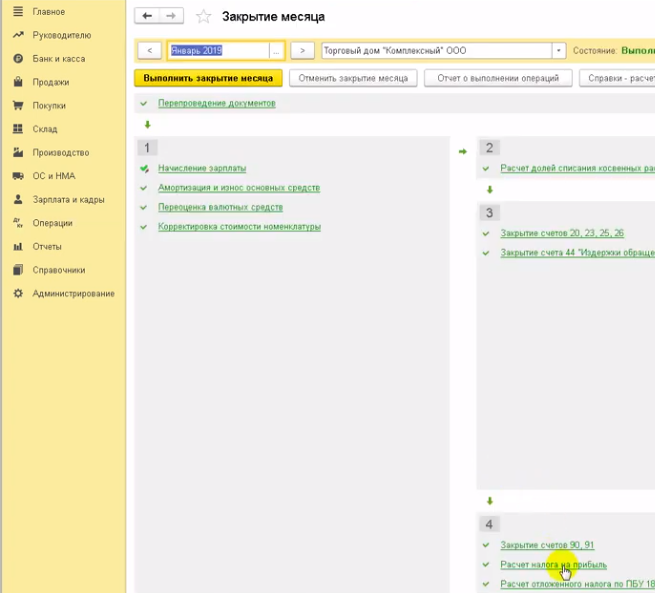

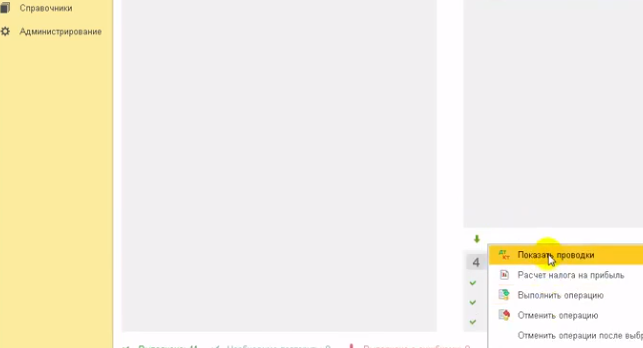

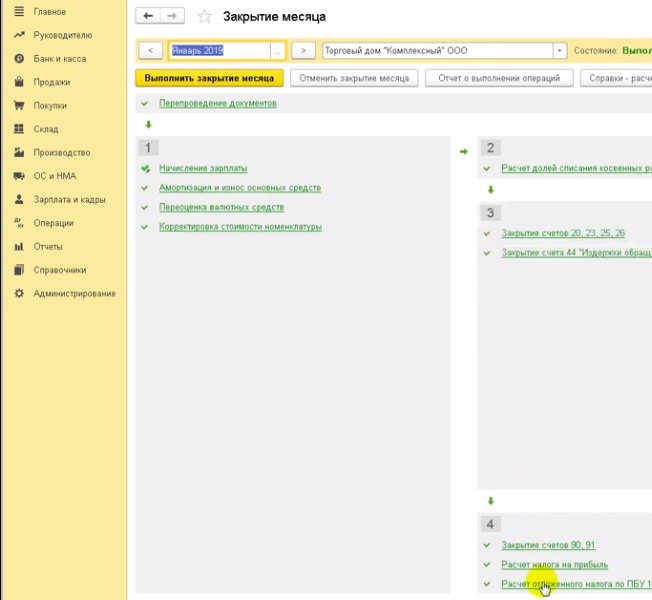

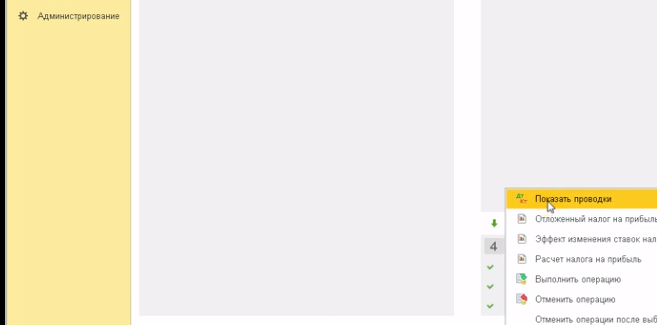

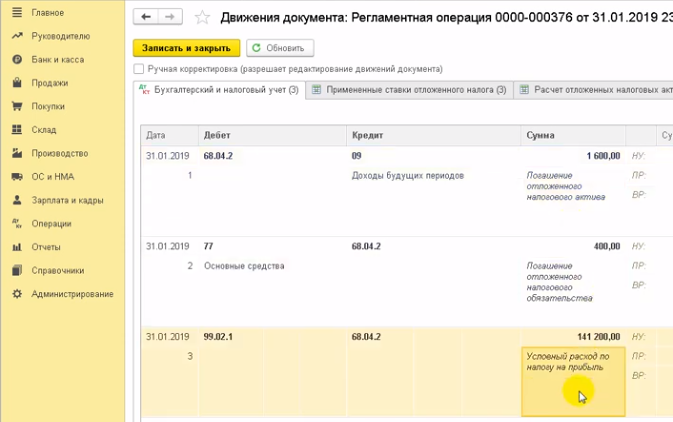

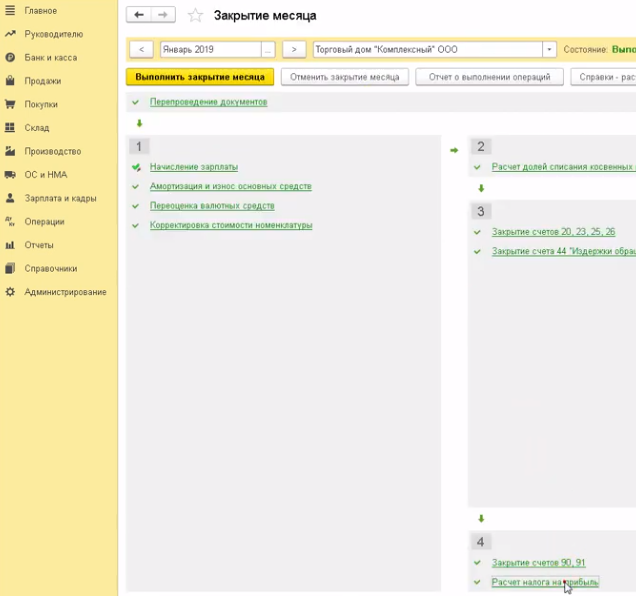

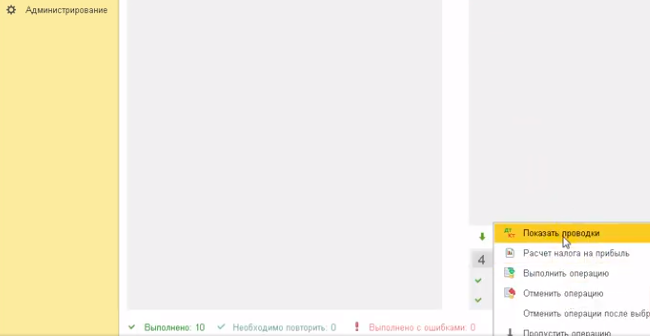

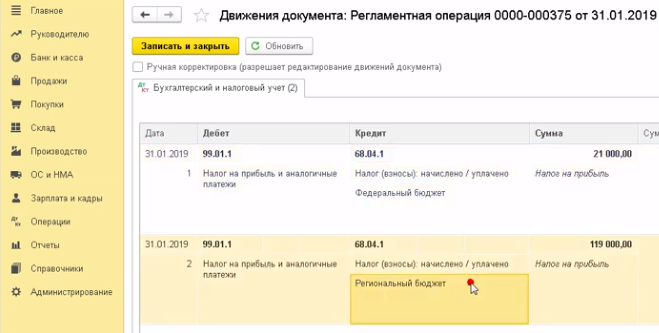

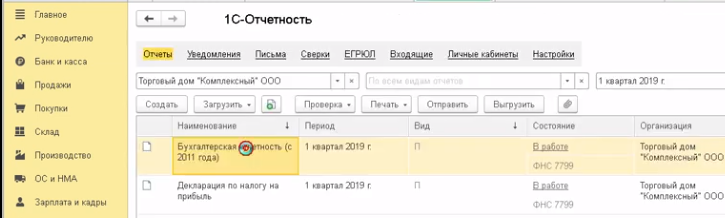

Проводки при начислении налога на прибыль в 1С:Бухгалтерия 8

Какие проводки используются в 1С:Бухгалтерии при начислении налога на прибыль организаций.

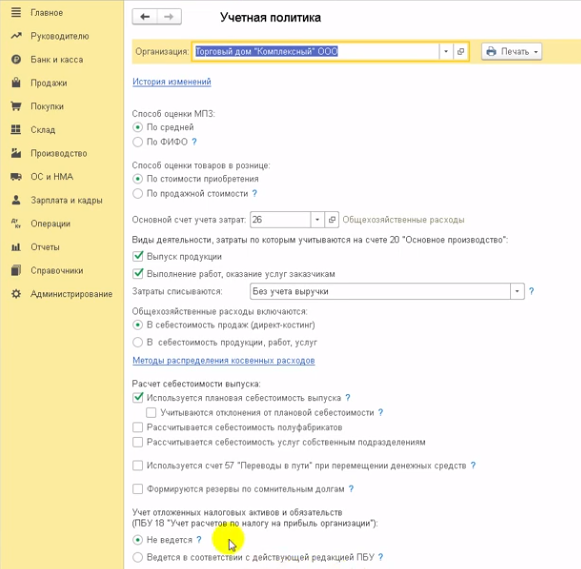

Порядок отражения операций по начислению налога на прибыль зависит от того применяет ли организация ПБУ 18/02 (учет расчетов по налогу на прибыль организаций) или нет.

Сделаем анализ вашей 1С на ошибки для корректной сдачи отчетности, расчета НДС, закрытия периода без ошибок.

Предоставим письменный отчет по ошибкам. Анализируем более 30 параметров

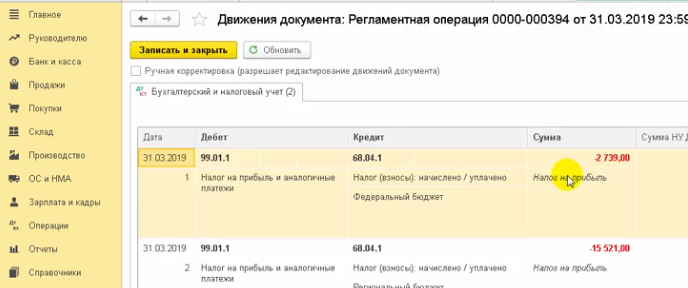

Уменьшение сумм, причитающихся к уплате в бюджет отражается сторнировочной записью с одновременным распределением по бюджетам.

Счет 68.04.2 (расчет налога на прибыль) также используется при выполнении расчетов по ПБУ 18/02. Например, при погашении отложенных налоговых активов; при погашении отложенных налоговых обязательств; при определении условного расхода по налогу на прибыль или при определении условного дохода по налогу на прибыль. После выполнения регламентных операций, расчет налога на прибыль и расчет отложенного налога по ПБУ 18/02, счет 68.04.2 ежемесячно закрывается.

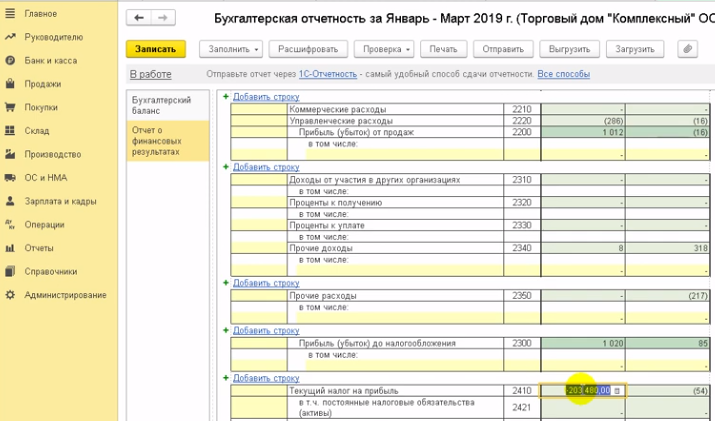

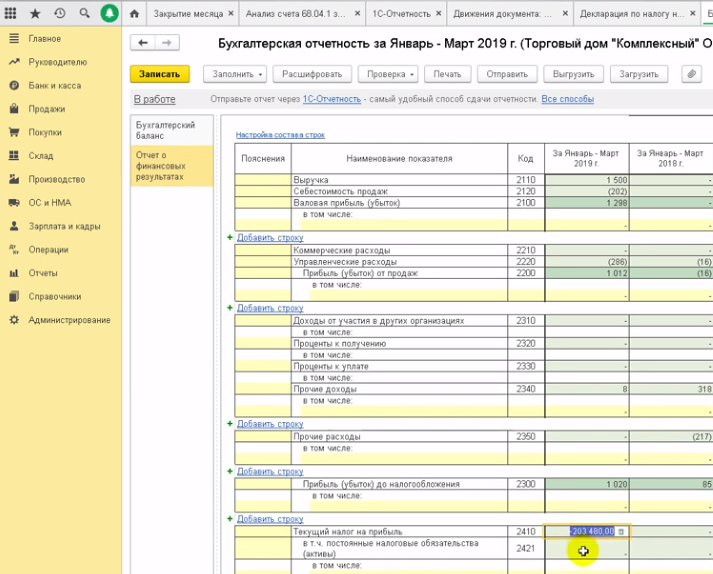

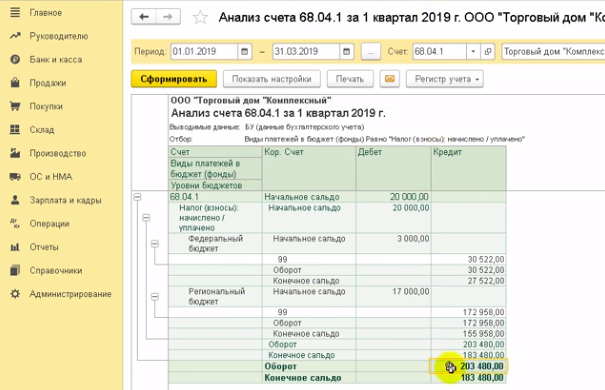

Проанализируем кредитовый оборот счета 68.04.1 по виду платежа налог (взносы) начислено/уплачено за первый квартал.

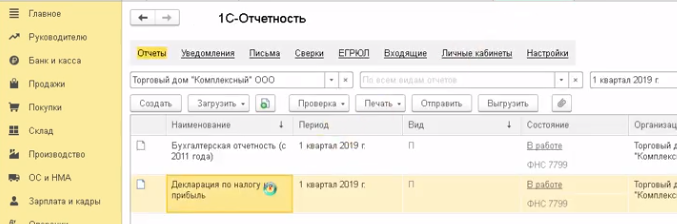

Он совпадает с суммой исчисленного налога на прибыль указанной в строке 180 листа 02 декларации по налогу на прибыль, а также с суммой текущего налога на прибыль, указанного в отчете о финансовых результатах.

Теперь посмотрим, как начисляется налог на прибыль, если организация не применяет положение ПБУ 18/02.

При выполнении регламентной операции расчет налога на прибыль, налог на прибыль автоматически начисляется проводками по дебету счету 99.01.1 (прибыли и убытки по деятельности с основной системой налогообложения) и кредиту счету 68.04.1 (расчеты с бюджетом), с распределением в федеральный и региональный бюджеты. Соответственно уменьшение сумм налогов, причитающихся к уплате отражается сторнировочной записью с распределением по бюджетам.

Проанализируем кредитовый оборот счета 68.04.1 по виду платежа налог (взносы) начислено/уплачено за первый квартал. Как видим он не зависит от того применяет организация ПБУ 18/02 или нет. Он также совпадает с суммой исчисленного налога на прибыль указанной в строке 180 листа 02 декларации по налогу на прибыль и с суммой текущего налога на прибыль указанного в отчете о финансовых результатах.

Сервисы, помогающие в работе бухгалтера, вы можете приобрести здесь.