платим налог за другую организацию образец

Налоги за организацию платит директор или другое лицо: как заполнить платежки и отразить в учете

Налоговый кодекс позволяет платить налоги и взносы за другое лицо. Например, организация может перечислить деньги за контрагента, а директор — за свою компанию. Существует ряд особенностей, которые нужно учитывать при оформлении такой платежки, уточнении перевода и возврате средств из бюджета. Расскажем о наиболее важных деталях.

Когда можно перечислить налоги за иное лицо

В пункте 1 статьи 45 НК РФ сказано: уплата налога может быть произведена за налогоплательщика иным лицом. То же самое относится и к страховым взносам (п. 9 ст. 45 НК РФ).

Что это за «иные лица»? И в каких случаях они вправе погасить чужую задолженность перед бюджетом?

Ответ находим в письме ФНС от 25.01.18 № ЗН-3-22/478@. Его авторы отметили, что ограничений здесь нет. И привели примеры: юрлицо может перечислить налоги со своего счета за другие организации, а руководитель — из собственных средств погасить налоговые долги компании (см. « Как заполнить платежку при уплате налога за иное лицо: пояснения ФНС »).

Существует один вид взносов, которые можно платить только за себя. Это взносы в ФСС «на травматизм». Они регулируются не Налоговым кодексом, а Федеральным законом от 24.07.98 № 125-ФЗ. И в этом законе нет нормы, позволяющей погашать долги по взносам «на травматизм» за иное лицо. Также нельзя перечислять задолженность по НДФЛ из денег работодателя (кроме случая, когда недоимка начислена по итогам проверки; п. 9 ст. 226 НК РФ).

Как оформить платежку по чужим налогам

Форма платежки с номерами реквизитов приведена в приложении 3 к положению Банка России от 29.06.21 № 762-П (см. « Центробанк обновил правила заполнения платежек »).

Общие правила заполнения платежных поручений при переводе денег в бюджет утверждены приказом Минфина от 12.11.13 № 107н.

Отдельные нюансы в части перевода налогов и взносов за другое лицо рассмотрены в письме ФНС от 25.01.18 № ЗН-3-22/478@.

Информацию о том, что указать в платежке при перечислении налогов и взносов за иное лицо, мы собрали в таблице.

Как заполнить отдельные реквизиты платежки при уплате налогов за другое лицо

Наименование поля

Номер реквизита

Что нужно указать

Информация о лице, которое переводит деньги в бюджет

ИНН лица, за которого перечисляется налог (взносы)

Налог (взносы) перечисляется за:

Статус составителя платежки

Статус лица, за которое перечисляется налог (взносы)

ИНН и КПП лица, переводящего деньги в бюджет (для юрлиц — только ИНН);

наименование (ФИО) лица, за которое перечисляется налог (взносы).

Для выделения сведений о плательщике используется знак «//». Данные реквизиты указываются в первых позициях по отношению к иной информации в данном поле

Если у лица, за которое перечисляется налог (взносы), отсутствует ИНН —ставится УИН (индекс документа)

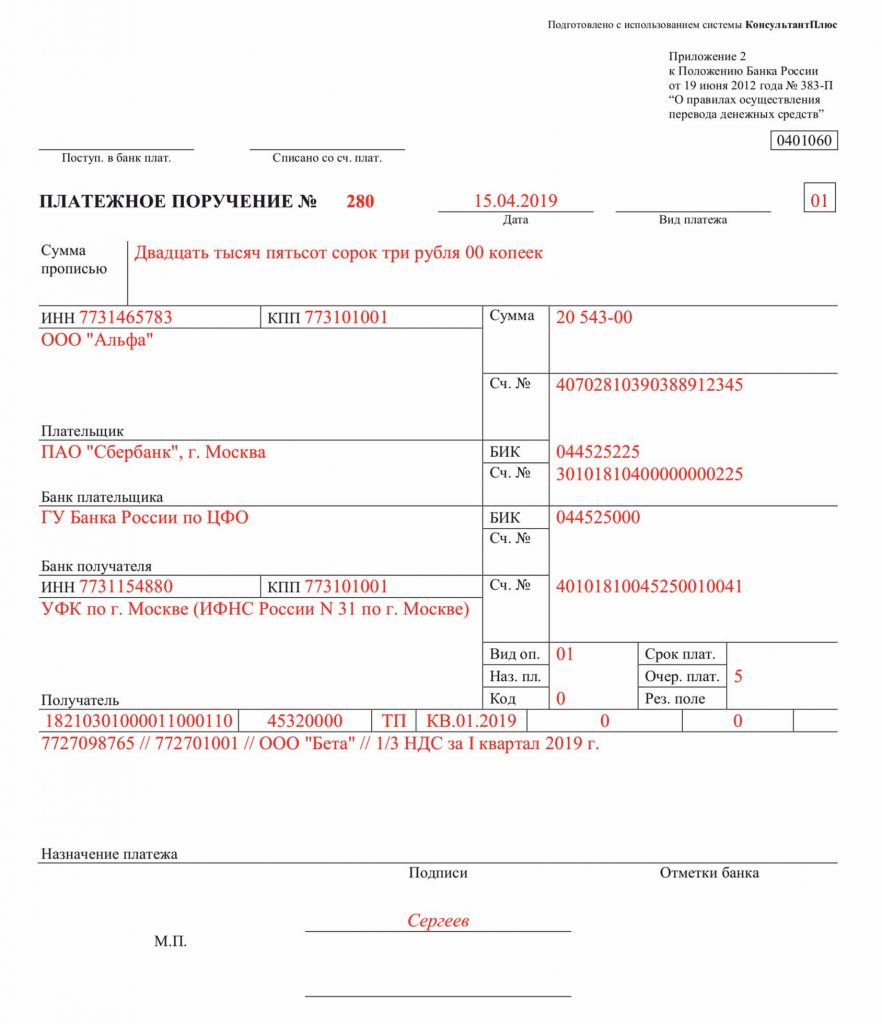

Образец заполнения платежки при перечислении налогов за другое лицо

В нем показано, как заполнены реквизиты в следующей ситуации: директор Сидоров С.С. платит НДС в сумме 10 000 руб. за свою организацию ООО «Вихрь».

Данные Сидорова С.С.: ИНН 501300555497

Данные ООО «Вихрь»: ИНН 7723126338, КПП 772301001

Как учесть налоги, заплаченные иным лицом

В бухучете налоги и взносы, перечисленные за другое лицо, отражают на счете 76 «Расчеты с разными дебиторами и кредиторами»: тот, кто платил — по дебету; за кого платили — по кредиту.

Пример

20 октября 2021 года директор ООО «Вихрь» Сидоров С.С. перевел личные деньги в счет уплаты НДС за указанную компанию (п/п № 99 от 20.10.21).

В ноябре 2021 года ООО «Вихрь» вернул Сидорову потраченные средства.

Бухгалтер «Вихря» сделал проводки:

ДЕБЕТ 68 субсчет «НДС» КРЕДИТ 76 субсчет «Расчеты с директором Сидоровым» — уплачен НДС за III кв. 2021 года через директора Сидорова С.С.

ДЕБЕТ 76 субсчет «Расчеты с директором Сидоровым» КРЕДИТ 51 — Сидорову С.С. возвращена сумма, потраченная на уплату НДС за III кв. 2021 года за ООО «Вихрь»

Как уточнить платеж и вернуть переплату

Как быть, если в платежке обнаружена ошибка, которая не препятствовала поступлению денег в бюджет. Кто должен подать заявление на уточнение платежа — тот, кто платил, или тот, за кого платили?

В пункте 7 статьи 45 НК РФ сказано: в любом случае заявление на уточнение платежа подает сам налогоплательщик. То есть лицо, за которое были перечислены деньги в бюджет.

Аналогичным образом обстоит дело и с возвратом излишне уплаченной суммы налога (взносов). Требовать возврата может только лицо, за которое уплачены налог или взносы (п. 1 ст. 45 НК РФ).

Как заполнить платёжное поручение на уплату налогов за третье лицо?

Любые налоги (кроме НДФЛ за налогового агента), а также пени и штрафы по ним можно заплатить за третье лицо. Разберёмся как это сделать правильно.

Ирина Пугачёва,

Главный бухгалтер группы компаний «Ваш Консультант»

Оплатить задолженность можно за текущий период и за прошлые. При этом не имеет значения, кем являются плательщик и лицо, за которое уплачивают налоги: организация, ИП или физлицо. То есть одна организация может уплатить налог за другую, а учредитель − за свою компанию. Отметим, что уплатить за третье лицо можно также страховые взносы (кроме взносов на травматизм). Порядок их уплаты такой же, как и при перечислении налога. Также не важны и причины, по которым плательщик решил заплатить « не свои » налоги.

Платёжку заполните в общем порядке, но с учётом следующих особенностей:

Данные о платеже и получателе уточните у того, за кого платите налог.

Этот пример заполнения платёжного поручения на уплату налога за третье лицо мы нашли в системе «КонсультантПлюс».

Я также подготовила для вас ТОП-6 вопросов, поступивших в Центр консультирования. Переходите по ссылке, будет интересно:

Если у вас есть предложения и темы, которые хотелось бы обсудить в нашем блоге – оставляйте комментарии.

Как оплатить налог за третье лицо

Согласно закону, лицо должно самостоятельно исполнять налоговые обязательства. Но в 2016 году были внесены поправки, согласно которым взносы могут уплачиваться третьим лицом. Актуально это в том случае, если фирма не может уплатить налоги в положенные сроки. Для предупреждения образования задолженности разумно будет обратиться к представителю.

Можно ли уплачивать налог за третьих лиц?

Выплата налогов за третьих лиц регулируется ФЗ №401 «О внесении изменений в 1-ю и 2-ю часть НК РФ» от 30 ноября 2016 года. В нормативном акте указано, что третье лицо может оплачивать и налоги, и госпошлины. Лицом этим может являться, к примеру, материнская компания, оплачивающая налог за свою дочернюю фирму.

До введения в действие ФЗ №401 ограничений по внесению налога третьими лицами не было. Однако рассматриваемая операция была сомнительна. В НК РФ присутствуют указания на то, что налогоплательщик должен самостоятельно нести свои обязательства по выплатам. Налог мог переводиться третьими лицами только при наличии этих обстоятельств:

Формулировка о том, что фирма должна самостоятельно нести свои обязательства, может трактоваться по-разному. Однако большинство инстанций полагает, что выплаты могут совершаться третьими лицами. Одновременно с этим ставится важное условие: средства, направленные на уплату налогов, должны принадлежать самому налогоплательщику. То есть третье лицо выступает в качестве представителя налогоплательщика.

ВАЖНО! 30 ноября 2016 года со вступлением в силу ФЗ №401 стало возможным совершение выплат в счет третьих лиц. С 1 января 2017 года разрешен перевод страховых взносов по аналогичной схеме.

Кто именно может уплачивать налог

Обязательство предполагает уплату налога в установленный срок. Если средства будут уплачены, но сроки нарушены, обязательство в полной мере исполненным считаться не будет. Обязательство прекращается тогда, когда деньги будут направлены по нужному адресу. Кем может являться третье лицо, которое выплачивает средства за налогоплательщика? Это следующие лица:

Во 2 пункте статьи 37 НК РФ указано, что налог может выплачиваться третьими лицами, работающими от своего имени. Однако у этих лиц обязательно должны быть соответствующие полномочия, подтвержденные документами. В обратном случае направленные средства будут считаться переплатой незаконного представителя, а обязательство компании так и не будет погашено.

ВАЖНО! Средства могут быть уплачены налоговым агентом. Если сроки платежей передвигаются, требуется составить договор поручительства. Если представитель не переведет деньги, они взыскиваются с поручителя.

Какие именно налоги могут уплачиваться третьими лицами

Представитель может уплачивать за налогоплательщика самые различные налоги: на прибыль, НДС, УСН, акцизы. Возможна уплата акцизов, государственных пошлин, транспортных и патентных налогов. С 2017 года третьи лица имеют право переводить страховые взносы в ПФР, центры медицинского страхования.

Порядок уплаты налогов третьим лицом

Сначала представителю необходимо составить договор займа. Нужен он для того, чтобы исполненный платеж не был признан безвозмездной помощью. Особенности составления соглашения регламентированы пунктом 1 статьи 807 ГК РФ. В договоре нужно указать сумму займа и сроки его погашения. Затем представителю нужно составить платежное поручение. Выплаченные средства фиксируются в бухучете.

Составление платежного поручения

При совершении выплат третьим лицом нужно составить платежное поручение. Оно требуется для того, чтобы деньги были направлены по верному пути. В поручении прописывается эта информация:

Цифрой указывается статус налогоплательщика:

Перед составлением платежного поручения рекомендуется ознакомиться с образцом документа.

Бухучет платежей

Выплата налога третьим лицом предлагает, что у одной компании появляются обязательства перед другой. Средства предоставляются на основании договора займа. В дальнейшем они должны быть возвращены налогоплательщиком. Налоговая сумма не будет считаться расходом фирмы, так как не происходит уменьшения активов. Средства будут возвращены, а потому капитал организации не сокращается. Налогоплательщику предоставляется беспроцентный заем, а потому он не будет входить и в финансовые вклады. Связано это с тем, что не исполняется пункт 2 Положения по бухучету ПБУ 19/02, установленный Приказом Минфина №126 от 10 декабря 2002 года.

Заем будет учтен в составе дебиторских долгов. По этой причине в бухучете его нужно фиксировать на дебете счета 76 и кредите счета 51. Когда налогоплательщик вернет средства, у компании не образуется дохода. Проводки при уплате налоговых платежей за другое лицо будут следующими:

Проводки подтверждаются договором о выданном займе.

Налоговый учет

В рамках налогового учета выплата налога за другое лицо также будет считаться предоставлением займа. На займы НДС начисляться не будет на основании пункта 2 статьи 146 НК РФ, пункта 3 статьи 39 НК РФ. Аналогичная позиция изложена в Письме ФНС №ЕД-4-3/7896 от 29 апреля 2013 года.

Выданный заем не будет учтен в структуре расходов и доходов компании на основании пункта 12 статьи 270 НК РФ, пункта 1 статьи 251 НК РФ. Следовательно, не будет начисляться налог на прибыль.

Что дает возможность оплаты налога представителями

Поправки в НК РФ выгодны как государству, так и налогоплательщику. Рассмотрим основные выгоды:

Нововведение призвано усовершенствовать систему выплаты налогов. Оно же сокращает количество задолженностей. Однако у поправки есть некоторые минусы. В частности, банки, принимающие средства, сталкиваются с повышенной нагрузкой при обработке платежей.

Оплата за другую организацию в 1С 8.3 Бухгалтерия

Иногда организации оплачивают за своих контрагентов (или связанные организации) их долги. В этой статье разберем, как отразить операции по уплате налогов и оплате услуг сторонних организаций за контрагента в 1С 8.3 Бухгалтерия.

Оплата за другую организацию — проводки 1С 8.3 Бухгалтерия

У Организации есть кредиторская задолженность перед поставщиком ООО «МИКРОН» в размере 60 000 руб. (в т. ч. НДС 20%).

Поставщик попросил перевести всю сумму задолженности ООО «ЛИНАСИ».

01 марта Организация перечислила по поручению своего кредитора третьему лицу сумму 60 000 руб.

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Перечисление оплаты третьему лицу | |||||||

| 01 марта | 76.09 | 51 | 60 000 | 60 000 | Перечисление оплаты за поставщика третьему лицу | Списание с расчетного счета — Оплата поставщику | |

| Зачет оплаты в счет задолженности перед поставщиком | |||||||

| 01 марта | 60.01 | 76.09 | 60 000 | 60 000 | 60 000 | Зачет оплаты в счет задолженности перед поставщиком | Корректировка долга — Зачет авансов |

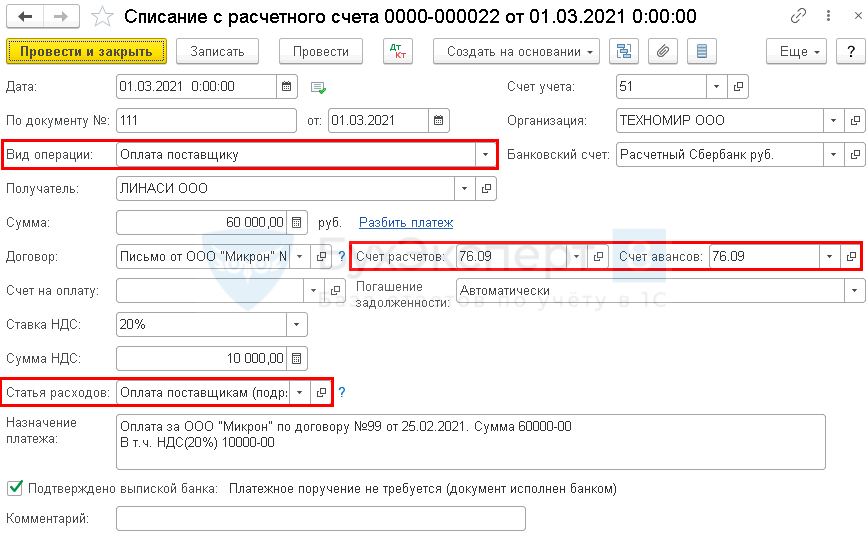

Перечисление оплаты третьему лицу

В день перечисления оформите Списание с расчетного счета ( Банк и касса — Списание с расчетного счета ).

Заполните документ так же, как при обычной оплате поставщику, указав:

Платежка заполняется аналогично обычной оплате поставщику с той разницей, что в Назначении платежа следует указать информацию, по которой третье лицо (получатель платежа) мог бы идентифицировать оплату.

Получите понятные самоучители 2021 по 1С бесплатно:

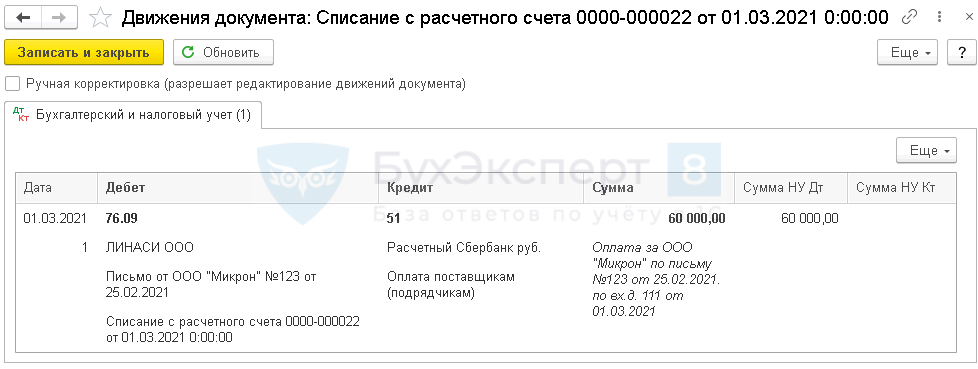

Проводки

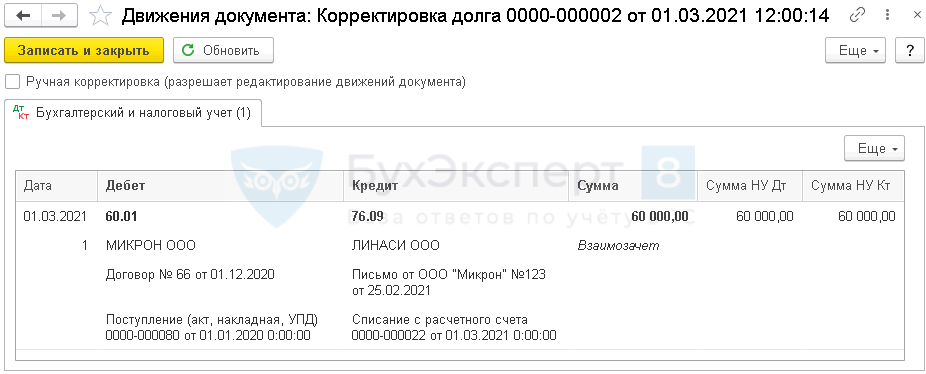

Зачет оплаты в счет задолженности перед поставщиком

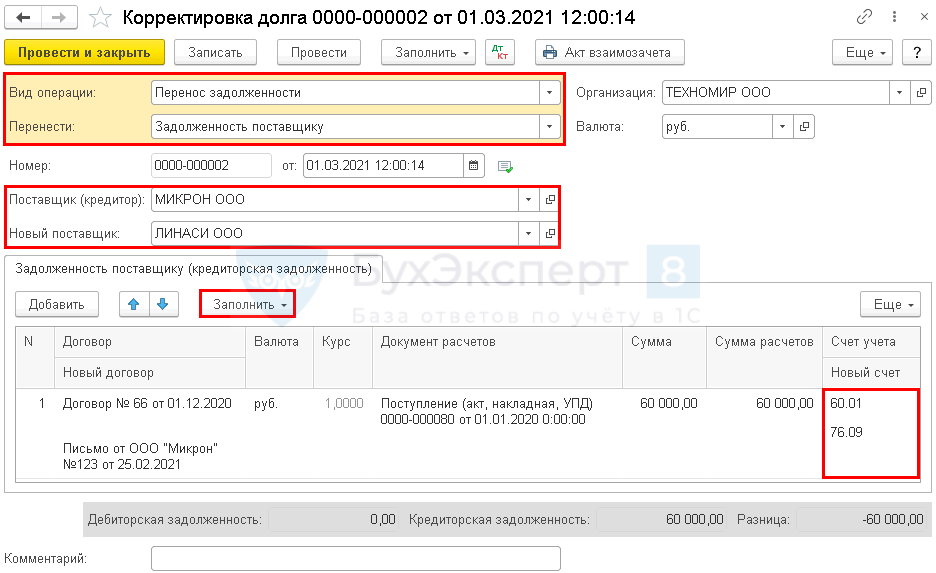

После оплаты закройте задолженность перед поставщиком с помощью Корректировки долга ( Покупки — Корректировка долга ).

В качестве Поставщика (кредитора) укажите поставщика, которому вы должны. А в поле Новый поставщик — того, кому вы перевели платеж по письму поставщика.

Заполните автоматически табличную часть существующими остатками по договорам с поставщиком и удалите при необходимости лишние строки.

В поле Новый договор выберите основание, по которому перечислили третьему лицу деньги.

Проводки

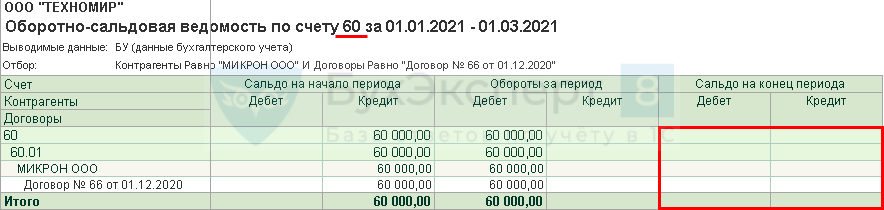

Контроль

В результате проведения документа закрываются обе задолженности — убедитесь в этом с помощью Оборотно-сальдовой ведомости по счету 60 и 76 ( Отчеты — Оборотно-сальдовая ведомость по счету ).

В ОСВ по обоим счетам должно быть нулевое сальдо по этим контрагентам (и договорам с ними).

Оплата налога за 3 лицо — проводки в 1С 8.3 Бухгалтерия

У Организации есть кредиторская задолженность по займу перед контрагентом в размере 50 000 руб.

На момент возврата займа Организация получила от контрагента письмо с просьбой перечислить всю сумму задолженности в счет уплаты за него НДС за 1 квартал.

20 апреля Организация перечислила сумму долга 50 000 руб. в бюджет.

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Формирование платежного поручения на уплату налога | |||||||

| 20 апреля | — | — | 50 000 | Формирование платежного поручения | Платежное поручение — Уплата налога за третьих лиц | ||

| Уплата налога в бюджет за третье лицо | |||||||

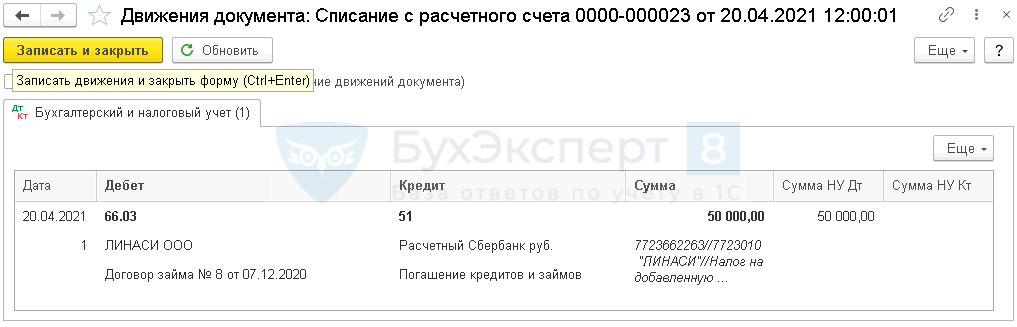

| 20 апреля | 66.03 | 51 | 50 000 | 50 000 | Уплата налога за третье лицо в счет задолженности по займу | Списание с расчетного счета — Уплата налога за третьих лиц | |

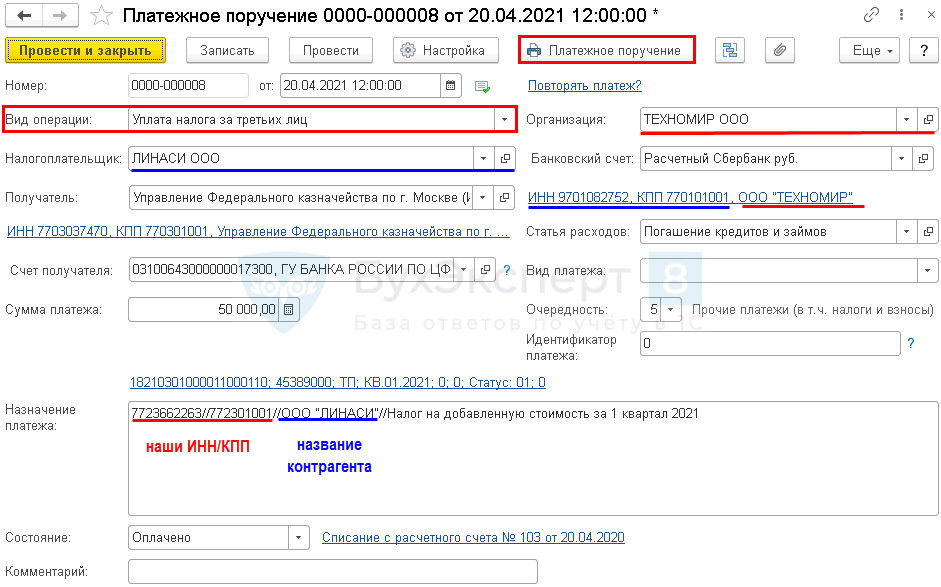

Формирование платежного поручения на уплату налога

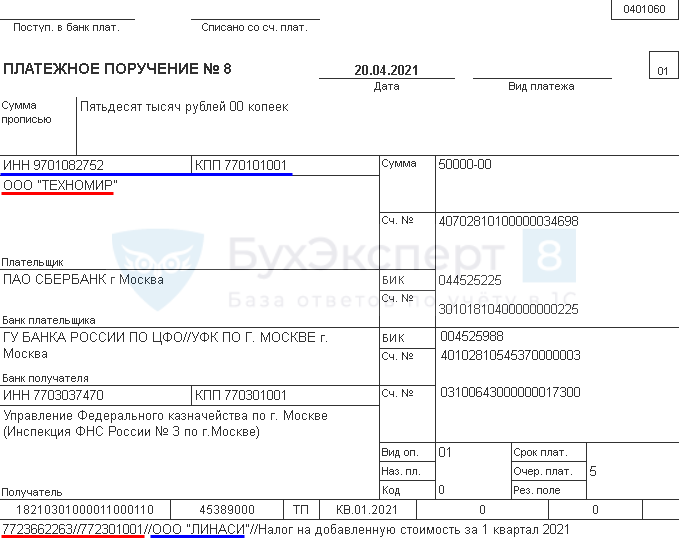

Для перечисления налога создайте Платежное поручение — для такого случая в программе реализован специальный Вид операции Уплата налога за третьих лиц ( Банк — Платежные поручения ).

Проверьте заполнение печатной формы. На рисунках синим отмечены реквизиты контрагента, красным — реквизиты нашей организации.

Уплата налога в бюджет за третье лицо

На основании Платежного поручения оформите Списание с расчетного счета ( Банк — Платежные поручения ).

Проводки

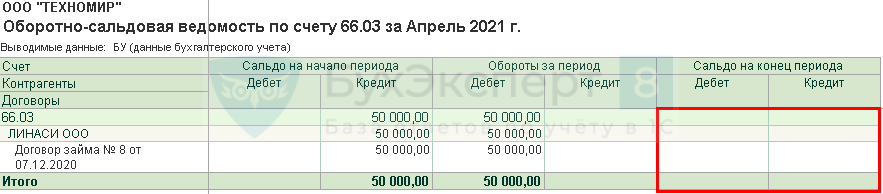

Контроль

В ОСВ видим, что задолженность по этому договору займа погашена.

См. также:

После оформления подписки вам станут доступны все материалы по 1С:Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(2 оценок, среднее: 4,50 из 5)

Все комментарии (2)

Не нашла как правильно отразить уплату налога третьим лицом у организации, за которую перечисляли налог.

Данную публикацию можно обсудить в комментариях ниже.

Обратите внимание! В комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно по ссылке >>

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Марина Аркадьевна, спасибо огромное! Как всегда очень понятным языком о сложном. Ждем еще семинары!

Оплата за третье лицо: какие нужны документы

oplata_za_trete_lico_kakie_nuzhny_dokumenty.jpg

Похожие публикации

Контрагент просит своего должника заплатить денежные средства не ему на счет, а перечислить их сторонней организации – сейчас такие ситуации не редкость. Отказать или можно согласиться? Если все же произвести оплату за третье лицо, какие нужны документы, чтобы обезопасить компанию от возможных рисков? Ответы на эти и подобные вопросы не так сложны, как кажутся.

Законодательство

Никаких ограничений ни в Гражданском, ни в Налоговом кодексах нет, запрета на оплату за третьих лиц в 2019 г. документы не содержат. Наоборот, есть подтверждение возможности таких действий: часть 1 статьи 313 ГК прямо указывает, что кредитор должен принять оплату от третьего лица за должника, если таковая обязанность возложена должником на третье лицо. Исключение – если в договоре оговорено, что оплата производится лично должником (ч. 3 ст. 313 ГК), в таком случае кредитор не обязан (но может) принять платеж.

О том, что за третье лицо можно оплатить налоги, говорится в части 1 статьи 45 НК, а части 8 и 9 этой же статьи расширяют толкование – уплачивать разрешено не только налоги, но и пени, штрафы, сборы и страховые взносы. Произвести платежи в бюджетную систему позволяют и банковские правила. Уже во всех финансовых организациях, обслуживающих компании и ИП, программные средства позволяют провести такие платежные документы.

Оплата за третье лицо – документы

Если организация решит перечислить денежные средства за третье лицо, то необходимо подкрепить намерение и действия соответствующими документами. Для этого:

должник должен прямо заявить кредитору, что третьим лицом перечисляются денежные средства по его (должника) обязательствам для дальнейшего учета расчетов между всеми участниками (при этом согласие кредитора в большинстве случаев не требуется);

производящая оплату сторона для правильного заполнения платежных документов должна иметь реквизиты компании, куда отправляются денежные средства, и знать назначение платежа;

необходимо, чтобы получатель верно учел поступившие средства по контрагенту и договору, в рамках которого производится оплата;

после перечисления всем трем сторонам нужно провести сверку взаимных расчетов.

Если ничем не подтверждать оплату, то в дальнейшем любая из сторон может столкнуться с претензиями и даже судебными разбирательствами, например, по ст. 395 ГК – за пользование чужими денежными средствами (с виновной стороны удерживаются еще и проценты за пользование) или из-за санкций по договору за несвоевременное исполнение обязательств.

Оплата товара третьим лицом за покупателя: документы

Совершаемые операции надо правильно оформить.

При расчетах за товары сначала основной должник «А» должен направить своему контрагенту «Б», имеющему перед ним задолженность, соответствующее письмо (на фирменном бланке) с просьбой произвести оплату третьему лицу «В». Такое письмо содержит следующие данные:

наименование всех сторон (кем и за кого будет производиться платеж, а также кому он предназначен);

изложение просьбы о платеже в счет имеющейся задолженности;

сумма обязательства и срок уплаты;

реквизиты счета, номер и дата договора или другого документа, на основании которых платеж может быть правильно идентифицирован; хорошо, если будут обозначены те товары (их группа), за которые нужно перечислить деньги;

полные банковские реквизиты стороны, получающей денежные средства (ИНН, КПП, расчетный счет, БИК и корсчет банка).

Желательно привести в письме и образец заполнения поля «Назначение платежа», в котором будет написано, что деньги перечисляются именно за должника по соответствующему договору (образец такого письма можно найти здесь). Некоторые налоговые инспекции рекомендуют указывать, кроме названия, и ИНН третьего лица – во избежание дополнительных вопросов.

Основной должник «А» должен оставить себе копию письма, а оригинал будет храниться у контрагента «Б».

После перечисления суммы плательщик «Б» направляет своему контрагенту «А» копию платежного поручения с отметкой банка для отчета о совершенных действиях и в целях учета произведенных расчетов. Можно сопроводить его письмом, чтобы оставалось подтверждение направления, хотя это и необязательно.

И последнее, что стоит обязательно оформить – акты сверки. У лица, за которого производилась оплата (А), остается два акта: один с плательщиком (Б), второй с получателем (В) денежных средств. Эти документы будут свидетельствовать, что все расчеты между сторонами учтены верно. Важно, чтобы подписаны они были уполномоченными представителями.

При оплате за услуги третьему лицу оформление документов практически не отличается от приведенного выше порядка, единственное, что в назначении платежа указываются, за какие услуги, а не товары, перечисляются деньги.

Нужно ли подтверждение получателю

Иногда контрагент-получатель требует от плательщика, с которым его не связывают договорные обязательства, письмо о зачете платежа на должника, чтобы подстраховать себя от претензий со стороны перечисляющей компании. Такое действие оправдано, если в платежном документе приведены неполные данные, не позволяющие однозначно трактовать, за что получены деньги. Однако сам факт перечисления средств (с полной и точной расшифровкой за кого и в счет каких обязательств оплачивается) служит достаточным основанием для их зачета по должнику. Поэтому требовать такое письмо от постороннего, по сути, лица представляется излишним.

Более верным будет (если все же организация решит дополнительно обезопасить себя) взять письмо от своего контрагента – покупателя с просьбой разрешить произвести оплату не ему самому, а третьему лицу с подробным указанием, кто и за что именно, в каком размере уплатит.

Такой порядок и уже сложившаяся деловая практика показывают, что нет ничего страшного и незаконного, когда производится оплата третьим лицом. Это может быть даже удобно для сторон договора – денежные средства поступают быстрее, минуя дополнительные обороты по счетам участников, а при правильном оформлении, претензий не возникает ни у сторон, ни у налоговых инспекций.

Полные тексты нормативных документов в актуальной редакции вы всегда сможете посмотреть в КонсультантПлюс.