строка 171 декларации по налогу на прибыль как заполнить

Декларация по налогу на прибыль в 2021 году

Платите налоги в несколько кликов!

Платите налоги, взносы и сдавайте отчетность, не выходя из дома! Сервис напомнит обо всех отчетах.

Кто должен сдавать декларацию по налогу на прибыль

Список налогоплательщиков, которым нужно сдать декларацию, указан в ст. 246 НК РФ. Декларацию обязаны представлять:

Форма декларации по налогу на прибыль в 2021 году

Для отчетности в 2021 году применяется форма декларации по налогу на прибыль, утвержденная приказом ФНС от 11.09.2020 № ЕД-7-3/655. В обновленную декларацию добавили новые коды признака налогоплательщика, видов доходов, корректировок, а также дополнительные приложения. Вот что изменилось:

Порядок заполнения декларации и формат представления отчета в электронной форме тоже изменены.

Разделы декларации по налогу на прибыль

Их много, но вам не придется заполнять все. Налогоплательщики, которые получили доход, должны заполнить обязательные листы:

Остальные разделы придется заполнить при наличии особых условий:

Как заполнять декларацию по налогу на прибыль

Заполнение декларации в 2021 году регламентировано приказом ФНС от 11.09.2020 № ЕД-7-3/655. Там раскрываются основные вопросы: из чего состоит декларация, как ее заполнять и как сдавать, по какому регламенту заполнять отдельные листы.

Часть Приказа сделана в виде построчной инструкции (приложение №2) к заполнению декларации. В ней объясняется, какие цифры и показатели нужно указать, каким нормам должна соответствовать информация, какую информацию и в какой строке нужно отразить.

Если вы платите авансовые платежи ежемесячно, укажите код из диапазона от «35» до «46». За один месяц — код «35», за год — код «46».

Внимательно заполните поля реквизитов и уточните актуальный код ОКВЭД, они часто обновляются.

Чтобы декларацию было проще заполнить, рекомендуем следующую последовательность:

Если вы платите только ежеквартальные платежи по налогу на прибыль, декларацию за кварталы заполняйте с некоторыми особенностями. Подраздел 1.2 разд. 1 в декларацию включать не нужно, а в листе 02 строки 290 — 340 вы не заполняете. За первый квартал также не нужно заполнять строки 210-230 в листе 02.

Как подать уточненную декларацию по налогу на прибыль

Уточненную декларацию обязательно нужно подать в четырех случаях:

Особого порядка заполнения уточненки нет. Используйте тот же алгоритм, что и для первичной декларации: заполните все листы, разделы и приложения верными данными. Разницу между первичными и исправленными показателями отражать нигде не нужно. Также отметьте на титульном листе в реквизите «номер корректировки» порядковый номер уточненной декларации («1—», «2—» и т.д.).

К декларации рекомендуем приложить сопроводительное письмо в произвольной форме с описанием причин, из-за которых появились изменения. А также добавьте платежные документы на перечисление налогов и пеней, если уточняете декларацию с завышенными расходами или заниженными доходами.

Срок представления уточненной декларации не установлен НК РФ. Но в случае камеральной проверки на это отводится пять рабочих дней со дня получения требования.

Коронавирусные изменения 2021, которые надо учесть при заполнении декларации по налогу на прибыль

1. Субсидии, предоставляемые государством для наиболее пострадавших отраслей, не облагаются налогом на прибыль. К ним относятся и деньги, которые компании получили от государства на зарплату и другие неотложные нужды. Также расходы, которые компания оплатила за счёт субсидии, не будут учитываться в базе по налогу.

Субсидия на профилактику коронавируса не носит целевой характер, а также в правилах ее предоставления не сказано, что ИФНС будет контролировать ее использование. Поэтому не отражайте сумму субсидии в декларации.

Чтобы обосновать эти расходы, издайте приказ о введении в организации режимы повышенной готовности и перечислите в нем все меры, утвержденные руководством. Дополнительно сошлитесь на рекомендации и распоряжения Правительства, Роспотребнадзора, Минздрава и т.п.

Эти затраты относятся к косвенным расходам. Учитывайте их после передачи средств защиты сотрудникам. В декларации их нужно отражаться на листе 02 в приложении 2 в строка 40 и 130 и дополнительно на листе 02 в строке 30.

3. Расходы на тестирование сотрудников на коронавирус можно учесть в расходах, но только если власти региона обязали проводить такие исследования. Составьте бухгалтерскую справку с расчетом доли тестируемых, но учитывайте, что ИФНС может усомниться в корректности расходов, если вы самовольно решите протестировать больше сотрудников.

Эти расходы учитывайте как косвенные и отражайте в декларации аналогично маскам, термометрам и антисептикам.

4. Мобильные перегородки для обеспечения социальной дистанции в офисе можно учесть в расходах, если они куплены по требованию региональных властей. Сделайте ссылку на региональные нормы, чтобы обосновать учет перегородок в прочих расходах. Если же власти таких требование не устанавливали, учтите перегородки как расходы на материалы или основные средства.

Расходы учитывайте единовременно или через амортизирование, если заплатили за них больше 100 000 рублей. В декларации отразите их как косвенные расходы и заполните лист 02 приложение 2 строки 40 и 130. Если на перегородки начисляете амортизацию, также отразите ее в строке 131 соответствующего приложения.

Как уменьшить налог на прибыль

Чтобы платить меньше налога на прибыль, нужно получать меньше доходов или нести больше расходов. Увеличить расходы можно законно. Например, формировать резервы на выплату отпусков, покрытие сомнительных долгов, гарантийный ремонт и пр. Формирование резервов помогает не платить налоги с еще неполученных доходов и похоже на отсрочку уплаты.

Также налог можно уменьшить за счет убытков прошлых лет. Если организация получила убыток, его можно включить во внереализационные расходы и уменьшить налог за текущий период. Налоговый убыток также можно перенести на будущее, уменьшив на его сумму облагаемую по ставке 20% прибыль.

Подробнее о способах уменьшения налога мы рассказывали в статье «Как уменьшить налог на прибыль».

До какого дня нужно подать декларацию

Декларацию по налогу на прибыль нужно сдать до 28-го числа месяца, следующего за отчетным периодом. В стандартных случаях сроки выглядят так:

Если вы платите авансы по вашей прибыли каждый месяц, вам нужно подавать декларацию ежемесячно до 28-го числа.

Для большинства отчетных форм действует правило переноса: когда крайний день отправки выпадает на выходной или праздник, он переносится на ближайший следующий рабочий день. Например, если 28 число выпадет на субботу, то декларацию можно будет сдать в понедельник — 30 числа.

Более подробно о том, когда нужно рассчитать и уплатить налоги, сдать декларации, можете посмотреть в нашем Календаре бухгалтера.

Как и куда подавать декларацию по налогу на прибыль

Согласно НК РФ, подавать декларацию нужно в налоговую инспекцию по месту своего нахождения — в том городе (районе), где зарегистрирован бизнес. Если у вас есть филиалы и подразделения, через которые вы платите налог, тогда подавать документы нужно и по месту их нахождения, и по месту регистрации головного офиса. Исключение делается для очень крупных налогоплательщиков, они могут сдавать декларацию в налоговый орган по месту учета (п 1. ст 289 НК РФ).

Подавать декларацию можно двумя способами: в электронном и бумажном виде. Бумажный вариант сдается по почте или через специального представителя с соответствующими полномочиями. Электронную декларацию можно отправить через сайт ФНС или с помощью оператора ЭДО.

Важно! Если в организации более 100 сотрудников или вы входите в категорию крупнейших налогоплательщиков, то подавать декларацию по налогу на прибыль можно только в электронном формате.

Последствия несвоевременной подачи декларации

Если вы не успеете сдать декларацию вовремя, вам не избежать штрафа. Это прописано в ст. 119 НК РФ. Придется исчислить в бюджет 5 % от суммы налога за каждый полный и неполный месяц просрочки, но не меньше 1000 рублей и не больше 30% от общего размера налога. Если вы вовремя заплатили налог, но забыли или не смогли подать декларацию, штраф тоже начислят. Минимальный штраф в таком случае — 1 000 рублей.

Налоговая может приостановить операции по банковским счетам, если задержать подачу годовой декларации более чем на 10 дней. За расчеты по итогам отчетного периода операции не приостанавливают, а штраф за их несдачу составляет 200 рублей.

Руководители и бухгалтеры согласно ст. 15.5 КоАП РФ тоже могут оштрафовать за отсутствие контроля и срыв сроков. Штраф — от 300 до 500 рублей.

Легко готовьте и сдавайте через интернет декларацию по налогу на прибыль с помощью онлайн-сервиса Контур.Бухгалтерия. Декларация формируется автоматически на основе бухучета и проходит проверку перед отправкой. Избавьтесь от рутины, сдавайте отчеты и пользуйтесь поддержкой экспертов нашего сервиса. Первые две недели новые пользователи работают в сервисе бесплатно. Для новых ООО подарок — 3 бесплатных месяца работы и отправки отчетности.

Декларация по налогу на прибыль за 3-й квартал 2021 года: заполнение и сдача

Налоговая декларация по налогу на прибыль организации — это отчет в ИФНС, который сдают юридические лица на общей системе налогообложения. Бланк изменился в 2021 году.

Кто сдает налоговую декларацию по прибыли

За счет налога на прибыль пополняются российский федеральный и региональный бюджеты. Ежегодно процент со своей прибыли платят в казну юридические лица на общей системе налогообложения. Бухгалтерам регулярно приходится отчитываться с учетом всех изменений и обновлений, которые постоянно вносят в отчетность налоговики.

В соответствии со статьей 246 НК РФ, декларация на прибыль сдается ежемесячно нарастающим итогом такими налогоплательщиками:

С 1 января 2022 вводят новую форму налоговой декларации по налогу на прибыль. Изменения связаны с новыми льготами и изменением в формуле исчисления налога с дивидендов, исчисляемого налоговыми агентами. Применять ее нужно с годовой отчетности за 2021 год.

Обновленная форма отчетности по налогу на прибыль

Действующая для отчета за 3 квартал 2021 года форма декларации утверждена приказом ФНС России от 23.09.2019 № ММВ-7-3/475@ в редакции от 11.09.2020. В нем указано, что изменилось в новой форме декларации по прибыли с 2021 года:

Штрихкоды бланка ФНС обновила тоже. В 2021 году предусмотрен льготный порядок налогообложения для:

Обратите внимание, что скачать декларацию по налогу на прибыль за 2021 в excel не получится, так как ФНС выпустила только машиночитаемые бланки в формате pdf.

Период отчетности по налогу на прибыль

Отчетность сдается поквартально (или ежемесячно) и по итогам года, но прибыль заполняется с нарастающим итогом с начала года, а не за каждый квартал отдельно. Отчетные периоды:

Сроки сдачи в 2021 году

Плательщики налога на прибыль делятся на две категории:

Сдавать декларации поквартально вправе компании, доход которых за предшествующие 4 квартала не больше 15 млн рублей (лимит повышен в 2016 году с 10 млн рублей). Остальные фирмы уплачивают авансы раз в месяц из фактической прибыли, потому отчетность заполняют тоже каждый месяц.

Представим срок подачи декларации по налогу на прибыль в виде таблиц.

Ежеквартальная отчетность

| Период | Срок |

|---|---|

| 1-й квартал 2021 | До 28.04.2021 |

| Полугодие | До 28.07.2021 |

| 9 месяцев | До 28.10.2021 |

| Год 2021 | до 28.03.2022 |

Ежемесячная отчетность

| 1-й месяц 2021 | До 28 февраля |

| 2-й месяц 2021 | До 30 марта |

| 3-й месяц 2021 | До 28 апреля |

| 4-й месяц 2021 | До 28 мая |

| 5-й месяц 2021 | До 29 июня |

| 6-й месяц 2021 | До 28 июля |

| 7-й месяц 2021 | До 28 августа |

| 8-й месяц 2021 | До 28 сентября |

| 9-й месяц 2021 | До 28 октября |

| 10-й месяц 2021 | До 30 ноября |

| 11-й месяц 2021 | До 28 декабря |

| 2021 год | До 28.01.2022 |

Как правильно заполнить декларацию за 3-й квартал 2021 года

Действующий бланк отчета по налогу на прибыль состоит из:

Это обязательная часть.

Остальные приложения и страницы заполняются при наличии условий:

Важные нюансы заполнения декларации

Пошаговая инструкция по заполнению декларации по налогу на прибыль

Разберем пример заполнения декларации по налогу на прибыль за 3 квартал 2021 года по строкам, начинаем с титула.

Вот короткая инструкция по заполнению титульного листа:

При уплате квартальных платежей:

| 1-й квартал | 21 |

| Полугодие | 31 |

| 9 месяцев | 33 |

| Год | 34 |

При уплате ежемесячных платежей:

| 1-й месяц | 35 |

| 2-й месяц | 36 |

| 3-й месяц | 37 |

| 4-й месяц | 38 |

| 5-й месяц | 39 |

| 6-й месяц | 40 |

| 7-й месяц | 41 |

| 8-й месяц | 42 |

| 9-й месяц | 43 |

| 10-й месяц | 44 |

| 11-й месяц | 45 |

| Год | 46 |

Код налогового органа. Каждой инспекции присвоен код. Укажите код ИФНС, в которую подаете отчетность. На примере Межрайонная инспекция ФНС России № 4 по СПб.

Код по месту учета:

| Крупнейшего налогоплательщика | 213 |

| Российской организации | 214 |

| Обособленного подразделения российской организации, имеющего отдельный баланс | 221 |

| Иностранной организации | 245 |

| Объекта недвижимого имущества (если для него установлен отдельный порядок исчисления и уплаты налога) | 281 |

Впишите телефонный номер, Ф.И.О. плательщика или представителя, количество листов и дату сдачи декларации.

Раздел 1, подраздел 1.1

Приведенный пример заполнения декларации по налогу на прибыль в 2021 году содержит построчное оформление 1-го раздела:

Подраздел 1.2 раздела 1

Заполняют плательщики налога на прибыль, отчисляющие авансы каждый месяц. Основное правило, как заполнить декларацию по налогу на прибыль с авансовыми платежами, — разделить суммы аванса между федеральным и региональным бюджетами.

Подраздел 1.3 раздела 1 «Дивиденды»

Заполняют фирмы при уплате налога на прибыль с дивидендов.

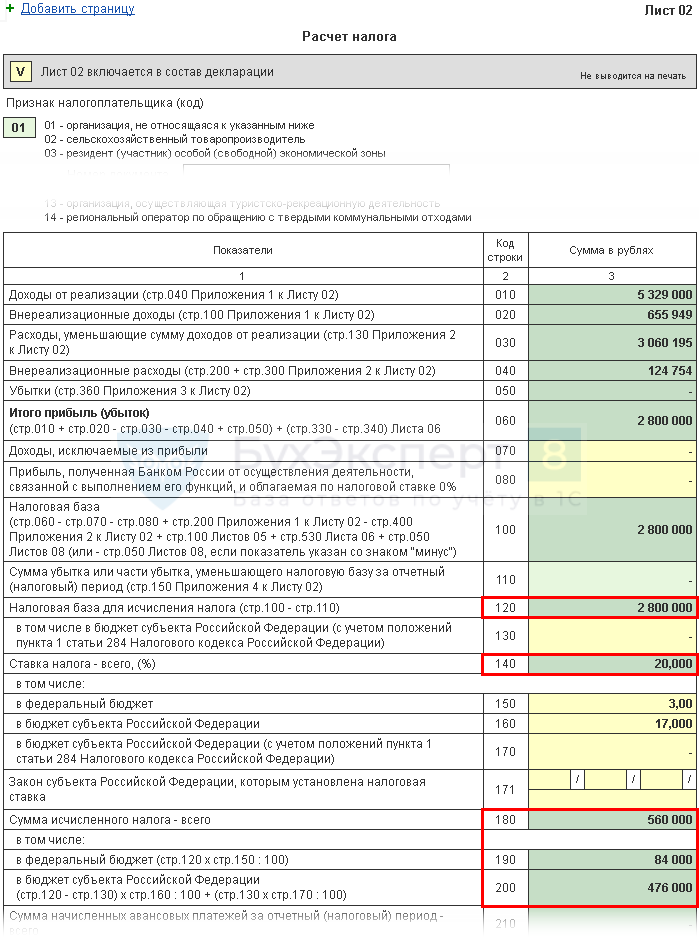

Лист 02 — расчет налога

Заполненный лист 02 декларации покажет, из каких сумм доходов и расходов была рассчитана налоговая база.

Вписываем по строкам:

В продолжении листа 02 вписываем авансовый платеж прошлого периода. За этот период к доплате:

Приложение 1 к листу 02

В приложении 1 к листу 02 детализируем доходы по строкам:

Остальные строки заполняются при наличии условий. Затем итоговые показатели:

Приложение 2 к л. 02

Приложение 2 конкретизирует расходы.

Строки 010-030 заполняют только фирмы, использующие метод начисления для признания доходов и расходов. При кассовом методе строки остаются пустыми:

Предположим, что косвенные расходы организации состояли из налогов и приобретения амортизируемого имущества в качестве капитального вложения:

Остальные поля в нашем случае остаются пустыми. Отдельно указываются расходы на амортизацию:

Остальные поля в приложении 2 декларации остаются пустыми при отсутствии условий для заполнения.

Приложения 3 и 4 к листу 02

Приложение 3 оформляют, только если организация в отчетном периоде:

В форме декларации к л. 02 имеется и приложение 4. Когда заполнять приложение 4 к листу 02? Тогда, когда есть убыток, уменьшающий налоговую базу. Заполняется только в декларации за год и за 1-й квартал. Разрешено отразить только те убытки, которые возникли не раньше 2007 года.

Особенности заполнения уточненной декларации

Уточненная декларация понадобится, если в расчетах обнаружится ошибка, и налог на прибыль с первого раза не удалось высчитать верно. Не ошибиться поможет инструкция к декларации на прибыль — для «уточненки» действуют аналогичные правила. В уточненной декларации указывают сумму с учетом обнаруженной ошибки. Если сумма налога при первом расчете занижена, то вместе с подачей «уточненки» необходимо доплатить разницу в бюджет и перечислить пени.

Вам в помощь образцы, бланки для скачивания

Заполнить декларацию в онлайн-сервисах и посмотреть пошаговое заполнение отчета за 3-й квартал 2021 года онлайн можно на сайтах разработчиков бухгалтерского ПО — «Мое дело», «Контур», «Небо» и других. Некоторые сайты позволяют это делать свободно, но обычно сервисы требуют небольшую плату (до 1000 рублей).

Как заполнить декларацию по налогу на прибыль за год?

Что отличает процедуру заполнения декларации по налогу на прибыль за год?

Декларация по прибыли формируется на одном и том же бланке вне зависимости от того, за какой из периодов ее составляют:

ВАЖНО! Декларацию за 2020 год нужно сдавать по новой форме. Переходите по данной ссылке и скачивайте актуальный бланк.

Результатом декларации, составляемой за отчетный период, является начисление авансового платежа, который рассчитывается так же, как и налог по году. То есть вычисляется полная сумма налога за соответствующий период, а для определения его суммы к уплате, приходящейся на промежуток времени, не учтенный в предшествующей отчетности, из этой полной суммы вычитается общий объем уплаченных за весь период отчета авансов.

Правила заполнения декларации для отчетных и для налогового периода содержит тот же документ, которым утверждена новая форма декларации, и даются они единым текстом с выделением в нем отдельных особенностей, присущих декларации, составляемой за тот или иной период. Таким образом, в этом документе найдется и ответ на вопрос, как заполнять декларацию по налогу на прибыль за год.

Анализ этих правил позволяет утверждать, что оформление годовой декларации в основных моментах схоже с процедурой заполнения аналогичного отчета по отчетному периоду. Но есть и различия. А заключаются они в следующих пунктах:

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы заполнили декларацию по налогу на прибыль. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

О том, какие особенности будет иметь декларация, подаваемая с нулевыми данными, читайте в статье «Нулевая декларация по налогу на прибыль: как правильно заполнить?».

Строка 210 листа 02: пример расчета суммы для заполнения

Отдельного рассмотрения требует вопрос заполнения на листе 02 строки 210 декларации по прибыли за год.

В ней показываются суммы авансов, начисленные за налоговый период. Источники данных для определения величины авансов будут различаться, а в одной из ситуаций потребуется сделать дополнительный расчет. От чего же зависит значение, показываемое в листе 02 декларации по налогу на прибыль по строке 210 за год? Роль здесь играют 2 момента:

ВНИМАНИЕ! В отчетных периодах 2020 года лимит по доходам увеличен до 25 млн руб. в квартал. Останется ли он таким дальше, смотрите здесь.

О том, какие расчеты в части платежей приходится делать налогоплательщикам, не использующим это право, читайте в материале «Как рассчитать ежемесячные авансовые платежи по налогу на прибыль в течение отчетного периода».

Использование права на уплату авансов только по итогам ежеквартального расчета по существу равнозначно оплате авансов от фактической прибыли за исчисляемые поквартально налоговые периоды. Начисления тех сумм, которые будут представлять собой платежи, осуществляемые в следующем за отчетным периодом квартале, при применении этого права не происходит. Аналогичные последствия имеет помесячный расчет авансов от фактической прибыли. То есть для того, чтобы узнать, какую сумму следует отразить в строке 210 листа 02 за год при использовании каждого из этих расчетов, достаточно посмотреть величину, указанную в строке 180 этого же листа декларации за последний отчетный период:

Но в ситуации, когда налогоплательщик в подаваемой ежеквартально промежуточной отчетности заполняет и строки 290–340, ему понадобится сделать вычисление суммы, вносимой в строку 210 листа 02 за год. Сложить здесь нужно значение, указанное в строке 180 листа 02 декларации за 9 месяцев, и сумму, отраженную в этом же листе по строке 290.

Покажем, как формируется цифра в строке 210 листа 02 в декларации по прибыли за год на примере ее заполнения.

Предположим, что в декларации по прибыли за 9 месяцев организация в листе 02 по строке 180 показала 180 000 руб. налога, а по строке 290 этого же листа (в качестве авансов, подлежащих помесячной уплате в течение 4 квартала) — сумму 20 000 руб.

При таких данных в годовой декларации по прибыли цифра в строке 210 листа 02 будет равна 180 000 руб. + 20 000 руб. = 200 000 руб.

См. также:

Полный пример заполнения декларации по налогу на прибыль за 2020 год можно найти в КонсультантПлюс, получив бесплатный пробный доступ к системе.

Когда сдают годовую декларацию по прибыли?

Еще одно отличие годовой декларации от промежуточных заключается в том, что их сдают в разные сроки, притом что для каждого из этих документов значимой датой становится 28-е число. Промежуточные отчеты сдаются не позднее этого числа в месяце, наступающем за завершением отчетного периода, т. е.:

А когда же сдают декларацию на прибыль за год? Не позже 28 марта года, наступающего после завершения налогового периода, указанного в этой декларации.

Каждый из этих сроков может оказаться смещенным на более позднюю дату, если конкретный день попал на выходной (п. 7 ст. 6.1 НК РФ). В 2021 году 28 марта как раз выходной. Поэтому сдать декларацию за 2020 год можно до 29.03.2021 включительно.

Подробнее про сроки сдачи декларации за год, читайте здесь.

Итоги

Годовую декларацию по прибыли составляют на том же бланке и по тем же принципам, что и промежуточные отчеты. Однако ряд отличий декларация, формируемая за год, имеет. К числу этих отличий относятся:

Еще одно отличие заключается в сроке сдачи декларации. По году ее сдают только в 3-м месяце, наступающем после завершения этого года, в отличие от промежуточных отчетов, подаваемых в ближайшем месяце, следующем за отчетным периодом.

Алгоритм расчета налога на прибыль и авансовых платежей за I полугодие

Данная статья будет полезна тем налогоплательщикам, которые уплачивают ежеквартальные платежи по итогам квартала плюс ежемесячные авансовые платежи.

Чтобы разобраться, какие есть варианты расчета и уплаты авансовых платежей читайте также статью Варианты и сроки уплаты авансов по налогу на прибыль

Пример

Налогооблагаемая прибыль Организации по результатам I полугодия составила 2 800 000 руб. В декларации за I квартал текущего периода указаны авансовые платежи к уплате во II квартале — 200 000 руб., в том числе:

За I полугодие был начислен и перечислен в бюджет торговый сбор в размере 60 000 руб.

Необходимо рассчитать налог к уплате за I полугодие и ежемесячные авансовые платежи на III квартал.

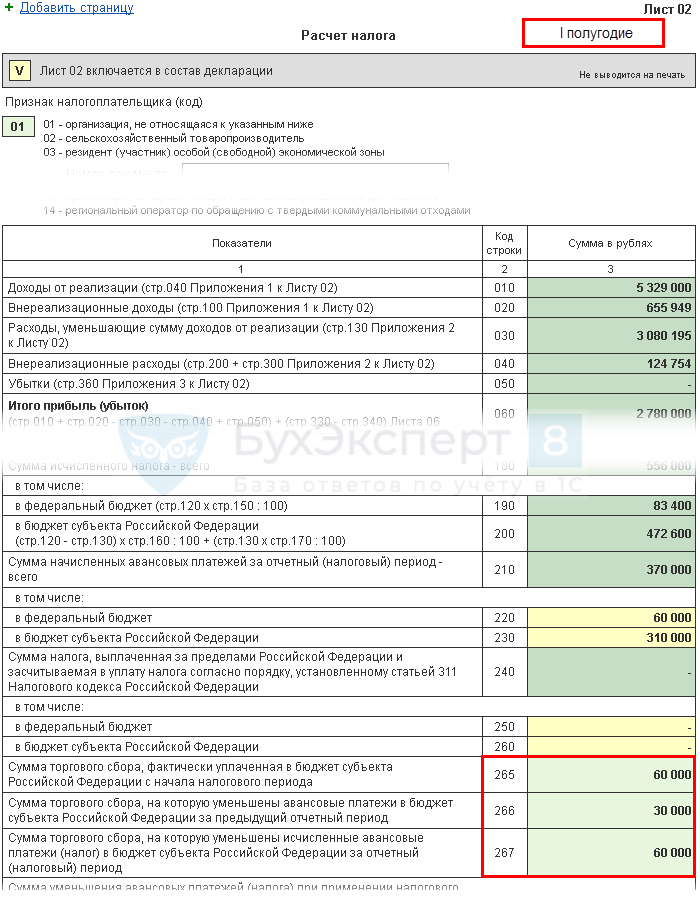

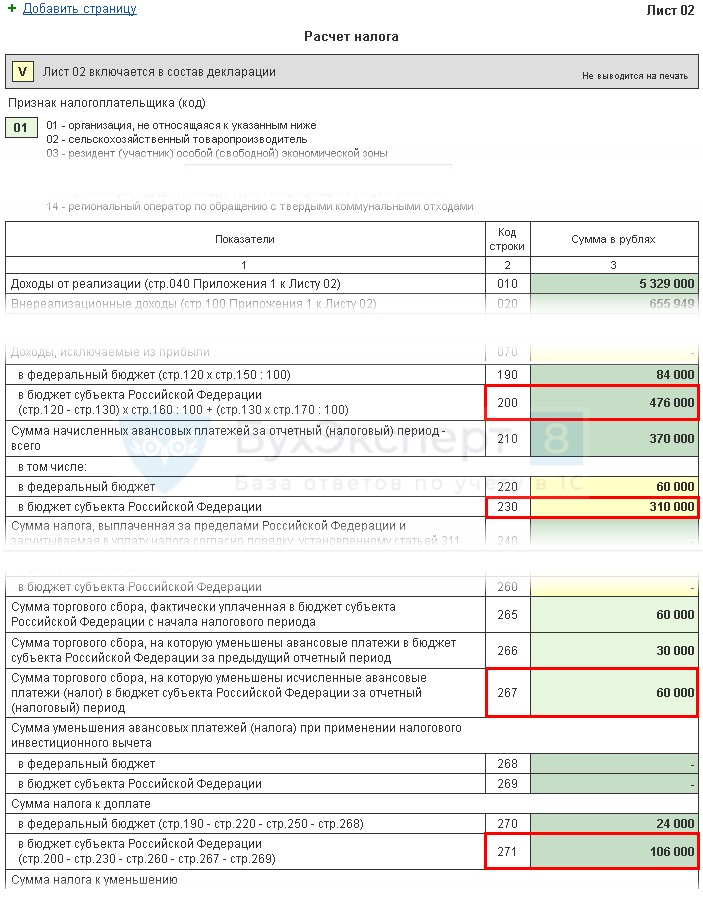

Лист 02 Расчет налога на прибыль и авансовых платежей

Пострадавшие от коронавируса организации освобождены от авансовых платежей по налогу на прибыль в части платежей за II квартал 2020 (Федеральный закон от 08.06.2020 N 172-ФЗ).

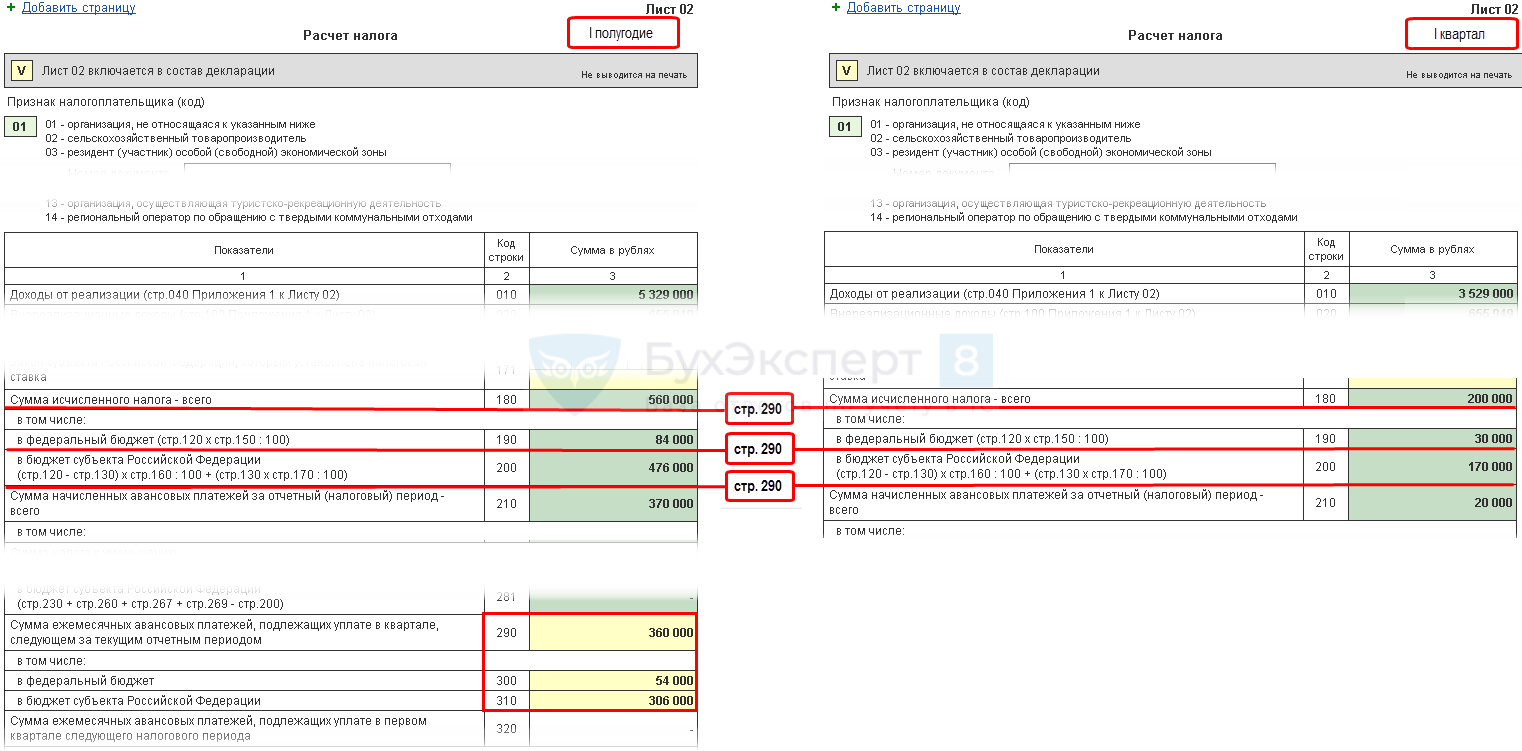

Рассмотрим пошаговое заполнение декларации Лист 02 в части расчета налога на прибыль за I полугодие и суммы ежемесячных авансовых платежей на III квартал.

Получите понятные самоучители 2021 по 1С бесплатно:

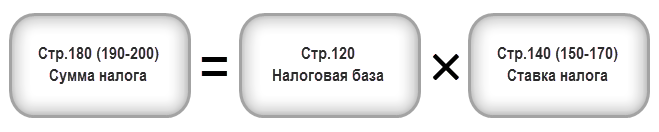

Шаг 1. Определите сумму налога на прибыль за I полугодие (стр. 180-200)

Сумма налога на прибыль в 1С рассчитывается автоматически, исходя из налоговой базы, указанной по стр. 120, и ставки в стр. 140 (150-170).

Проверку расчета за I полугодие осуществите по формуле:

В нашем примере сумма налога на прибыль всего (стр. 180) — 2 800 000 х 20% = 560 000 руб.,в т. ч.:

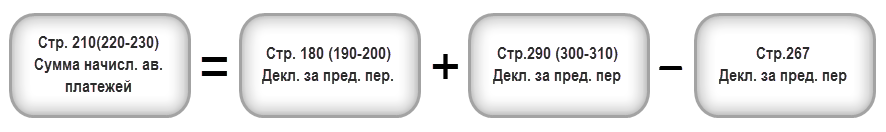

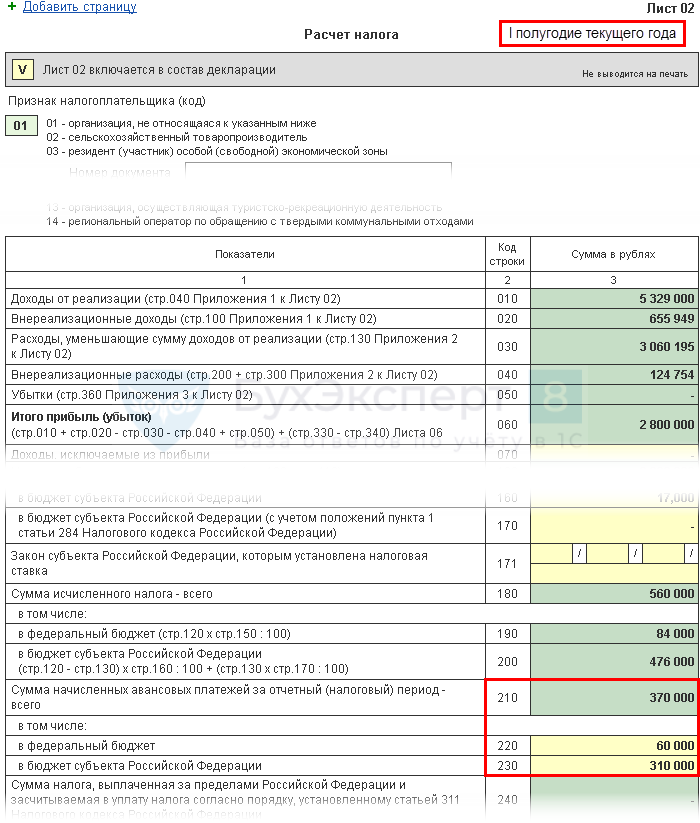

Шаг 2. Укажите сумму авансовых платежей, рассчитанных за предыдущий период (стр. 210-230)

Авансовые платежи, которые организация должна уплатить за период I полугодия, необходимо указать в стр. 210 (220, 230) в 1С вручную, т. к. они рассчитываются по данным декларации за I квартал текущего года и состоят из:

В строки 220, 230 в декларации за I полугодие вручную введите суммы, рассчитанные по формуле:

В нашем примере сумма начисленных авансовых платежей за I полугодие составляет:

Рассчитанные суммы указываются в стр. 210 (220,230) декларации за I полугодие.

Шаг 3. Проверьте сумму уплаченного торгового сбора (стр. 265, 266, 267)

Строки 265, 266, 267 Листа 02 декларации в 1С заполняются автоматически, если организация зарегистрировала в программе торговую точку и автоматически осуществляет расчет торгового сбора.

В декларации за I полугодие данные строки заполняются следующим образом:

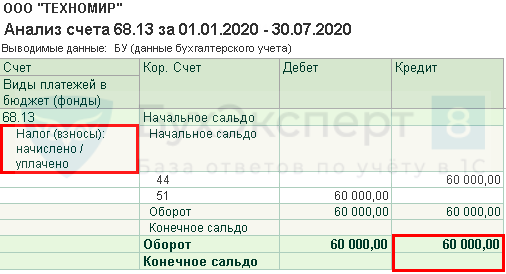

В 1С в строке 265 автоматически заполняется оборот по Кт 68.13 ( Вид платежа — Налог начислено/уплачено). На наш взгляд это не совсем корректный алгоритм заполнения строки, т. к. не всегда сумма начисленного может совпадать с уплаченным, т. е. с оборотом Дт 68.13 Кт 51. Поэтому обратите внимание и проверьте заполнение данной строки. В случае необходимости – перезаполните ее вручную.

Еще одна особенность программы: строка 265 не будет автоматически заполняться при наличии кредитового сальдо по счету 68.13 «Торговый сбор» на дату подписания декларации по налогу на прибыль.

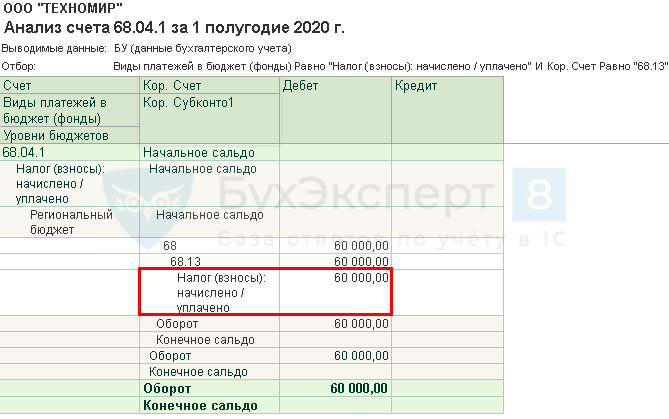

В 1С в декларации за полугодие в строке 266 автоматически заполняется сумма уменьшения налога на прибыль на торговый сбор за I квартал, т. е. это оборот:

В нашем примере стр. 266 равна 30 000 руб.

В 1С в строке 267 автоматически заполняется сумма уменьшения налога на прибыль на торговый сбор за I полугодие, т. е. это оборот:

В нашем примере стр. 267 равна 60 000 руб.

Шаг 4. Определите сумму налога к доплате (стр. 270, 271) или к уменьшению (стр. 280, 281)

Теперь определите, что получилось больше:

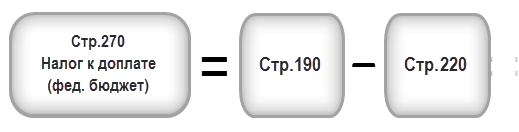

Шаг 4.1. Федеральный бюджет

Если стр. 190 больше стр. 220, то налог в федеральный бюджет по итогам I полугодия необходимо доплатить, т. е. в 1С автоматически будет заполнена строка 270 по формуле:

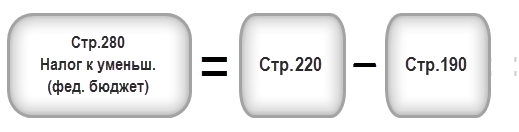

Если стр. 190 меньше стр. 220, то налог в федеральный бюджет по итогам I полугодия будет к уменьшению, т. е. в 1С автоматически будет заполнена строка 280 по формуле:

В нашем примере стр. 190 (сумма 84 000 руб.) больше стр. 220 (сумма 60 000 руб.), следовательно, налог в федеральный бюджет по итогам I полугодия будет к доплате:

Шаг 4.2. Бюджет субъекта РФ

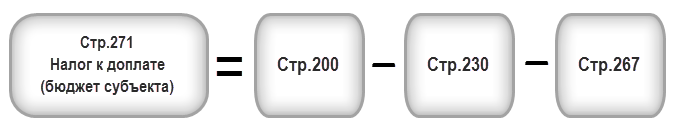

Если стр. 200 больше суммы (стр. 230 + стр. 267), то налог в бюджет субъекта РФ по итогам I полугодия необходимо доплатить, т. е. в 1С автоматически заполнится строка 271 по формуле:

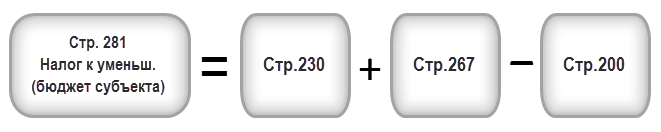

Если стр. 200 меньше суммы (стр. 230 + стр. 267), то налог в бюджет субъекта РФ по итогам I полугодия будет к уменьшению, т. е. в 1С автоматически будет заполнена строка 281 по формуле:

В нашем примере стр. 200 (сумма 476 000 руб.) больше суммы строк 230 и 267 (370 000 = 310 000 + 60 000), следовательно, сумма налога в бюджет субъекта РФ по итогам I полугодия будет к доплате:

Шаг 5. Определите сумму авансовых платежей к уплате в III квартале (стр. 290-310)

Организации, уплачивающие ежемесячные авансовые платежи, должны по итогам I полугодия рассчитать авансы, подлежащие уплате в III квартале. Такие платежи отражаются по стр. 290 (300, 310).

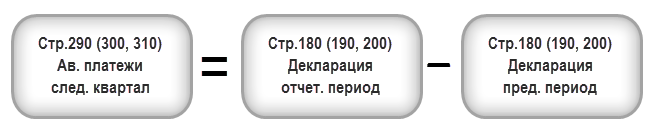

В 1С данные строки заполняются вручную. Расчет авансовых платежей к уплате необходимо осуществить по формуле:

Если в результате расчета по стр. 290 (300, 310) получено нулевое или отрицательное значение, то эта строка НЕ заполняется, а в III квартале ежемесячные авансовые платежи не уплачиваются (абз. 6 п. 2 ст. 286 НК РФ).

В нашем примере сумма ежемесячных авансовых платежей, подлежащая уплате в III квартале рассчитывается:

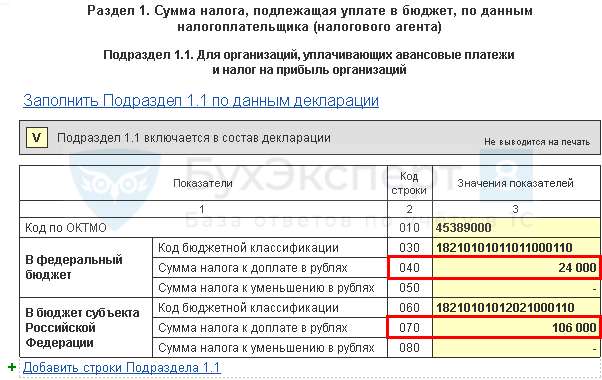

Раздел 1 Подраздел 1.1 Итоговые данные по уплате налога за I полугодие

Итоговые данные по доплате или уменьшению налога на прибыль в I полугодии заполняются в 1С автоматически по следующему алгоритму.

В нашем примере сумма налога на прибыль по итогам I полугодия в федеральный бюджет и бюджет субъекта РФ получилась к доплате.

Налог, рассчитанный по итогам отчетного периода, уплачивается не позднее срока, установленного для подачи налоговых деклараций за соответствующий отчетный период (абз. 2 п. 1 ст. 287 НК РФ).

Исходя из данной нормы, уплатить налог за I полугодие, указанный в Разделе 1 Подраздела 1.1. необходимо до 28 июля.

Если крайняя дата уплаты налога приходится на выходной или праздник, то срок переносится на следующий за ним первый рабочий день (п. 7 ст. 6.1 НК РФ).

В нашем примере доплата налога на прибыль должна быть осуществлена до 28 июля 2020:

Ознакомиться с порядком уплаты налога на прибыль:

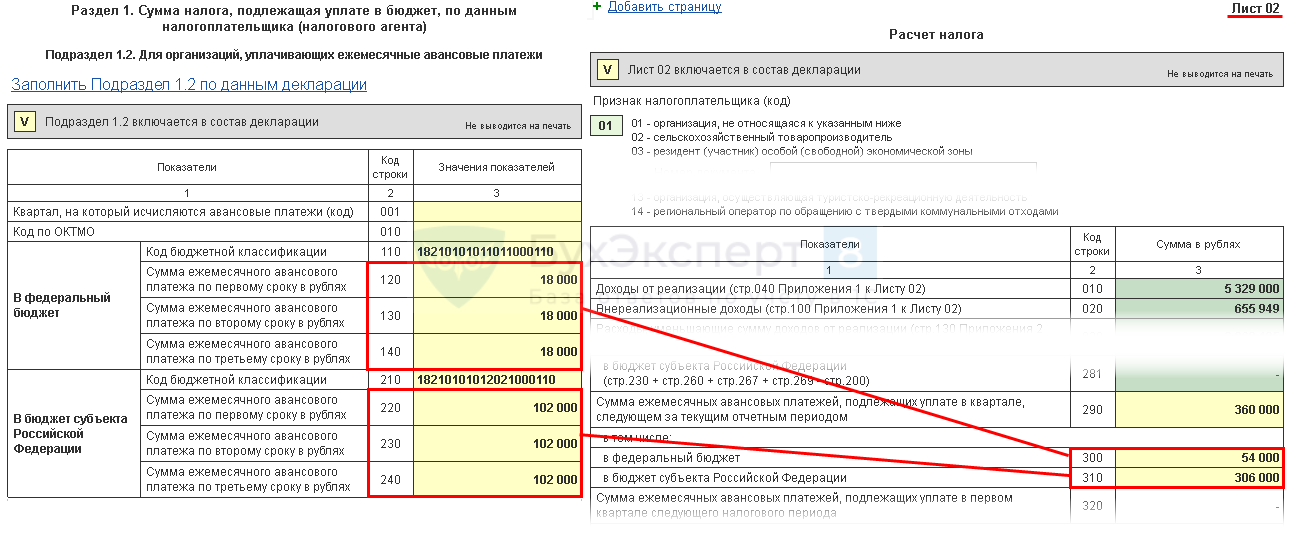

Раздел 1 Подраздел 1.2 Авансовые платежи на III квартал

В Разделе 1 Подраздела 1.2 декларации отражаются ежемесячные авансовые платежи, которые необходимо уплатить в III квартале.

Сумма авансовых платежей на III квартал была рассчитана по стр. 300, 310 Листа 02. Она автоматически распределяется в Подраздел 1.2 в размере 1/3 от квартальной суммы:

Для ежемесячных авансовых платежей внутри отчетного периода установлен срок уплаты — не позднее 28 числа каждого месяца этого отчетного периода (абз. 3 п. 1 ст. 287 НК РФ).

Исходя из данной нормы, в III квартале уплатить авансовые платежи, указанные в Разделе 1 Подраздела 1.2, необходимо:

Если крайняя дата уплаты авансовых платежей приходится на выходной или праздник, то срок переносится на следующий за ним первый рабочий день (п. 7 ст. 6.1 НК РФ).

В нашем примере уплата авансовых платежей в III квартале должна быть осуществлена:

См. также:

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(8 оценок, среднее: 5,00 из 5)

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Очень информативный семинар. Большое спасибо.Много информации для работы.