передача неисключительных прав на программное обеспечение третьему лицу

Акт на передачу прав на программное обеспечение

Формирование акта приема-передачи программного обеспечения необходимо в тех случаях, когда предприятие приобретает ПО для каких-то своих нужд.

Что относится к программному обеспечению

Вообще, в российском законодательстве такое понятие отсутствует. На практике в него включаются различного рода компьютерные программы и иная информация, необходимая для нормального функционирования электронно-вычислительной техники.

Программное обеспечение относится к категории интеллектуальной собственности, разработанной путем творческой работы одного лица или группы лиц и, соответственно, этой группе принадлежащей.

Для того, чтобы пакетом программ на законных основаниях могли пользоваться другие, требуется действовать в рамках установленных правил, а именно заключать договор и делать прием-передачу объекта.

Если организация будет использовать в своей работе нелицензионное или незаконно приобретенное программное обеспечение, она вполне может столкнуться с такими проблемами, как отказ поставщика/производителя в гарантийном обслуживании офисной компьютерной техники, вирусное заражение компьютеров, потеря важной информации и самое главное – преследование со стороны правоохранительных органов за нарушение закона об авторских правах.

Зачем покупать ПО

В большинстве случаев, приобретая компьютер, пользователь автоматически обзаводится и пакетом различных программ.

Однако, если компьютер покупается для предприятия, изначально установленной на нем базы может не хватить для осуществления его текущей деятельности. В этом случае, приходится докупать дополнительное ПО и различные приложения. Кроме того, в некоторых случаях программное обеспечение приобретается с целью модернизировать технику, обновить компьютерный парк.

Что дает составление акта

Кроме совершенно очевидной функции – фиксации факта передачи программного обеспечения от одного лица другому, данный акт еще и служит подтверждением исполнения договора. По своей сути любой договор: купли-продажи, отчуждения, лицензионный и т.п. является лишь свидетельством о намерении, а вот акт, который становится его неотъемлемой частью, удостоверяет то, что он выполнен.

При возникновении каких-либо спорных ситуаций и разногласий между разработчиком ПО и его приобретателем этот же документ послужит доказательством того, что процесс приема-передачи проходил по закону.

Именно поэтому к оформлению данного бланка надо относиться максимально серьезно, стараясь избегать любых ошибок, неточностей и исправлений – следует помнить о том, что в дальнейшем этот документ может обрести статус важного доказательного аргумента в суде.

Нужно отметить, что договор, а значит и акт может составляться как между физическим лицом и организацией, так и между двумя предприятиями. При этом программное обеспечение можно передавать в полном объеме, или же частично.

Особенности формирования акта, общие сведения

Прежде чем детально обрисовать данный конкретный акт, дадим общую информацию, которая касается всех подобного рода бланков.

Образец акта на передачу прав на ПО

Вначале документа пишется:

Ниже в табличке даются идентификационная информация о передаваемом ПО (название, вид, количество, стоимость и проч.). Чем подробнее здесь будут обозначены данные, тем лучше, допустимо даже дублировать в акте некоторые моменты договора, приложением к которому он является.

Обязательно следует отметить, что ПО передано в надлежащем качестве и полном объеме. Если объект приема-передачи не имеет материального выражения (что вполне допустимо по действующему закону), то в бланке фиксируется только передача прав на его использование.

ОБРАТИТЕ ВНИМАНИЕ! Акт подписывается обеими сторонами.

Передача неисключительных прав на программное обеспечение третьему лицу

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Организация (находится на общей системе налогообложения) создает программу ЭВМ и собирается продавать неисключительные права по лицензионному договору на его использование другим компаниям. Организация является обладателем исключительных прав на программу для ЭВМ.

Как эти операции будут отражаться в бухгалтерском и налоговом учете? Как быть в ситуации, когда программа не предназначена для использования в организации для производства продукции и т.д.? Если программа не попадает под критерии нематериального актива, то затраты на ее разработку нужно списывать в момент передачи неисключительных прав на счет 97 «Расходы будущих периодов»? Какой будет срок для списания этих расходов?

Рассмотрев вопрос, мы пришли к следующему выводу:

В целях бухгалтерского и налогового учета созданная Организацией программа для ЭВМ относится к НМА (при условии соответствия всем необходимым условиям).

При этом если в налоговом учете первоначальная стоимость программы составит более 100 000 руб., она должна учитываться в расходах путем начисления амортизации.

При предоставлении за плату неисключительных прав на программу третьим лицам по лицензионному договору в бухгалтерском и налоговом учете признаются доходы в виде лицензионных платежей.

Подробнее смотрите ниже.

Бухгалтерский учет

Налог на прибыль

В силу п. 3 ст. 257 НК РФ в целях налогообложения прибыли НМА признаются приобретенные и (или) созданные налогоплательщиком результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности (исключительные права на них), используемые в производстве продукции (выполнении работ, оказании услуг) или для управленческих нужд организации в течение длительного времени (продолжительностью свыше 12 месяцев).

Для признания НМА необходимо наличие способности приносить налогоплательщику экономические выгоды (доход), а также наличие надлежаще оформленных документов, подтверждающих существование самого НМА и (или) исключительного права у налогоплательщика на результаты интеллектуальной деятельности.

К НМА, в частности, относится исключительное право автора и иного правообладателя на использование программы для ЭВМ.

Согласно разъяснениям Минфина России (письмо от 08.09.2010 N 03-03-06/1/582) исключительное право организации на созданную ею программу для ЭВМ, используемую в деятельности, приносящей доход, в том числе в деятельности по предоставлении за плату неисключительных прав на данный объект, в течение длительного времени (продолжительностью свыше 12 месяцев) является НМА и подлежит амортизации в порядке, установленном главой 25 НК РФ.

При этом из совокупности норм п. 1 ст. 256, п. 3 ст. 257 НК РФ следует, что программа для ЭВМ учитывается в составе амортизируемого имущества, если ее первоначальная стоимость превышает 100 000 руб. (смотрите, например, письма Минфина России от 18.03.2019 N 03-03-06/1/17688, от 30.01.2017 N 03-03-06/1/4386, ФНС России от 24.11.2011 N ЕД-4-3/19695@).

По мнению ФНС России (п. 1 письма от 01.11.2011 N ЕД-4-3/18192), НМА стоимостью менее установленного НК РФ стоимостного критерия, относятся к материальным расходам в соответствии с пп. 3 п. 1 ст. 254 НК РФ. Стоимость такого имущества включается в целях налогообложения прибыли в состав материальных расходов в полной сумме по мере ввода его в эксплуатацию*(3).

С учетом вышеизложенного полагаем, что в рассматриваемой ситуации созданная Организацией программа ЭВМ признается в целях налогообложения прибыли НМА, если предполагается ее использование в деятельности, приносящей доход, более одного года. При этом если первоначальная стоимость программы составит более 100 000 руб., она должна учитываться в расходах путем начисления амортизации.

В соответствии с п. 3 ст. 257 НК РФ первоначальная стоимость амортизируемых НМА, созданных самой организацией, определяется как сумма фактических расходов на их создание, изготовление (в том числе материальных расходов, расходов на оплату труда, расходов на услуги сторонних организаций, патентные пошлины, связанные с получением патентов, свидетельств), за исключением сумм налогов, учитываемых в составе расходов в соответствии с НК РФ.

На основании п. 5 ст. 258 НК РФ НМА включаются в амортизационные группы, исходя из срока полезного использования, определенного в соответствии с п. 2 ст. 258 НК РФ. Отметим, что по НМА в виде исключительного права на использование программы для ЭВМ налогоплательщик вправе самостоятельно определить срок полезного использования (но не менее двух лет). Смотрите также письмо Минфина России от 26.07.2013 N 03-03-06/1/29763.

Лицензионные платежи учитываются лицензиаром в составе доходов от реализации (если предоставление прав на использование объектов интеллектуальной собственности является одним из видов деятельности организации) или в составе внереализационных доходов (п. 1 ст. 249, п. 5 ст. 250, НК РФ).

При методе начисления доход признается на последний день месяца, за который начислены лицензионные платежи (п.п. 1, 3, пп. 3 п. 4 ст. 271 НК РФ).

Если вознаграждение уплачивается разовым платежом или неравномерно, то сумму лицензионного платежа следует распределять и включать в доходы равными долями в течение срока действия договора (п. 2 ст. 271 НК РФ, письма Минфина России от 22.09.2015 N 03-03-06/54220, от 25.07.2012 N 03-03-06/1/358, от 14.05.2019 N 03-03-06/1/34302)*(4).

Рекомендуем также ознакомиться с материалами:

— Энциклопедия решений. Учет НМА, созданных в организации;

— Энциклопедия решений. Бухгалтерский учет НМА, созданных в организации (собственными силами или с участием подрядчика);

— Энциклопедия решений. Учет при передаче прав на использование НМА по лицензионному договору;

— Энциклопедия решений. Учет при получении платежей по лицензионным договорам;

— Энциклопедия решений. Бухгалтерский учет при получении платежей по лицензионным договорам;

— Энциклопедия решений. Учет расходов на амортизацию НМА;

— Энциклопедия решений. Освобождение от НДС передачи исключительных прав на результаты интеллектуальной деятельности, а также прав на их использование;

— Методология признания нематериальных активов в бухгалтерском учете (В.В. Приображенская, журнал «БУХ.1С», N 11, ноябрь 2015 г.).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

аудитор Овчинникова Светлана

Ответ прошел контроль качества

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

О последствиях безвозмездной передачи прав третьим лицам для организации, применяющей УСН

Вопрос: Организация, применяющая УСНО (доходы минус расходы), в январе 2016 г. приобрела право на использование программ для ЭВМ согласно лицензионному договору (программа 1С «Управление торговлей»). Приобретение было учтено в расходах по УСНО единовременно после установки и оплаты. Затем право использования данного продукта было передано по акту передачи другому лицу безвозмездно. Как это правильно отразить на счетах бухгалтерского учета? Каковы налоговые последствия безвозмездной передачи прав?

О ПЕРВОНАЧАЛЬНОМ УЧЕТЕ НЕИСКЛЮЧИТЕЛЬНЫХ ПРАВ НА ИСПОЛЬЗОВАНИЕ ПО

При покупке программного обеспечения (ПО) покупатель получает лицензию – неисключительное право использовать ПО. Исключительное право будет только на то ПО, которое создано организацией или по ее заказу либо приобретено по специальному договору (как НМА в бухучете учитывается ПО, только на которое у организации есть исключительное право (п. п. 3, 4 ПБУ 14/2007).

Как следует из вопроса, организация приобрела право на использование программы для ЭВМ на основании лицензионного договора, при этом, как уже было сказано выше, исключительные права на указанную программу к организации не переходят. Следовательно, полученное организацией неисключительное право на использование программы для ЭВМ отражается на забалансовом счете (например, на счете 012 «Права на использование ПО, полученные по лицензионному договору») в оценке, определяемой исходя из размера вознаграждения, установленного лицензионным договором (абз. 1 п. 39 ПБУ 14/2007, Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденная Приказом Минфина России от 31.10.2000 № 94н).

Согласно абз. 2 п. 39 ПБУ 14/2007 платежи за предоставленное право использования результатов интеллектуальной деятельности или средств индивидуализации, производимые в виде фиксированного разового платежа, отражаются в бухгалтерском учете пользователя (лицензиата) как расходы будущих периодов и подлежат списанию в течение срока действия договора (п. 65 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденного Приказом Минфина России от 29.07.1998 № 34н).

В соответствии с пп. 19 п. 1 ст. 346.16 Налогового кодекса Российской Федерации налогоплательщики, применяющие упрощенную систему налогообложения, имеют право уменьшать налоговую базу по налогу на сумму расходов, связанных с приобретением права на использование программ для ЭВМ и баз данных по договорам с правообладателем (по лицензионным соглашениям). К указанным расходам относятся также расходы на обновление программ для ЭВМ и баз данных. В связи с этим расходы на приобретение программы 1С «Управление торговлей» могут быть учтены при исчислении налога, уплачиваемого в связи с применением УСН.

При дальнейшей передаче неисключительных прав на использование программы для ЭВМ другому лицу (с учетом соблюдения требований законодательства, изложенных ниже) необходимо списать права на использование ПО с забалансового счета.

О ГРАЖДАНСКО-ПРАВОВОЙ ВОЗМОЖНОСТИ ПЕРЕДАЧИ НЕИСКЛЮЧИТЕЛЬНЫХ ПРАВ НА ИСПОЛЬЗОВАНИЕ ПО ТРЕТЬИМ ЛИЦАМ

В соответствии со ст. 1235 Гражданского кодекса РФ на основании лицензионного договора обладатель исключительного права на результат интеллектуальной деятельности (лицензиар) предоставляет или обязуется предоставить другой стороне (лицензиату) право использования такого результата в предусмотренных договором пределах.

В соответствии со ст. 1238 Гражданского кодекса РФ при письменном согласии лицензиара лицензиат может по договору предоставить право использования результата интеллектуальной деятельности или средства индивидуализации другому лицу (сублицензионный договор).

Такое согласие может быть дано как в самом лицензионном договоре без указания конкретных сублицензиатов, так и отдельно – на заключение конкретного сублицензионного договора. При этом лицензиар вправе ограничить свое согласие возможностью заключения сублицензионных договоров о предоставлении только отдельных способов использования результата интеллектуальной деятельности или средства индивидуализации из числа тех, которые были предоставлены лицензиату (п. 17 Постановления Пленума Верховного Суда РФ № 5, Пленума ВАС РФ № 29 от 26.03.2009 «О некоторых вопросах, возникших в связи с введением в действие части четвертой Гражданского кодекса Российской Федерации»).

Таким образом, в описанной ситуации организация вправе передать третьему лицу право на использование экземпляра программного продукта только при получении соответствующего согласия правообладателя указанного программного продукта.

Если такое согласие, оформленное в надлежащей форме, имеется, то организация, передающая права, и организация-получатель прав (третье лицо) могут согласовать условия сублицензионного договора по передаче права на использование экземпляра программного продукта. При этом сторонам сублицензионного договора необходимо учитывать, что в соответствии с п. 2 ст. 1238 ГК РФ новому правообладателю могут быть переданы лишь те права, которыми наделена сторона, передающая права по сублицензионному договору.

КАК ОФОРМИТЬ И УЧЕСТЬ ПЕРЕДАЧУ ИМУЩЕСТВА В БЕЗВОЗМЕЗДНОЕ ПОЛЬЗОВАНИЕ (ССУДУ)

При передаче любого имущества (в т.ч. прав на имущество) в безвозмездное пользование (ссуду) надо оформить в двух экземплярах два документа:

договор безвозмездного пользования (ссуды) (п. 1 ст. 689 ГК РФ). Если в ссуду передается недвижимость, договор регистрировать в Росреестре не надо;

акт приемки-передачи имущества.

О НАЛОГОВЫХ ПОСЛЕДСТВИЯХ БЕЗВОЗМЕЗДНОЙ ПЕРЕДАЧИ ИМУЩЕСТВЕННЫХ ПРАВ НА ПО

В соответствии с п. 1 ст. 39 НК РФ реализацией товаров, работ или услуг организацией или индивидуальным предпринимателем (за исключением случаев, указанных в п. 3 ст. 39) признается соответственно передача на возмездной основе (в том числе обмен товарами, работами или услугами) права собственности на товары, результатов выполненных работ одним лицом для другого лица, возмездное оказание услуг одним лицом другому лицу, а в случаях, предусмотренных НК РФ, – передача права собственности на товары, результатов выполненных работ одним лицом для другого лица, оказание услуг одним лицом другому лицу – на безвозмездной основе.

Согласно п. 1 ст. 346.17 НК РФ датой получения доходов при нахождении на УСН признается день поступления денежных средств на счета в банках и (или) в кассу, получения иного имущества (работ, услуг) и (или) имущественных прав, а также погашения задолженности (оплаты) налогоплательщику иным способом (кассовый метод).

При безвозмездной передаче имущества передающая сторона, применяющая УСН, платы или иного встречного предоставления за него не получает (п. 2 ст. 423 ГК РФ) и, соответственно, выручки от реализации не имеет. Кроме того, при безвозмездной передаче имущества (имущественных прав) у такой передающей стороны не возникает и иной экономической выгоды, признаваемой доходом в целях налогообложения (ст. 41 НК РФ). Минфин также подтверждает, что безвозмездная передача товаров (работ, услуг), имущественных прав налогоплательщиком, находящимся на УСН, не включается в базу, облагаемую единым налогом (см. Письма Минфина России от 24.07.2013 № 03-11-06/2/29196, от 27.01.2012 № 03-1106/2/222 от 27.10.2008 № 03-11-04/2/161).

Стоимость безвозмездно передаваемого имущества (имущественных прав) не учитывается в составе расходов при определении налоговой базы по налогу, уплачиваемому в связи с применением УСН, так как не выполняются условия абз. 4 п. 1 ст. 252 НК РФ (п. 2 ст. 346.16 НК РФ). Однако возможна ситуация, когда стоимость указанного имущества до момента его передачи одаряемому уже учтена дарителем при определении налоговой базы (например, стоимость материалов признана расходом после их оплаты; стоимость оплаченных основных средств или нематериальных активов включена в расходы в году ввода их в эксплуатацию). Требование о восстановлении ранее правомерно признанных расходов гл. 26.2 НК РФ содержится только в отношении объектов основных средств и нематериальных активов. Так, согласно п. 3 ст. 346.16 НК РФ при безвозмездной передаче основных средств и/или нематериальных активов до истечения трех лет с момента признания расходов на его приобретение (до истечения 10 лет, если срок полезного использования основного средства превышает 15 лет) даритель должен пересчитать налоговую базу за весь период пользования указанным объектом основных средств. Чтобы пересчитать налоговую базу, из состава расходов следует исключить расходы на приобретение основных средств (нематериальных активов).

В отношении имущества, отличного от объектов основных средств (нематериальных активов), обязанности по восстановлению ранее признанных расходов нормами гл. 26.2 НК РФ не установлены.

АННА ЗАДУБРОВСКАЯ, ГЕНЕРАЛЬНЫЙ ДИРЕКТОР АУДИТОРСКОЙ КОМПАНИИ ООО «ПРОФКОНСАЛТИНГ»

Источник публикации: информационный ежемесячник «Верное решение» выпуск № 08 (202) дата выхода от 20.08.2019.

Статья размещена на основании соглашения от 20.10.2016, заключенного с учредителем и издателем информационного ежемесячника «Верное решение» ООО «Фирма «НЭТ-ДВ».

Учет прав на использование нематериальных активов в «1С:Бухгалтерии 8»

Лицензиат может предоставить право использования результата интеллектуальной деятельности другому лицу (сублицензионный договор). К сублицензионному договору применяются правила ГК РФ о лицензионном договоре.

Срок лицензионного договора не может превышать период действия исключительного права на результат интеллектуальной деятельности или на средство индивидуализации. Когда срок действия лицензионного договора не определен, по общему правилу договор считается заключенным на пять лет (п. 4 ст. 1235 ГК РФ).

Согласно пункту 5 статьи 1235 ГК РФ по лицензионному договору лицензиат обязуется уплатить лицензиару обусловленное договором вознаграждение, если договором не предусмотрено иное. Вознаграждение может быть в форме фиксированных разовых или периодических платежей, процентных отчислений от дохода (выручки) и др.

Лицензионный договор может предусматривать (п. 1 ст. 1236 ГК РФ):

Лицензия предполагается простой (неисключительной), если в лицензионном договоре не зафиксировано обратное.

Передача неисключительного права по лицензионному договору

В бухгалтерском учете доход от предоставления нематериального актива в пользование организация-лицензиар отражает в составе доходов от обычных видов деятельности. Если предоставление нематериальных активов в пользование не является одним из видов деятельности организации (п.п. 5,7 ПБУ 9/99 «Доходы организации»), то в составе прочих доходов.

Поскольку лицензиар остается обладателем исключительного права на нематериальный актив, то с баланса он его не списывает. По этой причине лицензиар продолжает начислять амортизацию по нематериальным активам, предоставленным в пользование (п. 38 ПБУ 14/2007 «Учет нематериальных активов»). Амортизация отражается в составе расходов по обычным видам деятельности, если предоставление прав использования НМА является одним из видов деятельности организации-лицензиара. Если выручка от передачи НМА учитывается в составе прочих доходов (счет 91.01 «Прочие доходы»), то амортизация относится, соответственно, на счет 91.02 «Прочие расходы» (п. п. 5, 11 ПБУ 10/99 «Расходы организации»).

Операции по передаче исключительных прав на изобретения, полезные модели, промышленные образцы, программы для электронных вычислительных машин, базы данных, топологии интегральных микросхем, секреты производства (ноу-хау), а также прав на использование указанных результатов интеллектуальной деятельности освобождаются от обложения НДС при наличии лицензионного договора (пп. 26 п. 2 ст. 149 НК РФ). Освобождение от НДС применяется:

Реализация простых лицензий в рамках основного вида деятельности

Пример 1

Полученное лицензиаром вознаграждение по лицензионному договору в форме фиксированного разового платежа относится ко всему периоду использования НМА получателем прав на него. Для обобщения информации о доходах, полученных (начисленных) в отчетном периоде, но относящихся к будущим отчетным периодам, в Плане счетов предназначен счет 98 «Доходы будущих периодов».

Допустим, учитывая большую номенклатуру передаваемых неисключительных лицензий на программные продукты в рамках основного вида деятельности и руководствуясь принципом рациональности ведения бухгалтерского учета, ООО «Андромеда» предусмотрело в своей учетной политике единовременное признание сумм разовых платежей в качестве текущих доходов.

Для целей исчисления налога на прибыль датой получения дохода от реализации следует признавать дату реализации имущественных прав независимо от момента поступления денег (п. 3 ст. 271 НК РФ).

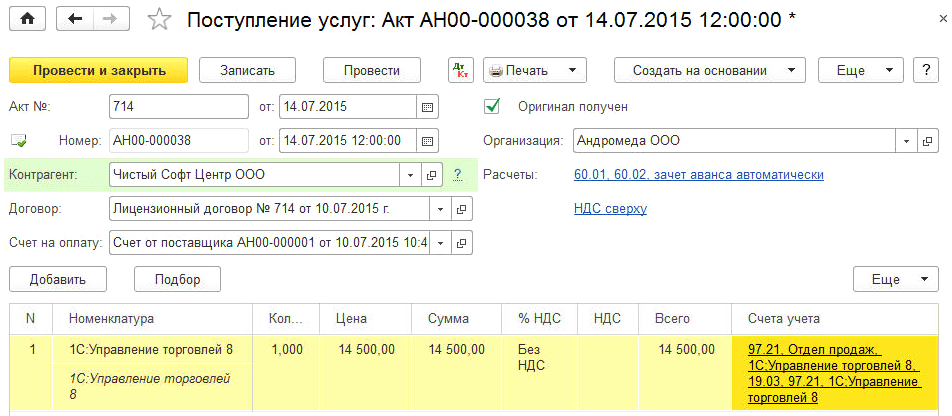

В программе «1С:Бухгалтерия 8» ред. 3.0 передача права на результат интеллектуальной деятельности регистрируется с помощью документа Реализация (акт, накладная) с видом операции Услуги. Документ доступен из раздела Покупки. Документ Реализация (акт, накладная) заполняется следующим образом (рис. 1):

Рис. 1. Реализация права на использование программного обеспечения

Чтобы в табличной части документа суммы и счета учета для конкретной номенклатурной позиции подставлялись автоматически, необходимо предварительно выполнить настройку. Напоминаем, что правила определения счетов учета номенклатуры можно указать в форме Счета учета номенклатуры, доступ к которой осуществляется по одноименной гиперссылке из справочника Номенклатура. Чтобы установить тип цен для конкретного вида номенклатуры, необходимо использовать документ Установка цен номенклатуры (раздел Склад).

В результате проведения документа Реализация (акт, накладная) с видом операции Услуги сформируются бухгалтерские проводки и записи в специальных ресурсах для целей налогового учета:

Если одним из видов деятельности организации является передача неисключительных прав на результаты интеллектуальной деятельности по лицензионным договорам, то перед лицензиаром неизбежно возникает задача документального оформления таких хозяйственных операций в оперативном порядке. Как известно, форма акта на передачу прав никогда не входила в состав форм, содержащихся в альбомах унифицированных форм первичной учетной документации и утвержденных Госкомстатом России. Поэтому такую форму необходимо разработать самостоятельно с учетом требований части 2 статьи 9 Федерального закона от 06.12.2011 № 402-ФЗ.

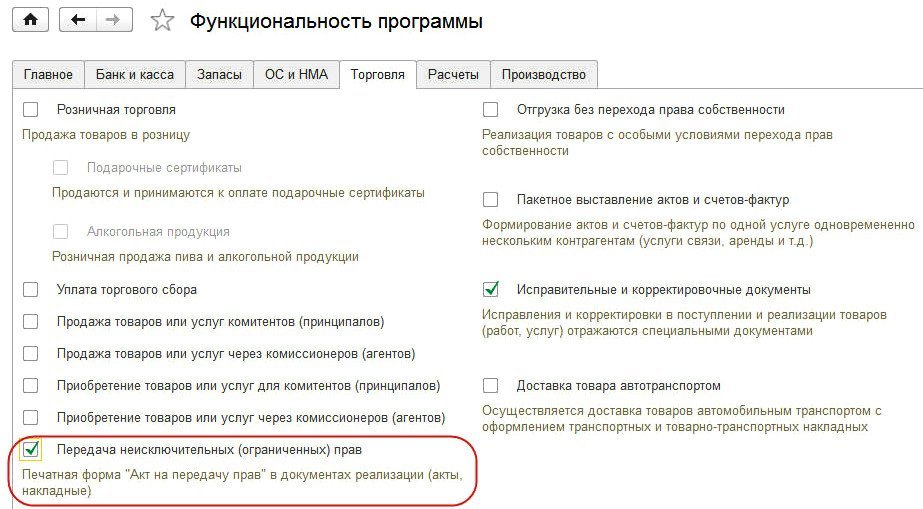

Рис. 2. Настройка функциональности программы

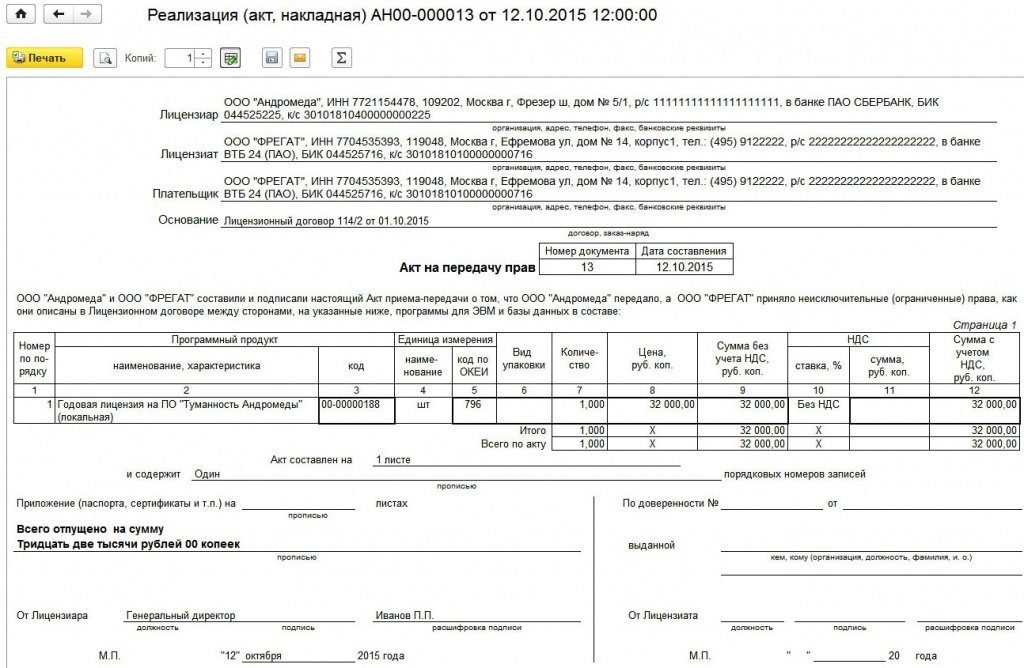

Печатная форма Акт на передачу прав доступна из формы документа Реализация (акт, накладная) по кнопке Печать (рис. 3).

Рис. 3. Печатная форма акта на передачу прав

Несмотря на то, что данная печатная форма предназначена для передачи прав на программные продукты, отредактировав, ее можно использовать и для передачи прав на иные объекты интеллектуальной собственности.

Для изменения реквизитов подписантов, выступающих от имени лицензиара и лицензиата, необходимо перейти в форму Реквизиты продавца и покупателя по одноименной гиперссылке, расположенной в нижней части документа Реализация (акт, накладная).

Напоминаем, что, если в одном налоговом периоде налогоплательщик осуществляет операции, подлежащие налогообложению, и операции, не облагаемые НДС, то он обязан вести раздельный учет таких операций (п. 4 ст. 149 НК РФ) и раздельный учет сумм предъявленного поставщиками НДС (п. 4 ст. 170 НК РФ).

Обратите внимание, что лицензионный договор с правообладателем о предоставлении лицензиату простой (неисключительной) лицензии на использование программы для ЭВМ или базы данных может быть заключен в упрощенном порядке.

Лицензионный договор, заключаемый в упрощенном порядке, является договором присоединения, условия которого, в частности, могут быть изложены на приобретаемом экземпляре программы для ЭВМ или базы данных либо на упаковке такого экземпляра, а также в электронном виде.

Начало использования программы для ЭВМ или базы данных пользователем, как оно определяется указанными условиями, означает его согласие на заключение договора. В этом случае письменная форма договора считается соблюденной (п. 5 ст. 1286 ГК РФ).

Согласно разъяснениям Минфина России, операции по передаче прав на использование программ для ЭВМ при реализации экземпляров в товарной упаковке облагаются НДС, так как на момент их приобретения в розницу программы покупателем еще не используются, и лицензионный договор (путем заключения договора присоединения) не заключен (письма Минфина России от 21.10.2014 № 03-07-03/52967, от 01.04.2008 № 03-07-15/44).

Таким образом, если правообладатель продает экземпляры программы через магазин (в том числе и через интернет-магазин) или через дистрибьютора, то такая реализация (независимо от формы носителя программы) облагается НДС в общеустановленном порядке. В этом случае продажу экземпляров программ для ЭВМ вполне можно отражать в «1С:Бухгалтерии 8» ред. 3.0 как продажу готовой продукции.

Разовая передача неисключительного права

Пример 2

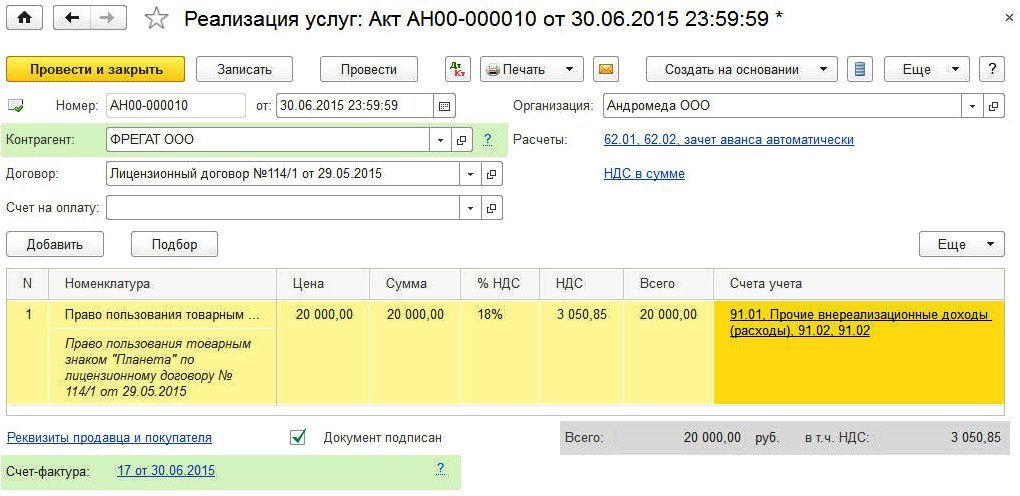

Поскольку передача прав на товарные знаки не является основным видом деятельности организации, то сумму периодического лицензионного платежа, начисленного по условиям договора, организация будет ежемесячно признавать в составе внереализационных доходов. Датой получения внереализационного дохода признается дата осуществления расчетов в соответствии с условиями договора или предъявления налогоплательщику документов, служащих основанием для произведения расчетов, либо последний день отчетного (налогового) периода (пп. 3 п. 4 ст. 271 НК РФ).

Если условиями договора предусмотрен разовый платеж, то он признается равномерно в течение срока действия договора (п. 2 ст. 271 НК РФ, письмо Минфина России от 22.09.2015 № 03-03-06/54220). Обращаем внимание, что для равномерного признания разовых платежей в программе с использованием счета 98 следует использовать документ Операция, введенная вручную.

Товарный знак не указан в перечне объектов интеллектуальной собственности, передача прав на использование которых не подлежит налогообложению НДС (пп. 26 п. 2 ст. 149 НК РФ). Поэтому при предоставлении прав на использование товарного знака организация-лицензиар обязана начислить НДС.

Предоставление права использования товарного знака по лицензионному договору подлежит обязательной государственной регистрации (п. п. 2, 3, 6 ст. 1232, п. 2 ст. 1235, п. п. 1, 2 ст. 1490 ГК РФ). Расходы по уплате патентной пошлины за регистрацию лицензионного договора включаются в прочие расходы организации на дату регистрации договора.

Рис. 4. Реализация права на использование товарного знака

В результате проведения документа Реализация (акт, накладная) с видом операции Услуги сформируются бухгалтерские проводки и записи в специальных ресурсах для целей налогового учета:

С июня 2015 года товарный знак больше не используется в производственных целях организации.

По этой причине способ отражения расходов на амортизацию данного нематериального актива необходимо изменить.

Для этого в программе следует создать документ Изменение отражения амортизации НМА, доступ к которому осуществляется по гиперссылке Параметры амортизации НМА из раздела ОС и НМА.

Перед формированием документа Изменение отражения амортизации НМА нужно начислить амортизацию по объектам НМА за месяц, в котором изменения не требовались (за май 2015 г.). Документ Изменение отражения амортизации НМА заполняется следующим образом (рис. 5):

Рис. 5. Изменение отражения амортизации НМА

При выполнении регламентной операции Амортизация НМА и списание расходов по НИОКР в июне 2015 года формируются бухгалтерские проводки и записи в специальные ресурсы регистра бухгалтерии для целей налогового учета:

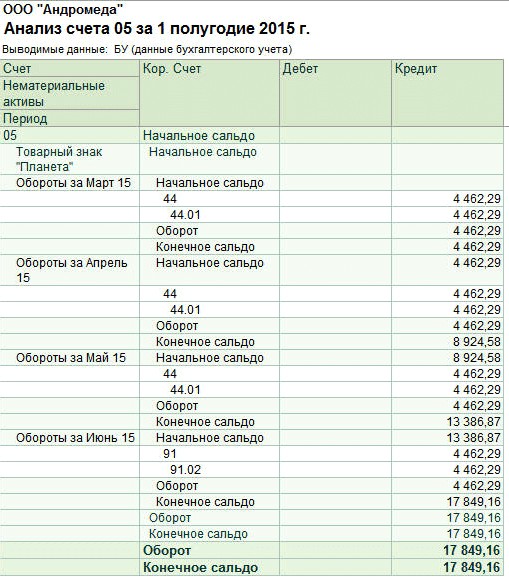

На рис. 6 представлен анализ счета 05 за полугодие 2015 года с разбивкой по месяцам. Отчет наглядно демонстрирует изменение способа отражения расходов по амортизации НМА с июня 2015 года.

Рис. 6. Анализ счета 05 за полугодие

Приобретение неисключительного права по лицензионному договору

Приобретение программы для ЭВМ для собственных нужд

Стоимость программного обеспечения в виде фиксированного платежа можно отнести к расходам будущих периодов согласно абз. 2 п. 39 ПБУ 14/2007. Срок использования программы устанавливается в лицензионном договоре. Если срок в договоре не установлен, то налогоплательщик может установить срок самостоятельно, закрепив это правило в своей учетной политике (письмо Минфина России от 18.03.2013 № 03-03-06/1/8161). При списании расходов можно руководствоваться оценкой ожидаемого поступления будущих экономических выгод от использования данной программы (п. 3 ПБУ 21/2008).

Расходы в виде вознаграждения за право использования программы для ЭВМ по лицензионному договору организация вправе учесть для целей налогообложения прибыли (пп. 26 п. 1 ст. 264 НК РФ). Признаются расходы в том отчетном (налоговом) периоде, в котором они понесены согласно условиям сделки. В случае если договор не содержит таких условий, и связь между доходами и расходами не может быть определена четко или определяется косвенным путем, расходы распределяются налогоплательщиком самостоятельно (п. 1 ст. 272 НК РФ). Ссылаясь на эту норму, Минфин считает, что расходы на приобретение программы для ЭВМ должны включаться в состав прочих расходов, связанных с производством и (или) реализацией, в следующем порядке (письмо от 31.08.2012 № 03-03-06/2/95):

Аналогичный порядок признания расходов действует и в отношении затрат на последующую модификацию программы для ЭВМ (письмо Минфина РФ от 18.03.2014 № 03-03-06/1/11743).

Однако судьи в большинстве считают, что налогоплательщики вправе учесть спорные расходы единовременно, причем независимо от того, определен срок использования программного обеспечения в лицензионном договоре или нет (постановление ФАС Московского округа от 28.12.2010 № КА-А40/15824-10 по делу № А40-168732/09-127-1389, постановление ФАС Западно-Сибирского округа от 24.05.2011 по делу № А27-9148/2010).

Пример 3

В плане счетов программы «1С:Бухгалтерия 8» (ред. 3.0) забалансовый счет для отражения нематериальных активов, полученных в пользование по лицензионному договору, не предусмотрен. При необходимости пользователь может самостоятельно создавать дополнительные субсчета, забалансовые счета и разрезы аналитического учета. Для учета полученных неисключительных прав целесообразно создать отдельный забалансовый счет, например, 012 «Нематериальные активы, полученные в пользование по лицензионному договору», где предусмотреть аналитический учет:

Порядок учета расходов на приобретение программного продукта отражается в документе Поступление (акт, накладная) с видом операции Услуги (рис. 7).

Рис. 7. Поступление неисключительного права

В поле Номенклатура указывается наименование полученного лицензионного программного обеспечения, которое выбирается из справочника Номенклатура (в форме элемента справочника в поле Вид номенклатуры должно быть выбрано значение Услуги).

При заполнении поля Счета учета следует перейти по гиперссылке в одноименную форму и указать (для целей бухгалтерского и налогового учетов):

В форме элемента справочника Расходы будущих периодов, кроме наименования, необходимо заполнить следующие реквизиты:

В результате проведения документа сформируются следующие бухгалтерские проводки (в том числе записи в ресурсах Сумма НУ Дт и Сумма НУ Кт):

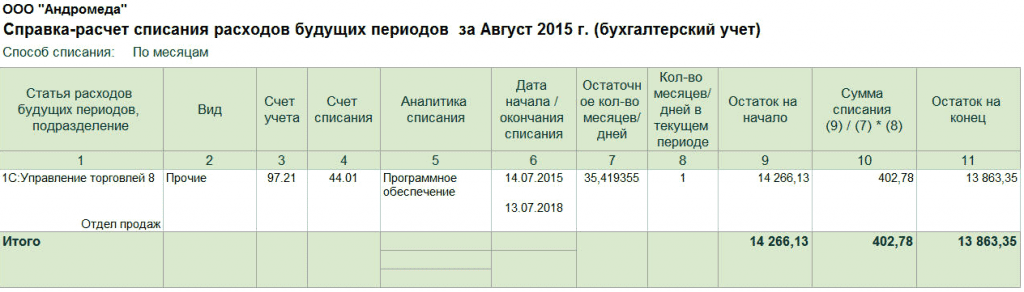

В июле 2015 года после выполнения регламентной операции Списание расходов будущих периодов в состав расходов будет включена стоимость программного обеспечения, рассчитанная за неполный месяц исходя из указанных дат начала и окончания списания. С августа 2015 года стоимость программного обеспечения будет ежемесячно включаться в состав расходов равными долями.

Для проверки списания суммы расходов будущих периодов для бухгалтерского и налогового учетов (в нашем примере эти суммы совпадают) можно воспользоваться отчетом Справка-расчет списания расходов будущих периодов (рис. 8). Доступ к отчету осуществляется из формы помощника закрытия месяца по кнопке Справки-расчеты. Справку-расчет также можно сформировать, перейдя по гиперссылке Списание расходов будущих периодов, и выбрав одноименный пункт меню.

Рис. 8. Справка-расчет расходов будущих периодов

Приобретение программного обеспечения для перепродажи

Порядок учета программного обеспечения, приобретаемого для перепродажи, зависит от того, на каких условиях и в какой форме заключается договор с поставщиком программного обеспечения. Например, организация может приобретать и перепродавать экземпляры программ («коробки»), а может распространять программные продукты в форме передачи прав на использование объектов интеллектуальной собственности. Помимо этого, организация может оказывать консультационные и сервисные услуги в рамках сопровождения программных продуктов.

Если оригинал или экземпляры произведения правомерно введены в гражданский оборот на территории РФ путем их продажи или иного отчуждения, дальнейшее распространение оригинала или экземпляров произведения допускается без согласия правообладателя и без выплаты ему вознаграждения (ст. 1272 ГК РФ). На практике это означает, что при приобретении и перепродаже экземпляров программного обеспечения между поставщиком и покупателем заключается обычный договор купли-продажи или поставки, а в качестве товара может выступать CD-диск с записанной программой. В бухгалтерском учете предприятия торговли покупка и продажа экземпляров программного обеспечения отражаются по общим правилам учета товаров (то есть с использованием счета 41 «Товары») и не вызывает затруднений.

Если организация приобретает и перепродает права на программы для ЭВМ, то она обязана заключить с лицензиаром (правообладателем) лицензионный договор. При письменном согласии лицензиара организация-реселлер может по сублицензионному договору предоставить право использования результата интеллектуальной деятельности (ст. 1238 ГК РФ).

Между правообладателем и реселлером может быть заключен смешанный договор (договор купли-продажи экземпляров программы, предусматривающий одновременно предоставление права использования программы). К отношениям сторон по смешанному договору применяются в соответствующих частях правила о договорах, элементы которых содержатся в таком договоре (п. 3 ст. 421 ГК РФ).

Порядок бухгалтерского учета прав на программное обеспечение, приобретаемого для перепродажи, нормативно не урегулирован. В экономической литературе описаны следующие варианты учета полученного программного обеспечения:

По мнению редакции, учет неисключительных прав в «1С:Бухгалтерии 8» с использование счета 41 является оптимальным, так как этот способ исключает ручные операции, обеспечивает аналитический учет передаваемых прав и не искажает отчетность. Профессор СПбГУ М.Л. Пятов в статье «Бухгалтерская трактовка понятия «товар» в свете четвертой части ГК РФ» обосновывает применение счета 41 для учета неисключительных прав. Приводим следующую выдержку из статьи:

«Согласно ПБУ 5/01 товары являются частью материально-производственных запасов, приобретенных или полученных от других юридических или физических лиц, и предназначенные для продажи. При этом для целей настоящего Положения к бухгалтерскому учету в качестве материально-производственных запасов принимаются активы:

— используемые в качестве сырья, материалов и т.п. при производстве продукции, предназначенной для продажи (выполнения работ, оказания услуг);

— предназначенные для продажи;

— используемые для управленческих нужд организации.»

Вместе с тем факт приобретения данных прав в целях последующей перепродажи в соответствующих этой цели объемах (количестве копий) полностью подтверждает экономическую роль данного имущества как товара.

Согласно пункту 7 ПБУ 1/98 система учета любой организации должна соответствовать требованию приоритета содержания над формой, согласно которому ведение бухгалтерского учета фактов хозяйственной жизни должно предполагать их отражение «исходя не столько из их правовой формы, сколько из экономического содержания фактов и условий хозяйствования».

Исходя из этого требования, учет приобретаемых копий продуктов интеллектуальной деятельности, относительно которых организации приобретают неисключительные права, может быть организован на счете 41. Этот вариант учета должен быть закреплен в учетной политике организации».

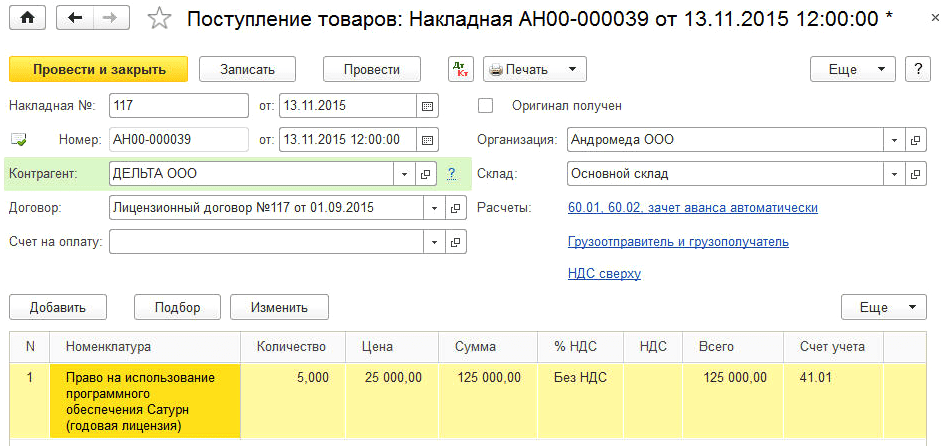

Пример 4

Ежемесячное вознаграждение, подлежащее уплате лицензиару, зависит от количества распространенных лицензиатом лицензий. Вознаграждение, уплачиваемое лицензиару за одну лицензию, составляет 25 000 руб. (без НДС). Сублицензиат за каждую распространенную лицензию уплачивает лицензиату вознаграждение в размере 30 000 руб. (без НДС). Все выданные лицензиаром лицензии регистрируются в специальной информационной системе. Сублицензиат, получив предоплату от конечного пользователя за программное обеспечение, обращается к лицензиату за лицензией. Лицензиат получает у лицензиара регистрационный номер лицензии, привязанный к конечному пользователю, и расчетные документы. Затем лицензиат передает регистрационный номер лицензии и выставляет расчетные документы сублицензиату.

При такой схеме учет неисключительных прав лицензиату целесообразно вести с применением 41 счета. Приобретение неисключительных прав регистрируется в программе с использованием документа Поступление (акт, накладная) с видом операции Товары (рис. 9).

Рис. 9. Учет поступления неисключительных прав на счете 41

После проведения документа сформируются бухгалтерские проводки и записи для целей налогового учета:

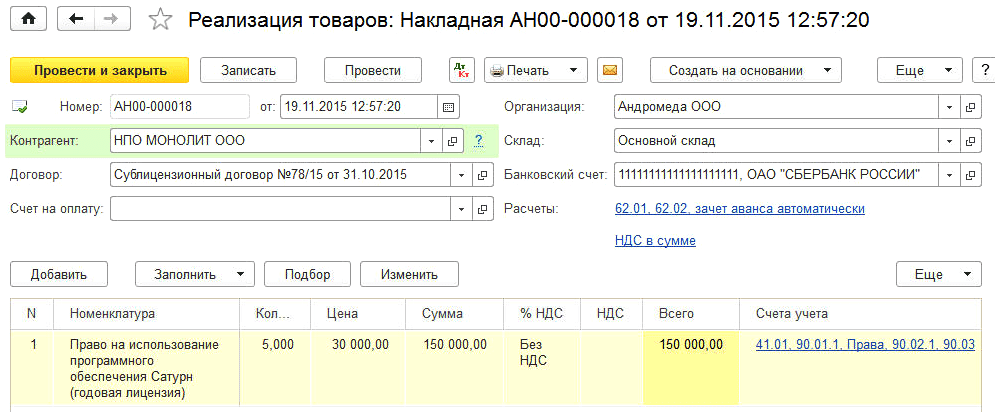

Реализация неисключительных прав регистрируется с использованием документа Реализация (акт, накладная) с видом операции Товары (рис. 10).

Рис. 10. Учет реализации неисключительных прав на счете 41

После проведения документа сформируются бухгалтерские проводки и записи в специальных ресурсах для целей налогового учета: