письмо о пересчете пеней в ифнс образец

Посоветую написать запрос расчета пеней. «Прошу разъяснить в письменном виде порядок возникновения.

Посоветую написать запрос расчета пеней.

«Прошу разъяснить в письменном виде порядок возникновения начисленных пеней по страховым взносам/НДФЛ в сумме 451.66 руб. (указаны в Требовании/Справке о состоянии расчетов по налогам, сборам, страховым взносам, пеням, штрафам, процентам № 81031 на 19.07.2019) согласно ст.32 НК РФ, а именно: порядок, сроки, суммы и основания начисления пеней. В случае ошибочного начисления пеней прошу провести корректировку их начисления. Ответ прошу дать в письменном виде на адрес регистрации/электронно по ТКС.»

Приложите Справку/требование. Мы направляли несколько раз по ТКС, либо через ЛК ИП. Ответы приходили (в ЛК долго, через 25-30 дней), в некоторых случаях и с обнуленными суммами пеней. 🙂

Вы пишете, что увидели пени в личном кабинете ИП на сайте налоговой.

Вы можете там же и заказать справку по расчетам с бюджетом, в электронном виде.

Для получения Справки о состоянии расчетов по налогам, сборам, пеням, штрафам на основании запроса в письменной форме необходимо в соответствии с п. 125 Административного регламента от 02.07.2012 № 99нобратиться в инспекцию ФНС России по месту его учета.

Из справки о состоянии расчетов по налогам действительно не будет видно, когда были начислены пени, просто их наличие/отсутствие в лицевом счете. Также и в выписке операций с бюджетом мы не увидим, на что конкретно пени были начислены, а увидим только факт начисления, дату и сумму, ну и в основании что-то вроде «программно доначислена пеня». Так вы всё сами знаете. Удачи!

Спасибо за консультацию. Будем

Посоветую еще вот что: звонить на тел 8 800 2222222 и требовать решение своего вопроса. Последние несколько раз мне помогло: говорю что не могу дозвониться до такой-то инспекции в такой-то отдел, минут 10-15 конечно времени это занимает, музыку послушаете, НО с отделом соединяют! Наберитесь терпения, всем тяжко.

Соглашусь с вами, Главбух_Елена, на официальный запрос ИФНС должна ответить. Нам отвечают.

Принципиальность здесь скорее не в том, чтобы «насолить» налоговой, а чтобы решить свою конкретную задачу (получить справку, оспорить штраф, сократить неверные пени и т.д.).

Под принципиальностью я имела в виду скорее суммы. По собственному опыту знаю, что из-за пеней в 10-20 руб. никто не пойдет заявление в УФНС писать. Постесняются. Сняли, ну и ладно, беднее не станем. Когда суммы более значимы вопрос становится принципиальным))) За телефон, кстати, спасибо! Не знала, что таким способом можно дозвониться до наших налоговиков.

Что делать, если налоговая начислила неправомерно пени

Ошибки в каких реквизитах приводят к пеням

Как показывает практика, чаще других не замеченными плательщиком остаются ошибки в нижних полях платежки (104–109). И это не удивительно.

В собственных реквизитах вы ошибетесь вряд ли, а если да, то платеж просто не уйдет. Реквизиты налоговой более-менее стабильны, их вы, как правило, выбираете из справочника, а не прописываете заново при каждом новом платеже. Поэтому риск ошибиться в них тоже невысок.

А вот КБК (поле 104) периодически меняются. Ошибиться можно и в ОКТМО (поле 105). А налоговый период (поле 107) вообще каждый раз нужно писать новый. Вот эти три поля и могут завести платеж в невыясненные.

Что касается оставшихся трех реквизитов «подвала» платежки, они вряд ли могут стать причиной пеней. Если вы ошибетесь в основании налогового платежа (поле 106), налоговики, скорее всего, отправят платеж туда, куда нужно. Поля 108 и 109 — номер и дату налогового документа — заполняют в особых случаях. Например, при оплате по требованию или по акту налоговой. Поэтому выверяют каждую цифру. Значит, ищем потерявшийся платеж и проверяем поля 104, 105 и 107. Причина — в одном из них.

Проверить и найти верный КБК вам поможет наша горячая подборка.

ОКТМО смотрите в своих регистрационных документах. Кстати, в ОКТМО часто ошибаются при уплате НДФЛ за обособки.

А о поле 107 поговорим подробнее.

Ошибка в поле 107 платежного поручения: за что пени

Формат поля 107 включает восемь знакомест, разделенных точками, и в общем виде выглядит так: ХХ.ХХ.ХХХХ.

Первыми двумя знаками вы обозначаете периодичность уплаты налога, взноса:

Вторые два знака — это номер периода, а последние четыре — год.

Например, платеж по НДС за 2-й квартал 2021 года помечается так: КВ.02.2021.

Если где-то здесь ошибка, какой-то из периодов остался неоплаченным. За него вам и капают пени.

Как быть? Рассказываем.

Избавляемся от несуществующей недоимки и пеней

К счастью, при указанных выше ошибках понудить налоговую обнулить пени не так сложно. Платеж — в бюджете. Значит, никаких повторных сумм платить не нужно. Нужно только направить эти деньги по назначению. Для этого подается заявление на уточнение платежа. В нем вы указываете, какую ошибку допустили, и приводите верный реквизит. Не забудьте приложить копию дефектной платежки.

Образец заявления вы можете бесплатно скачать в КонсультантПлюс, оформив бесплатный пробный доступ к системе:

Инспекторы зачисляют деньги туда, куда они предназначены, а пени сторнируют (п. 7 ст. 45 НК РФ). Если, конечно, все было уплачено в срок. Если была просрочка, оставят пени по день платежа (п. 3 ст. 75 НК РФ).

Подобным способом можно уточнить почти все реквизиты, кроме наименования банка получателя. С 2019 года уточняется даже счет казначейства (п. 7 ст. 45 НК РФ).

ОБРАТИТЕ ВНИМАНИЕ! Подавать нужно именно заявление об уточнении платежа. Ни в коем случае не спутайте с зачетом. Зачет налоговая тоже сделает. Но тогда придется платить пени — по день зачета.

А если в платежке все верно?

Налоговая начислила пени, а задолженности нет? И такое бывает. Ошибаются не только плательщики. У налоговиков тоже бывают ошибки, а бывают сбои в системе. Если у вас все правильно, причиной недоимки могло стать и что-то из этого. Пишите заявление, прикладывайте платежку, и пусть они разбираются. Вы свою налоговую обязанность выполнили, пускай контролеры выполняют свою. Молчать нельзя, сама по себе даже такая недоимка не испарится.

Заявление об уточнении платежа в налоговую

Формирование заявления об уточнении платежа в налоговую службу происходит в случаях, когда налогоплательщик, будь то ИП или юридическое лицо, допускает в платежном поручении какую-либо неточность.

Что дает право на уточнение платежа

Право на исправление ошибок в платежном поручении дает налоговый кодекс, а точнее пункт 7 статьи 45 НК РФ. Однако следует отметить, что не все сведения можно исправлять на основании этой законодательной нормы.

Что можно, а что нельзя корректировать

Есть ряд ошибок, которые признаются в платежных поручениях не критическими, т.е. подлежащими редактированию (например, неверно поставленный КБК – код бюджетной классификации, ИНН, КПП, наименование организации и т.д.) и именно они исправляются при помощи подачи соответствующего заявления в налоговую инспекцию.

Одновременно с этим существуют неточности, которые откорректировать описанным выше образом не получится:

В случаях, когда отправитель платежа допустил ошибки в таких реквизитах, функция по оплате взноса или налога не будет признана выполненной, а значит деньги придется перечислять заново (включая пени за просрочку, если таковая возникнет).

Что будет, если не подать заявление

Если специалисты компании-налогоплательщика своевременно обнаружат ошибки, необходимо сразу же постараться их исправить.

В противном случае, опять же придется перечислить налог или взнос еще раз, а требовать возврат ранее уплаченной суммы и отмену начисленных пени можно будет только через судебную инстанцию.

Более того – не исключены и административные санкции со стороны налоговой службы (в виде достаточно крупных штрафов).

Кто составляет документ

Обычно обязанность по формированию заявления об уточнении платежа в налоговую инспекцию лежит на сотруднике отдела бухгалтерии, который производил платеж, или на главном бухгалтере. При этом само заявление должно быть подписано не только работником, который его составлял, но и руководителем фирмы.

Особенности составления заявления

Заявление об уточнении платежа в налоговую службу на сегодняшний день не имеет унифицированной единой формы, так что сотрудники организаций и предприятий получают возможность писать его в произвольном виде или, если в компании есть разработанный и утвержденный шаблон документа – по его образцу. Главное при этом, чтобы соблюдались нормы делопроизводства в плане структуры документа, а также вносились некоторые обязательные сведения.

В «шапке» нужно указать:

В основной части заявления следует написать:

На что обратить внимание при оформлении бланка

Так же как к тексту заявления, к его оформлению никаких особенных требований не предъявляется, так что формировать его можно на простом листе любого удобного формата (обычно А4) или на фирменном бланке организации.

Писать заявление можно от руки или печатать на компьютере.

Главное, чтобы в документе имелась «живая» подпись руководителя компании-заявителя или лица, уполномоченного действовать от его имени (при этом использование факсимильных автографов, т.е. отпечатанных каким-либо методом запрещено).

Заверять бланк при помощи печати строгой необходимости нет — это нужно делать только в том случае, если применение штемпельных изделий закреплено в нормативно-правовых актах предприятия.

Заявление следует делать в двух экземплярах, один из которых передается в налоговую инспекцию, а второй остается на руках представителя организации, но только после того, как специалист налоговой поставит на нем отметку о принятии документа.

Как передать заявление

Заявление можно передать разными путями:

После отправки документа

Когда специалисты налоговой инспекции получат заявление, они обязаны будут его проверить. Иногда (далеко не во всех случаях) производится и сверка платежей с налогоплательщиком.

Через пять дней после того, как заявление будет передано в налоговую, инспекторы обязаны будут принять какое-либо решение и известить о нем заявителя.

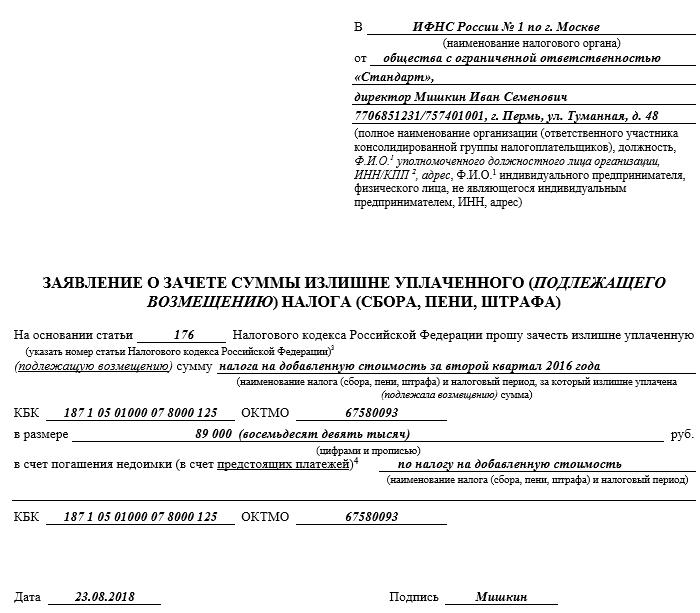

Заявление о зачете суммы излишне уплаченного налога

При переплате налоговых платежей (вольной или невольной), налогоплательщик имеет право обратиться в налоговые органы с заявлением о зачете суммы излишне уплаченного налога.

По каким причинам происходят переплаты

Обстоятельства, в связи с которыми организации оплачивают налог сверх положенного, могут быть разными. Они могут быть вызваны банальными техническими ошибками специалистов отдела бухгалтерии, переплатами по авансовым платежам, неправильно рассчитанной налогооблагаемой базой и т.д. У предприятий в таких случаях есть два пути: либо запросить возврат денежных средств, либо написать заявление об их зачете.

Переплату может обнаружить как сам налогоплательщик, так и работники налоговой инспекции.

Зачет является наиболее предпочтительным вариантом решения проблемы чрезмерных налоговых перечислений.

Налоги, возможные для перезачета

Не все виды налоговых платежей могут корректироваться в случае переплаты по ним, и наоборот, не на все виды платежей можно эту переплату перенаправить. В таблице представлены виды разрешенных к корректировке переплат с соответствующими им возможностями направления средств.

| № | Разновидность налоговой переплаты | Куда разрешено перенаправить деньги |

|---|---|---|

| 1 | Федеральное налогообложение (переплата по НДС, по ЕНВД, налогу на прибыль и т.п.) | В счет будущей уплаты по любому федеральному налогу, штрафа или пени по такому налогу |

| 2 | Региональное налогообложение (транспортный сбор, налог на имущество организаций и т.п.) | В счет будущей уплаты по этому же налогу или другому региональному сбору, пени, штрафа или недоимки по региональным налогам |

| 3 | Местные налоги (земельный). | В счет этого же налога или пени. |

Как видим, перезачет средств может происходить только между налогами одинакового уровня.

Нюанс перенаправления по НДФЛ

Подоходный налог рассчитывается налоговым агентом. В отношении него действуют различные ставки, это прямой платеж, поэтому есть определенные тонкости, касающиеся возврата или зачета по его переплате. Ее не может осуществить владелец этих средств – работник, а только его работодатель как налоговый агент, но по выражению воли сотрудника – письменному заявлению. Если переплата выявлена в отношении уже уволенного работника, это не освобождает от обязанности ее вернуть, если бывший сотрудник того пожелает.

Если декларацию-НДФЛ сдавал в ИНФС сам налогоплательщик, например, ИП, перезачет или возврат по выявленной переплате будет сделан инспекцией. При этом сроки считаются не от подачи заявления, а от времени проверки его декларации.

Контроль переплаты

Налогоплательщик, в первую очередь, заинтересован в правильности уплаты налогов и отсутствии переплат. Поэтому целесообразно следить за количеством уплаченных в бюджет средств и в случае обнаружения переплаты принимать меры.

Если факт переплаты будет установлен не самим плательщиком, а налоговиками входе проверки, они должны поставить его в известность об этом в течение 10 дней (рабочих, а не календарных).

ВАЖНО! Если у плательщика имеется недоимка по налогу того же уровня, что и излишне уплаченный, либо пеня или штраф по налогу соответствующего уровня, возврат переплаты невозможен, осуществляется исключительно перезачет.

Суть заявления

Заявление по своей сути является официальным обращением организации или ИП в государственную налоговую службу за предоставлением права на реализацию законных интересов налогоплательщика. Налоговики обязаны рассмотреть данное обращение и принять по нему правильное решение.

Следует отметить, что если данного заявления не будет, сотрудники налоговой имеют полное право самостоятельно распределить излишне уплаченную сумму налога.

Как правило, деньги уходят на погашение различного рода штрафов и пени. Именно поэтому налогоплательщикам не рекомендуется тянуть с подачей заявления, чтобы потом не пришлось долго и тягостно разбираться в том, куда ушли деньги и нельзя ли их перенаправить или вернуть.

Когда и куда надо написать заявление

Заявление о зачете «лишних» налоговых отчислений можно отправить налоговикам в любой день после отправки денежных средств, но не позже чем через три года после этого. Документ подается в территориальную налоговую инспекцию, в которой зарегистрировано юридическое лицо или ИП.

Период, в который деньги будут зачтены

В течение десяти дней после получения заявления специалисты налоговой принимают решение, которое оформляется в письменном виде и доводится до сведения налогоплательщика.

Если оно будет положительным, то в установленные законом сроки (обычно не более одного месяца, но если речь идет об уточненной декларации – то не менее трех) деньги будут зачтены. Они уйдут либо в счет погашения пени, недоимок и штрафов, либо в счет каких-то других обязательных платежей – по выбору налогоплательщика.

Датой зачета будет считаться дата принятия налоговиками данного решения.

А если не перезачли?

Налоговики обязаны дать ответ по полученному заявлению на перенаправление средств по излишне уплаченному налогу. Ответ этот должен поступить в письменной форме в течение 5 дней – отказ либо согласие. Если налогоплательщик не согласен с мотивацией отказа, ему придется обратиться в арбитражный суд.

Если положительный вариант задержался с исполнением больше чем на месяц, организации полагаются проценты в качестве «неустойки». Каждый день просрочки возврата дополнительно оплачивается по ставке рефинансирования Центробанка, которая была актуальна на момент подачи заявления. Ставка делится на не реальное количество дней в расчетном году, а на условно принятое число 360.

Налоговики обязаны уплатить проценты за весь период просрочки, даже если средства по переплате в дальнейшем были перезачтены законным порядком или возвращены.

Что приложить к заявлению

Одного заявление на зачет излишне уплаченных сумм налога для проведения необходимой операции будет недостаточно. К нему требуется приложить

Особенности заявления, общие моменты

Заявление имеет стандартную унифицированную форму, обязательную к применению. При его заполнении следует придерживаться определенных норм, которые установлены для всех подобного рода документов, подаваемых в государственные органы.

Начнем с того, что вносить в бланк сведения допускается как в компьютере, так и от руки. Во втором случае нужно следить за тем, чтобы не было помарок, ошибок и исправлений. Если же без них обойтись не удалось, лучше не корректировать бланк, а заполнить новый.

Заявление обязательно должно быть подписано заявителем или его законным представителем. Печать на документе ставить надо только в том случае, если правило по применению штемпельных изделий для заверения исходящей документации указано в учетных документах фирмы.

Заявление рекомендуется писать в двух экземплярах, одинаковых по тексту и равнозначных по праву, один из которых следует передать специалисту налогового органа, второй, после проставления в нем отметки о принятии, оставить у себя. В дальнейшем такой подход позволит избежать возможных разногласий с налоговой службой.

Образец заявления о зачете суммы излишне уплаченного налога

В начале документа указывается:

Далее, в основную часть вносится:

В завершении документ датируется и заявитель ставит в нем свою подпись.

Как отправить заявление

Переправить заявление в налоговые органы можно несколькими путями:

Образец заявления об уточнении налогового платежа (ошибка в КБК)

Что делать, если допущена ошибка в платежном поручении?

Знакома ли вам ситуация, когда вы в спешке оформили платежку на перечисление налога, банк исполнил поручение, а впоследствии вы обнаружили ошибку в КБК — что делать в данной ситуации?

Выход прост: нужно оформить заявление в налоговую об уточнении платежа. Об этом говорит и Минфин в письме от 19.01.2017 № 03-02-07/1/2145.

Аналогичным образом следует поступить, если допущена ошибка в других полях платежного поручения, таких как:

ВАЖНО! Ошибка в названии банка — получателя платежа является непоправимой (п. 4 ст. 45 НК РФ). В этом случае выход один — отправить новый платеж с правильными реквизитами, уплатить пени и написать в ФНС заявление о возврате платежа, уплаченного на неверные реквизиты.

С 01.05.2021 года действуют новые реквизиты в налоговых платежках: наименование банка, номер банковского счета, который входит в состав ЕКС, номер счета получателя (номер казначейского счета). Подробности см. здесь. А с 01.10.2021 в платежках по-новому заполняются поля 101, 106, 108 и 109.

Найти реквизиты вашей налоговой можно на сайте ФНС. Подробности см. здесь.

Помните, что уточнить платеж можно только при соблюдении трех условий. Прочитайте о них подробнее в Готовом решении от КонсультантПлюс. Пробный доступ к правовой системе можно получить бесплатно.

Рассмотрим порядок оформления и образец письма об уточнении платежа в налоговую при неверном указании КБК.

Письмо в налоговую об уточнении платежа составляется в произвольной форме и должно содержать стандартные реквизиты деловых документов:

Образец заявления об уточнении платежа в налоговую смотрите ниже:

Нюансы оформления и представления заявления об уточнении платежа

Поскольку законодательными актами не закреплена форма заявления об уточнении платежа, оформить его можно на фирменном бланке компании или на простом листе формата А4.

Заявление оформляется в 2-х экземплярах. Один передается в инспекцию для исполнения, а 2-й с датой и визой о принятии инспектором остается у налогоплательщика.

Способ передачи заявления в ФНС также законодательно не регламентирован. Поэтому налогоплательщик вправе:

Заявление об уточнении платежа рассматривается ИФНС в течение 10 рабочих дней. Налоговики также вправе провести сверку расчетов. По истечении вышеуказанного срока ФНС принимает решение об уточнении платежа на дату фактической уплаты налога. Это значит, что пени, начисленные за период между уплатой и уточнением платежа, сторнируются.

Если требуется уточнить платеж по страховым взносам, уплаченным в ФНС, то действия налоговиков будут немного отличаться от предыдущего варианта:

Что делать, если ошибку в платежке допустил банк

Случается так, что налогоплательщик своевременно сдал корректный бумажный вариант платежки на уплату налогов (взносов) в банк. Банк ее исполнил, но платеж попал в невыясненные из-за ошибки банковского клерка.

Как правило, о недоимке и пенях налогоплательщик узнает из требования от ФНС. Чтобы исправить ситуацию, можно поступить следующим образом:

Как уточнить налоговый платеж при ошибке в платежном поручении, подробно рассказали эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

Итоги

Если налогоплательщик допустил ошибку в КБК или иных полях платежки и оплата поступила в бюджетную систему РФ, то платеж считается исполненным. В данном случае следует направить в ИФНС заявление об уточнении платежа.

Если были допущены критичные ошибки: в номере счета получателя или наименования банка-получателя, платеж не поступает в бюджет. В данном случае нужно повторно перечислить сумму налога на правильные реквизиты, уплатить пени и написать заявление о возврате неправильно уплаченного налога на расчетный счет.